|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Аналитические обзоры Форекс/Записи в блоге |

|

Аналитические обзоры Форекс

Голосов: 1 Адрес блога: http://instaforex.com/forex_analysis/?x=DKUO Добавлен: 2012-03-10 21:11:52 блограйдером petol |

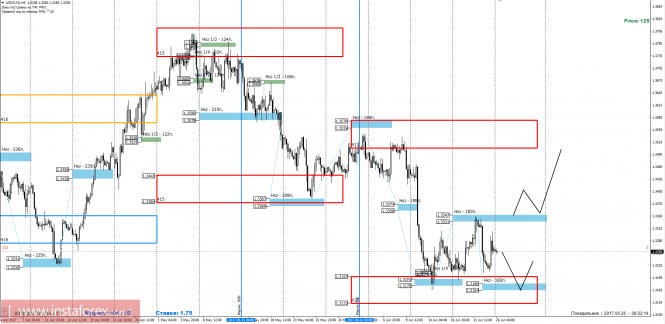

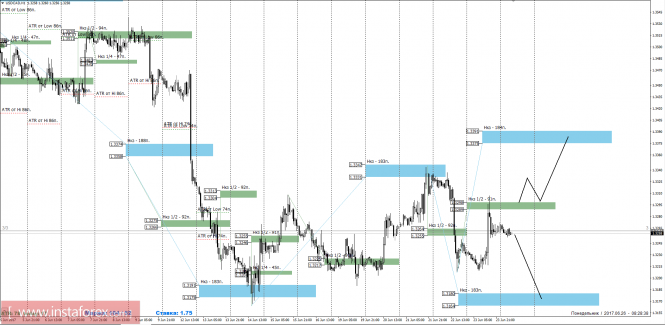

Торговый прогноз USDCAD 26.06.2017

2017-06-26 08:32:16 (читать в оригинале)Две недели пара торгуется в рамках среднесрочной зоны накопления, образованной двумя недельными контрольными зонами. Долгосрочной поддержкой также является месячная КЗ июня.

Среднесрочный план.

Нисходящее движение остается приоритетным с точки зрения среднесрочных перспектив, так как недельная КЗ 1.3347-1.3331 выступила сильным сопротивлением. Пока пара торгуется ниже этой зоны, вероятность обновления месячного минимума составляет 70%. Удержание части продаж, совершенных на прошлой неделе, является выгодным. Ближайшей целью падения является недельная КЗ 1.3180-1.3164, которая находится в пределах месячной КЗ 1.3197-1.3133.

Альтернативная модель получит развитие в случае, если пара сможет закрепиться выше уровня 1.3347 на одной из американских сессий. Это позволит рассматривать рост к верхней месячной КЗ июня.

Внутридневной план.

В конце прошлой недели пара протестировала НКЗ 1/2 1.3298-1.3289, что привело к росту предложения. Это говорит в пользу продолжения нисходящей среднесрочной модели. Целью падения является недельная КЗ 1.3180-1.3164. Вероятность обновления месячного минимума составляет 70%, что позволит закрыть часть короткой позиции, а остальную часть перевести в безубыток. Для реализации восходящей модели потребуется закрепление пары выше уровня 1.3298 на одной из американских сессий.

Дневная КЗ - дневная контрольная зона. Зона, образованная важными данными с фьючерсного рынка, которые изменяются несколько раз в год.

Недельная КЗ - недельная контрольная зона. Зона, образованная важными отметками фьючерсного рынка, которые изменяются несколько раз в год.

Месячная КЗ - месячная контрольная зона. Зона, которая является отражением средней волатильности за последний год.

Материал предоставлен компанией InstaForex - www.instaforex.comНевнятная динамика на валютном рынке продолжится на этой неделе

2017-06-26 08:18:34 (читать в оригинале)На валютных рынках активность инвесторов заметно упала на фоне отсутствия важных экономических данных и новостей. Фактор летних отпусков уже начинает играть свою роль.

Активность на мировых рынках сильно снизилась после того, как в течение двух недель мировые банки принимали решение по денежно-кредитной политике. ЦБ Японии, Великобритании, ЕЦБ и ФРС оставили свои планы без изменений. Три первых банка сохранили существующий экономический курс, а ФРС ожидаемо повысила процентные ставки.

Но, несмотря на это американский доллар не только не получил заметной поддержки, но и даже оказался под небольшим прессингом. И этому есть две причины. Первая – рынок по-прежнему считает, что Федрезерв может сделать паузу в повышении ставок, а до начала реального сокращения баланса еще достаточно времени, тем более неясно, когда точно этот процесс начнется. Вторая причина – это ожидание того, что ЕЦБ, ЦБ Японии и даже, вероятно, Банк Англии вслед за решением о начале сокращения баланса ФРС начнут менять и свои денежные политики в сторону ужесточения.

В этом случае инвесторы исходят из простого правила, что покупать надо те активы, которые имеют перспективы роста на фоне поступающих в будущем позитивных данных. Но вот как раз в отношении этих трех ЦБ с такими перспективами не все так просто. На этой неделе будут публиковать данные по инфляции в ряде стран еврозоны, которые играют заметную роль в этом регионе. В Германии, Франции и Италии, а также в Испании ожидается снижение инфляционного давления, что также повлияет и на обще состояние инфляции в еврозоне. Предполагается, что гармонизированный индекс потребительских цен в еврозоне в годовом исчислении снизит темп роста с 1.4% до 1.2%. Такие цифры вряд ли станут стимулом для ЕЦБ принимать решение об изменении монетарного курса, а значит на фоне позитивных данных по занятости из США и инфляции, которые будут публиковаться в июле, и если они не подкачают, евро может наконец-то вырваться из диапазона и скорректироваться вниз. Но если этого не произойдет, то доллар, наоборот, может продолжить плавное снижение уже на росте ожиданий, что ФРС может не поднять больше ставки в этом году.

Прогноз дня:

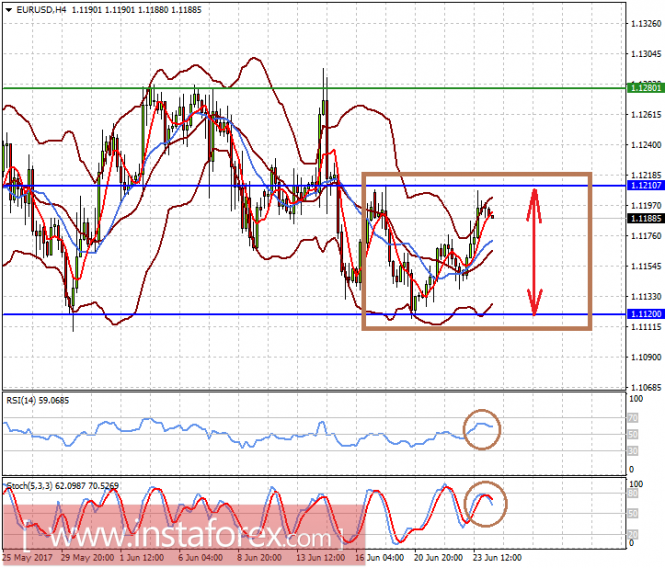

Пара EURUSD, вероятно, останется в диапазоне 1.1120-1.1210 до публикации на этой неделе данных по потребительской инфляции в еврозоне. Возможно, что она сегодня снизится к 1.1120, двигаясь в рамках этого диапазона.

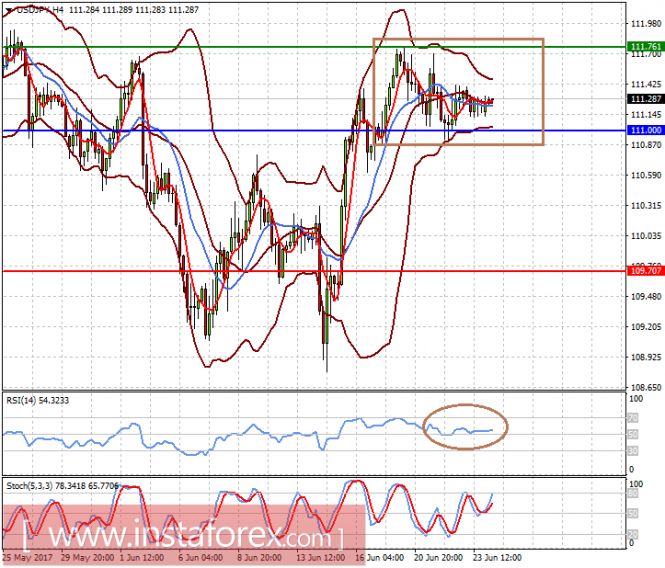

Пара USDJPY остается в диапазоне 111.00-111.75 выше сильного уровня поддержки 111.00. Скорее всего, пара будет консолидироваться в этом диапазоне на этой неделе до публикации в следующем месяце данных по занятости в США, которые, если окажутся сильными, могут привести к ее локальному росту.

Индикаторный анализ. Недельный обзор с 26 по 30 июня 2017 по парам EUR/USD и GBP/USD

2017-06-24 16:28:57 (читать в оригинале)По паре EUR/USD месячный тренд восходящий. Верхняя цель 1.1457 (линия сопротивления). Первая остановка 1.1296 – последний верхний фрактальный уровень.

По паре GBP/USD месячный тренд восходящий. Верхняя цель 1.2762 (откатный уровень Фибоначчи 38.2% - жёлтая пунктирная линия). После чего возможно движение трендовое вниз.

Пара EUR/USD

Трендовый анализ (рис. 1)

Прошедшая неделя имела боковую тенденцию. Надеюсь, что на следующей неделе движение вверх продолжится. Очередная верхняя цель – откатный уровень Фибоначчи 76.4 % - 1.1315. Куда пойдёт цена, более точно покажет комплексный анализ.

Рис. 1 (недельный график).

Индикаторный анализ по недельному графику (рис. 2).

Система индикаторов ADX (рис. 2) по паре EUR/ USD.

На последнем прогоне быстрая линия (индикатор периодом 5 – белая) двигалась вниз, а медленная линия (индикатор периодом 8 – синяя) двигалась вверх. В этом случае тенденцию нужно определять по индикаторам осцилляторного типа.

Индикатор стохастик (период 3/3/4) даёт восходящую тенденцию (рис.2).

Система индикаторов RSI (рис. 2).

При работе с дневным графиком используются следующие периоды в системе индикаторов RSI: 21 (коричневая), 8 (синяя), 13 (жёлтая), 5 (красная).

На последней закрывшейся дневной свече.

Расчёт индикатора RSI(5) по свойствам даёт вверх.

Расчёт индикатора RSI(8) по свойствам даёт вверх.

Итог: система индикаторов RSI даёт восходящую тенденцию.

Расчёт индикатора CCI по свойствам даёт вверх.

Итог: система индикаторов CCI даёт восходящую тенденцию.

Итог индикаторного анализа: цена будет иметь восходящую тенденцию.

Общий итог по индикаторному анализу: цена на недельном графике должна иметь восходящую тенденцию.

Расчёт первой тени недели (понедельника) по недельному графику.

Средние линии ЕМА 1/5/8 – верхний сигнал.

Индикатор «три линии» (направление линий индикаторов CCI(5), RSI(5), стохастик с периодом 3/3/4) – нижний сигнал.

Расчёт системы индикаторов RSI для первого хвоста – верхний сигнал.

Итог: расчёт недельной свечи с 26 по 30 июня по техническому анализу показал, что движение цены в понедельник будет верхним, но окончательно на этот вопрос ответит всё же дневной график.

Расчёт второй тени недели (пятницы).

Расчёт по МАСD линейная часть – дал нисходящую тенденцию (100 баллов вниз).

Расчёт МАСD гистограмма – дал нисходящую тенденцию (100 баллов вниз).

Итог: расчёт последнего дня недели по техническому анализу показал, что в пятницу цена может иметь нисходящую тенденцию, которая должна подтвердиться дневным графиком.

Рис. 2 (недельный график).

Комплексный анализ:

- индикаторный анализ – вверх;

- уровни Фибоначчи – вверх;

- объёмы – нейтрально;

- свечной анализ – нейтрально;

- трендовый анализ – вверх;

- линии Боллинджера – нейтрально;

- месячный график – вверх.

Вывод по комплексному анализу – вверх.

Общий итог расчёта свечи валютной пары EUR/USD по недельному графику: цена на неделе, вероятно, будет иметь восходящую тенденцию с отсутствием первой нижней тени у недельной белой свечи и наличием второй верхней тени.

Первая цель – 1.1296.

Пара GBP/USD

Трендовый анализ (рис. 1)

Цена последнюю неделю двигалась в боковом канале, после того как трижды не смогла преодолеть откатный уровень Фибоначчи 38.2% - 1.2685 (красная пунктирная линия). На этой неделе, я думаю, главный вопрос – смогут ли быки развить наступление вверх. Насколько велика вероятность этого сценария, покажет комплексный анализ.

Рис. 1 (недельный график).

Индикаторный анализ по недельному графику (рис. 2).

Система индикаторов ADX (рис. 2) по паре GBP/ USD.

На последнем прогоне быстрая линия (индикатор периодом 5 – белая) двигалась вверх, а медленная линия (индикатор периодом 8 – синяя) двигалась вниз. В этом случае тенденцию нужно определять по индикаторам осцилляторного типа.

Индикатор стохастик (период 3/3/4) на недельном графике даёт восходящую тенденцию (рис.2).

Система индикаторов RSI (рис. 2).

При работе с дневным графиком используются следующие периоды в системе индикаторов RSI: 21 (коричневая), 8 (синяя), 13 (жёлтая), 5 (красная).

На последней закрывшейся дневной свече.

Расчёт индикатора RSI(5) по свойствам даёт вверх.

Расчёт индикатора RSI(8) по свойствам даёт вверх.

Итог: система индикаторов RSI даёт восходящую тенденцию.

Расчёт индикатора CCI по свойствам даёт вверх.

Итог: система индикаторов CCI даёт восходящую тенденцию.

Общий итог по индикаторному анализу: цена на недельном графике должна иметь восходящую тенденцию.

Расчёт первой тени недели (понедельника) по недельному графику.

Средние линии ЕМА 1/5/8 – нижний сигнал.

Индикатор «три линии» (направление линий индикаторов CCI(5), RSI(5), стохастик с периодом 3/3/4) – нейтральный сигнал.

Расчёт системы индикаторов RSI для верхнего хвоста – верхний сигнал.

Итог: расчёт недельной свечи с 26 по 30 июня по техническому анализу показал, что в понедельник будет верхняя тенденция, но движение цены будет определять всё же дневной график.

Расчёт второй тени недели (пятницы).

Расчёт по МАСD линейная часть – дал нисходящую тенденцию (100 баллов вниз).

Расчёт МАСD гистограмма – дал нисходящую тенденцию (100 баллов вниз).

Итог: расчёт последнего дня недели по техническому анализу показал, что в пятницу будет нижняя тенденция, но движение цены будет определять всё же дневной график.

Рис. 2 (недельный график).

Комплексный анализ:

- индикаторный анализ – вверх;

- уровни Фибоначчи – вверх;

- объёмы – вверх;

- свечной анализ – вверх;

- трендовый анализ – вниз;

- линии Боллинджера – вверх;

- месячный график – вверх.

Вывод по комплексному анализу – вверх.

Общий итог расчёта свечи валютной пары GBP/USD по недельному графику: цена на неделе, вероятно, будет иметь восходящую тенденцию с отсутствием первой нижней тени у недельной белой свечи и наличием второй верхней тени. Первая цель 1.2976.

Материал предоставлен компанией InstaForex - www.instaforex.comЕвро, фунт, нефть: основные тенденции

2017-06-24 11:06:20 (читать в оригинале)Еврозона

Опубликованный в четверг бюллетень ЕЦБ предлагает довольно оптимистичный взгляд на перспективы экономики еврозоны. ЕЦБ рассчитывает, что период замедления инфляции будет недолгим и не окажет существенного влияния на финансовые риски, отмечает рост мировой торговли и улучшение условий на рынке труда.

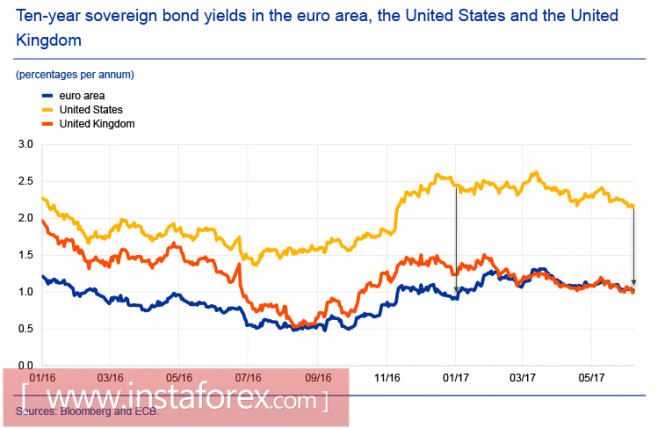

В целом эти выводы подтверждаются и реакцией инвесторов. Несмотря на то что ЕЦБ уклонился на июньском заседании от объявления о возможном сворачивании программы выкупа активов, а ФРС, напротив, продолжает реализацию программы ужесточения, спред доходностей указывает на растущий спрос на европейские активы.

В понедельник внимание направлено на публикацию индексов экономических ожиданий от IFO, эксперты не ждут снижения в июне, однако небольшой риск все же существует, поскольку чуть ранее аналогичные исследования от ZEW и Sentix показали некоторое охлаждение.

В среду – публикация данных по росту денежной массы M3 и росту кредитов в мае, в четверг – индекс потребительского доверия от Gfk и пакет индикаторов потребительской активности и делового климата от Еврокомиссии. По всем публикациям ожидания умеренно-позитивные, что дает евро некоторые шансы продолжить укрепление к 1.1450/1.1500 на фоне роста политических рисков в США.

Великобритания

Основной фокус внимания по-прежнему направлен на Brexit и политические риски, однако на наступившей неделе нас ждет и публикация ряда важных макроэкономических данных. В понедельник BBA опубликует данные по ипотечным заявкам на июнь, эти данные будут косвенно указывать на динамику на рынке жилья. Во вторник CBI представит отчет за июнь по розничной торговле, этот индикатор также является опережающим и позволит оценить перспективы потребительского спроса. В четверг свою версию потребительского и ипотечного кредитования представит Банк Англии, ну а ключевой день недели – пятница, когда будут опубликованы окончательные цифры по ВВП, платежному балансу и коммерческим инвестициям в 1 квартале 2017 года, а также выйдет индекс активности в сфере услуг в апреле. Этот индекс даст базу для оценки темпов роста ВВП во 2 квартале, что является важным критерием по уровню реальной заработной платы и потребительского доверия.

Фунт оправился от удара, вызванного ухудшением позиций Консервативной партии после выборов в парламент, и имеет шанс удержаться на текущих уровнях. Шансы сформировать еще одну волну роста есть, но они пока небольшие.

Нефть и рубль

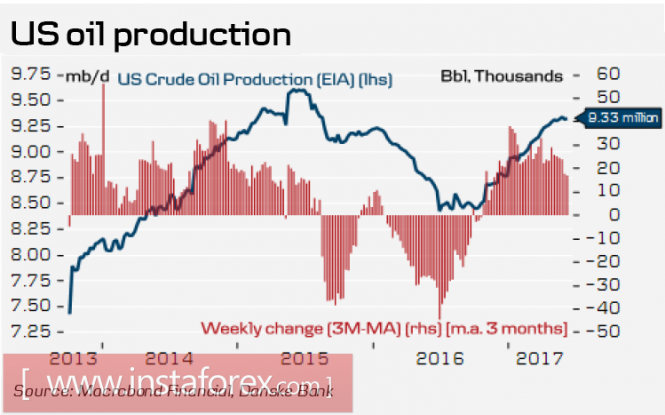

Всё больше признаков того, что причиной снижения цен на нефть является замедление глобального спроса, в первую очередь со стороны США и Китая. Снижение добычи ОПЕК+ должно было способствовать и снижению глобальных запасов, однако в реальности этого не происходит.

До недавнего времени одним из факторов роста запасов был подъем производства нефти в США, однако вот уже несколько месяцев подряд среднемесячная добыча находится на стабильном уровне, а еженедельные данные свидетельствуют об устойчивом снижении темпов роста еще с января.

Снижение котировок WTI к 42 долл. за барр. ставит крест на ожиданиях роста инвестиций в сланцевую отрасль, поскольку подавляющее большинство добывающих компаний и так имеют значительные кредитные задолженности, а потому наращивать активность начнут только в условиях стабильных или растущих цен.

Если снижение глобального спроса получит подтверждение, то рассчитывать на рост нефти в обозримой перспективе не приходится.

Рубль восстановился на уровне ниже 60 руб./долл., однако перспективы еще одной волны ослабления остаются высокими. Этому будет способствовать целый ряд факторов – покупки валюты Казначейством и Минфином, падение цен на нефть и неустойчивость фондового рынка, способная вызвать исход нерезидентов на фоне роста политических рисков. Но главный фактор – это отчаянные попытки США не допустить строительства Северного потока-2 и возобновления переговоров по Южному потоку, поскольку реализация этих проектов поставит крест на идее поставок сжиженного газа с американских месторождений в Европу из-за неконкурентных цен и неготовности инфраструктуры.

До заседания G20 708 июля игроки будут оценивать перспективы того или иного сценария, а рубль, соответственно, будет торговаться недалеко от текущих уровней с тенденцией к укреплению.

Материал предоставлен компанией InstaForex - www.instaforex.comТрамп готов перейти к торговым войнам

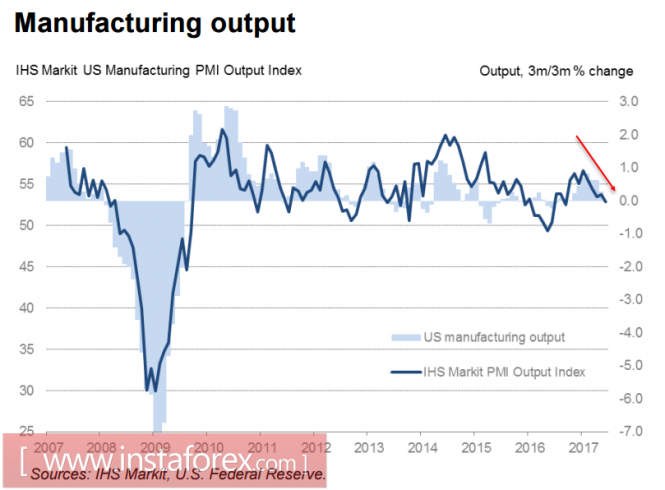

2017-06-24 08:29:03 (читать в оригинале)Предварительные данные активности PMI по версии IHS Markit подтвердили опасения о том, что положительный импульс от ожиданий запуска Трампономики завершился. Композитный индекс снизился до 53 п. против 53.6 п. в мае, сектор услуг показал аналогичное снижение – 53 п. против 53.6 п. месяцем ранее, это трехмесячный минимум, наиболее неприятные результаты показал производственный сектор.

Индекс PMI снизился до 9-месячного минимума и составил 52.1 п., при том что эксперты ждали небольшой рост, выпуск продукции также показывает замедление с 53.7 п. до 52.9 п.

Мы уже отмечали ранее заметное снижение Economic Surprise Index, который показывает соответствие рыночных ожиданий и фактически публикуемых данных. Последние отчеты от Markit подтверждают тенденцию – рынки по-прежнему упорно ждут чуда от экономики США, в реальности же макроэкономические показатели раз за разом выходят хуже ожиданий.

Опубликованный в пятницу отчет "Commitments of Traders" (COT) показал, что крупные игроки всё больше разочаровываются в перспективах доллара. Отчет интересен тем, что в него включена реакция рынка на итоги заседания FOMC 14 июня, и она весьма характерна – спекулянты заметно сократили длинные позиции по доллару, причем по всему спектру валют, за исключением евро и фунта. Характерно, что лидерами оказались сырьевые валюты, в частности австралийский и канадский доллары, что в условиях снижения цен на нефть выглядит необычно. Игроки, по всей видимости, пришли к выводу, что заявленные темпы ужесточения ФРС выдержать не сможет, и период мягкой монетарной политики будет продолжен.

Поступают первые сигналы о том, что администрация Трампа готовит очередной шаг в области тарифного регулирования. 7 июня в своем выступлении Трамп заявил буквально следующее – «Подождите немного, и вы увидите какие меры я намерен предпринять для сталелитейных компаний – остановить демпинг, который прекратит сокращение рабочих мест и уничтожение наших компаний».

Почти наверняка резкое повышение тарифов будет означать нарушение правил ВТО, и для обоснования своего шага администрации Трампа, возможно, придется задействовать так называемый «раздел 232» торгового права США, который дает президенту право в одностороннем порядке корректировать правила для импорта, если он видит угрозу национальной безопасности. На возможность подобного развития событий прямо указал министр торговли Уилбур Росс 8 июня на слушаниях в Сенате.

Реализация этого шага будет означать открытие ящика Пандоры, то есть переход к неприкрытому протекционизму, торговым войнам и росту глобальной напряженности. Также это будет означать, что других, более легитимных вариантов поддержки национальной экономики у Трампа нет, что равносильно прямому признанию того, что экономика США скатывается в рецессию.

7-8 июня в Гамбурге состоится саммит G20, и с высокой вероятностью Трамп объявит об изменения в тарифной политике по стали перед этим заседанием. Фактически такой шаг, если он состоится, приведет к сильным колебаниям валютных курсов и, скорее всего, к падению фондовых рынков.

В понедельник выйдет отчет по заказам на товары длительного пользования в мае, который способен задать направление доллару на всю неделю. Пока ожидания умеренно оптимистичные, хотя уже ясно, что производственный сектор охлаждается и чуда ждать не следует.

В качестве других сигналов, указывающих на возврат глобальной угрозы рецессии, отметим слабые инфляционные ожидания и замедление спроса на нефть, в первую очередь в США и Китае. В пятницу, 30 июня, будут опубликованы данные по личным расходам и доходам в мае, рынки ждут ухудшения, что неизбежно скажется и на замедлении инфляционных ожиданий.

Доллар начинает неделю под давлением, причин ждать возобновления бычьих настроений нет.

Материал предоставлен компанией InstaForex - www.instaforex.com

|

| ||

|

+539 |

551 |

QoSyS |

|

+530 |

550 |

zwerjok |

|

+513 |

620 |

Psd Tutorials |

|

+501 |

549 |

Темы_дня |

|

+464 |

504 |

Я,мой блог и интернет |

|

| ||

|

-1 |

21 |

Блог интернет-разработчика |

|

-2 |

6 |

SeoAdvice |

|

-5 |

3 |

Идеи, которые могут изменить мир |

|

-6 |

152 |

Олимпийский блог |

|

-7 |

2 |

SEO Критик |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.