|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Технический анализ Форекс EURUSD 03.11.2016

2016-11-03 10:35:21 (читать в оригинале)EUR/USD: цена восстановилась до важного уровня сопротивления

Итоги минувшего торгового дня:

В среду курс евро закрылся ростом по отношению к американскому доллару. До оглашения результатов заседания ФРС США, цена повышалась до 1,1123. После выхода сопроводительного заявления пара перешла в коррекционную фазу. Курс евро/доллар скорректировался до 1,1084.

По итогам двухдневного заседания Федерального комитета по открытым рынкам (FOMC) ФРС США принял решение сохранить ставки в целевом диапазоне 0,25–0,50% годовых. Текст заявления стал немного жестче, но регулятор не стал давать явного сигнала на повышение ставки перед выборами в США. По данным CME Group FedWatch Tool вероятность повышения ставки в декабре снизилась с 68,4% до 66,8%.

Ожидания на сегодня:

В ходе азиатских торгов «евробыки» сдвинули максимум на 1,1126. Негативное влияние на доллар США оказывает кандидат в президенты США Дональд Трамп. Аналитики его называли «главным кошмаром Уолл-Стрит». От «эффекта Трампа» по паре евро/доллар изменилось соотношение long/short. По данным сервиса myfxbook на текущий момент длинных позиций составляет 12%, коротких 78% (4484 лотов против 16089 лотов).

Евро/доллар на днях достиг важного сопротивления. На часовом периоде рост застопорился на 180 градусе. Циклы указывают на ослабление евро, предвыборная кампания в США толкает евро вверх. Сегодня без прогноза.

Новости текущего дня (время GMT+3):

- 09:45 Швейцария – Индекс настроений потребителей от SECO за август-октябрь

- 12:00 Еврозона – Выход экономического бюллетеня ЕЦБ

- 12:30 Великобритания – Индекс деловой активности в секторе услуг за октябрь

- 13:00 Еврозона – Уровень безработицы за сентябрь

- 14:30 США – Количество запланированных увольнений (от Challenger) за октябрь

- 15:00 Великобритания – решение Банка Англии по процентной ставке, распределение голосов по процентной ставке в комитете по денежной политике Банка Англии, выход резюме по монетарной политике, размер выкупа активов, квартальный отчёт по инфляции и экономическому росту

- 15:30 США – заявки на пособие по безработице, выступление главы Банка Англии М.Карни

- 16:45 США – Окончательные данные по индексу деловой активности в сфере услуг октябрь

- 17:00 США – Индекс деловой активности для непроизводственной сферы от ISM за октябрь, Объем производственных заказов за сентябрь

- 17:30 США – Изменение запасов природного газа 24-30 октября 73 млрд. куб. футов

- 23:55 Великобритания – Выступление зам.управляющего Банка Англии Джона Канлиффа

Внутридневной прогноз: минимум – n/a, максимум – n/a, закрытие –n/a.

В среду продавцы пытались отогнать курс евро от 135 градуса. Попытки не увенчались успехом. На американской сессии после выхода данных ADP евро укрепился до 157 градуса. Рост остановился после публикации сопроводительного заявления заседания FOMC.

В Азии евро/доллар обновил максимум. Текущий курс составляет 1,1115 против сессионного максимума 1,1126. Между ценой и индикатором АО двойная дивергенция. Медвежий сигнал, поэтому я отказываюсь рассматривать укрепление евро. А так как евро дорожает от «эффекта Трампа», то неизвестно с какого уровня начнётся коррекция. Следите за золотом, оно может выступить спусковым крючком для продаж евро.

Попытка пройти уровень 63,66 руб. провалилась

2016-11-03 10:32:03 (читать в оригинале)В среду по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 19,50 коп. (+0,31%), до 63,51 руб., курс евро – на 48,50 коп. (+0,69%), до 70,48 руб. Центральный банк России с 3 ноября повысил официальный курс доллара США на 21,41 коп., до 63,4166 руб. Официальный курс евро был установлен на отметке 70,2339 руб., что выше предыдущего дня на 86,92 коп.

В среду торги по валютам открылись ростом на фоне дешевеющей нефти. Цена на неё снижается в течение десяти дней. На вечерней сессии давление на рубль усилилось после публикации еженедельных данных от Минэнерго США. В течение минуты цена нефти марки Brent рухнула на 2,3%, до $46,54. Следом за ней доллар подорожал к рублю до 63,84 руб., евро – до 70,95 руб.

По последним данным, запасы нефти в США за неделю, завершившуюся 28 октября, выросли на 14,4 млн баррелей, до 482,6 млн, добыча нефти – на 18 тыс., до 8,522 млн баррелей в сутки. Запасы бензина снизились на 2,207 млн баррелей (прогноз был -1,124 млн), дистиллятов – на 1,828 млн баррелей (прогноз был -1,896 млн).

Паре доллар/рубль не удалось закрепиться выше зоны сопротивления 63,50-63,66. Российская валюта сократила потери после публикации заявления FOMC и отскока цен на нефть после падения. Текст заявления стал немного жестче, но регулятор не стал давать явного сигнала на повышение ставки перед выборами в США. Курс доллар/рубль вернулся в район 63,50.

В Азии за баррель Brent дают $47,42 (+0,78%). Покупатели отыграли вчерашние потери, понесенные после выхода отчета по запасам нефти. Если на торгах в Европе цена сможет восстановиться до $47,80, тогда в рамках восходящей коррекции ожидаем роста котировок до $48,50. Если нет, то спускаемся к $45,80.

На фоне утреннего повышения нефтяных котировок американский доллар может отступить к уровню 63,30 руб. Если он будет пройден, то идём к 63,00 руб. Негативное влияние на доллар США оказывает кандидат в президенты США Дональд Трамп. Аналитики его называли «главным кошмаром Уолл-Стрит».

Владислав Антонов

www.alpari.ru

Основными темами в ноябре будут выборы в США, и перспективы политики ФРС и ЕЦБ

2016-11-03 10:00:49 (читать в оригинале)Большую часть октября участники рынка фокусировались на комментариях чиновников ФРС и статданных по США, надеясь таким образом получить дополнительные подсказки по поводу сроков очередного повышения процентных ставок в США. В итоге, за месяц было получено достаточно много свидетельств того, что ФРС может ужесточить свою политику уже на декабрьском заседании.

Согласно рынку фьючерсов, в настоящее время вероятность увеличения процентной ставки ФРС в декабре составляет 78,3% по сравнению с около 60% в начале месяца.

В начале месяца президент ФРБ Кливленда Местер вновь призвала к повышению процентных ставок ФРС, добавив при этом, что они могут быть увеличены на любом из двух оставшихся в этом году заседаний.

Председатель ФРБ Эванс также заявил, что было бы хорошо повысить ставки к концу текущего года, если выходящие экономические данные останутся устойчивыми. Вместе с тем, президент ФРБ Ричмонда Лакер подтвердил свое мнение о том, что текущие экономические условия в стране убедительно обосновывают повышение процентных ставок в ближайшее время.

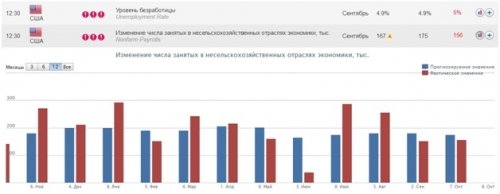

Особое внимание привлекли сентябрьские данные по рынку труда. Департамент занятости США сообщил, что уровень безработицы вырос до 5%, в то время как экономисты ожидали, что он составит 4,9%. Число рабочих мест в несельскохозяйственных отраслях увеличилось на 156 тыс. вместо ожидавшихся 175 тыс. Однако, несмотря на более слабые показатели, ожидания относительно ужесточения денежно-кредитной политики ФРС в декабре продолжили повышаться.

После публикации данной статистики президентФРБ Чикаго Эвансподчеркнул, что рынок труда укрепляется, а последние данные были вполне хорошими. Кроме того, Эванс отметил, что экономика США стоит на твердой почве и повышение ставок в декабре может быть оправданным.

Между тем, президент ФРБ Миннеаполиса Кашкари заявил об отсутствии срочной необходимости в повышении ставок, поскольку инфляция по-прежнему недотягивает до целевого уровня в 2%.

Позднее в фокусе оказался протоколзаседания ФРС, который показал, что на своем заседании 20 и 21 сентября, руководители Центробанка заложили основу для довольно скорого повышения процентных ставок. Однако, мнения руководителей ФРС разделились в отношении сроков следующего повышения ставок. В протоколах также отмечалось, что решение ЦБ о сохранении процентных ставок без изменения в сентябре было принято с небольшим перевесом голосов.

Повышению вероятности ужесточения денежно-кредитной политики ФРС в декабре также способствовали заявления главы ФедрезерваЙеллен. Она отметила, что мягкая политика, проводимая в течение слишком долгого времени, может иметь ряд побочных эффектов.

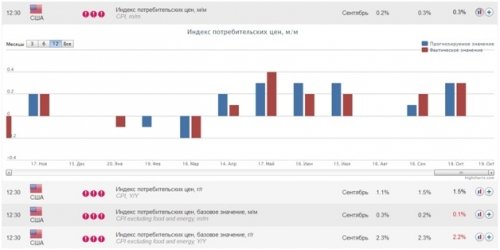

Еще одним доводом в пользу повышения ставки были инфляционные данные по США. Министерство труда сообщило, что индекс потребительских цен вырос в сентябре на 0,3% по сравнению с августом. За исключением волатильных затрат на продукты питания и энергоносители, так называемые базовые цены увеличились на 0,1%. Экономисты ожидали, что общие цены вырастут на 0,3%, а базовые цены повысятся на 0,2%. Отметим, потребительские цены повышались в шести из последних семи месяцев. По сравнению с предыдущим годом, общие цены выросли на 1,5%, записав самый большой прирост за любой 12-месячный период с октября 2014 года. Тем временем, базовые цены увеличились в сентябре на 2,2% годовых.

Вскоре президент ФРБНью-Йорка Дадли указал, что ФРС приближается к достижению своих целей денежно-кредитной политики, что позволит повысить процентные ставки в этом году. "Если мы повысим ключевую ставку на 0,25%, то это не будет иметь большого значения", - добавил он.

Между тем, в начале прошлой недели президент ФРБ Сан-Франциско Уильямс вновь выступил за скорое повышение ставок. По его словам, слишком значительное промедление с повышением ставок может привести к ускорению инфляции или созданию пузырей и принудить ФРС к резкому повышению ставок, которые могут негативно отразиться на экономическом росте.

Инвесторы также обратили внимание на предварительный отчет по ВВП США за 3-й квартал, который превысил прогнозы, и развеял опасения относительно возможности замедления экономики в краткосрочной перспективе. Министерство торговли США сообщило, что с учетом коррекции на сезонные колебания ВВП в 3-м квартале вырос на 2,9% в годовом исчислении. Экономисты ожидали рост экономики на 2,5% после расширения на 1,4% во 2-м квартале. Таким образом, рост ВВП в 3-м квартале оказался самым стремительным за последние два года.

Что касается курса американской валюты, в октябре индекс доллара, показывающий отношение доллара США к корзине из шести основных валют, вырос на 3,1%, до 9-месячного максимума.

Важной темой октября также были перспективы денежно-кредитной политики ЕЦБ. В начале месяца появились слухи о том, что Европейский ЦБ может начать сворачивать программу количественного смягчения (QE) раньше запланированного времени. Агентство Bloomberg, ссылаясь на неназванных источников в ЦБ, сообщило, что ЕЦБ будет постепенно сворачивать ежемесячную покупку активов на сумму 80 млрд.

евро, перед тем как завершить программу QE в марте 2017 года. Агентство заявило, что ЕЦБ может начать последовательное снижение объема выкупа активов на 10 млрд. евро ежемесячно.

Однако, глава ЕЦБ Драги в ходе пресс-конференции по итогам прошедшего 20 октября заседания, заявил, что процентные ставки останутся на текущем уровне или ниже еще долгое время, а программа QE продолжится до марта 2017 года и может быть продлена в случае необходимости. Таким образом, Драги опроверг последние слухи. Хотя рынки все еще ждут, что в декабре ЕЦБ объявит о продлении QE, глава ЕЦБ подчеркнул, что решение будет зависеть от обновленных прогнозов на 2019 год, которые появятся к тому времени.

Стоит подчеркнуть, продолжение программы QE может оказаться негативным для евро, поскольку сделает его менее привлекательным для инвесторов, стремящихся к извлечению доходности.

Кроме того, в октябре возобновилось падение фунта - пара GBP/USD по итогам месяца потеряла около 6%, что является самым значительным снижением с июня, когда Великобритания проголосовала за выход из состава Европейского Союза. Основное падение фунта состоялось 7 октября - тогда пара обвалилась почти на 600 пунктов.

Причиной столь резкого движения была алгоритмическая торговля при очень небольшом уровне ликвидности. Снижения также могло быть связано с преодолением установленных инвесторами барьеров, спровоцировавших исполнение «стоп-лосс» приказов. Также есть мнение, что катализатором стали высказывания президента Франции Олланда, который призвал вести жесткие переговоры с Британией по выходу из ЕС.

Внимание инвесторов также было приковано к сезону корпоративной отчетности за 3-й квартал. В целом, последние финансовые результаты оказались лучше, чем прописывали аналитики. Данные о выручке корпораций свидетельствуют о заметном экономическом восстановлении или по крайней мере, о стабилизации.

Показатели примерно половины компаний из индекса S&P 500, которые уже отчитались, указывают, что общая прибыль, вероятно, выросла после 5-и кварталов снижения.Если квартальные отчеты и дальше будут превосходить прогнозы, возможен рост общих показателей. При этом эксперты внимательно изучают собственные прогнозы компаний на 4-й квартал, от которого Уолл-стрит ждет роста прибыли на 6%.

Также в октябре произошло значимое событие - китайская национальная валютабыла официального включена в корзину резервных валют МВФ наряду с долларом, евро, иеной и британским фунтом. Юань будет иметь в корзине вес почти в 11% против 42% у доллара и 31% у евро. В последний раз корзина валют МВФ менялась в 1999 году, когда в нее был включен евро.

Тем не менее, для курса юаня текущий месяц оказался неблагоприятным - валюта подешевела почти на 1,6% против доллара США, обновив шестилетний минимум, и зафиксировав максимальное падение с мая этого года. Однако, официальный представитель Государственного бюро Китая пояснил, что недавняя девальвация юаня была обусловлена внешними факторами и основания для продолжительного обесценивания китайской валюты отсутствуют.

За исключением президентских выборов в США, ноябрь обещает быть относительно спокойным. Согласно результатам опроса телеканала CNN и корпорации ORC, почти 70% американских избирателей считают, что на выборах победу одержит Клинтон. Два месяца назад так считали 59% опрошенных. Вместе с тем, большинство жителей США полагают, что в случае победы Клинтон кандидат от республиканцев Трамп не согласится с результатами выборов.

Скорее всего, в ноябре инвесторы будут продолжать готовится к декабрьскому заседанию ФРС и ЕЦБ, анализируя поступающие данные и заявления представителей ЦБ в поиске новых подсказок.Важным окажется отчет по числу рабочих мест вне сельского хозяйства США за октябрь, который может повлиять на перспективы изменения ставок на заседаний ФРС 13-14 декабря. Ожидается, что занятость выросла на 175 тыс. после повышения на 156 тыс. в сентябре, а уровень безработицы незначительно уменьшился - до 4,9% с 5,0% месяце ранее..

Также в ноябре состоятся заседания Банка Японии, РБА, Банка Англии, ФРС, и РБНЗ. По мнению аналитиков, все эти Центробанки займут выжидательную позицию, но при этом могут несколько прояснить ближайшие перспективы своей денежно-кредитной политики.

Forex: Паника нарастает, инвесторы скупают золото и франк

2016-11-02 12:39:15 (читать в оригинале)

C началом европейской торговой сессии падение доллара против евро и иены ускорилось, при этом евро/доллар уже подбирается к следующему психологически значимому сопротивлению 1.1100 (текущий внутридневной максимум 1.1099), а иена тестирует минимумы в области 103.50. Швейцарский франк также достиг месячных максимумов в паре с долларом и взлетел до самых высоких значений за последние четыре месяца в паре с евро. Повод тот же: бегство от риска в безопасные активы.

Вчера евро/франк преодолел отметку 1.0800, который считался не официальным «болевым порогом» для Национального банка Швейцарии. Пока регулятор держится в стороне и не вмешивается в динамику рынка, но сможет ли он удержаться от интервенций, если пара упадет к 1.0700? Напомним, что Штаты недавно внесли Швейцарию в свой список стран, требующих пристального внимания из-за возможных попыток валютных манипуляций. Это сдерживает Центробанк от вмешательства, однако если предвыборный психоз продолжится (что весьма вероятно), ему все же придется рискнуть.

Финансовые рынки по-прежнему напугады неопределенностью вокруг президентских выборов в США. «Никто не сомневался, что эта неделя будет волатильной, учитывая большое количество значимых событий, таких как заседания крупных Центробанков, отчет по рынку труда в США и серия отчетов о доходах. Но неожиданный рост популярности Дональда Трампа буквально за неделю до выборов действительно потряс инвесторов до глубины души», - отмечает Крейг Эолам, старший рыночный аналитик Oanda.

Индекс волатильности Чикагской биржи опционов (СВОЕ), известный также как «индекс страха» достиг отметки 18.56, это максимум с тех пор, как Британия проголосовала за выход из состава Евросоюза. Золото, еще один индикатор панических настроений, подорожало сразу на 8 долларов до 1295 долларов за унцию.

Российский фондовый рынок в среду открылся падением.

2016-11-02 12:35:52 (читать в оригинале)К настоящему времени ведущие биржевые индексы теряют в среднем 0,5%. В лидерах утреннего снижения отметились акции «Русала» и «Транснефти». В «зеленой» зоне торгуются бумаги «Мечела» и «Соллерса». Внешний фон к сегодняшним торгам сложился умеренно негативным. Американские рынки завершили предыдущую сессию продажами, фьючерс на индекс S&P отступает. Цены на нефть отступают. Баррель сорта Brent стоит сейчас $47,82 (-0,7%).

Накануне вышли обновленные данные по запасам энергоносителей от Американского института нефти. Запасы нефти выросли феноменально на 9,3 млн баррелей. Сегодня свет увидит аналогичный отчет от Минэнерго и, согласно средним прогнозам, показатель для черного золота увеличится на 1,013 млн баррелей. Если данные совпадут с ожиданиями, баррель просядет в цене дополнительно.

Пара евро/доллар в среду с утра продолжает рост, но уже чисто символическими темпами. Основные торги идут вокруг 1,1065. Предполагаемый торговый диапазон на сегодня в паре евро/доллар составляет 1,0960-1,1100.

Российский рубль открыл торги середины недели снижением в парах с иностранными валютами. За доллар к настоящему времени дают 63,45 руб. (+0,2%). Американская валюта вплотную подошла к сопротивлению на 63,50 руб., и вполне может оказаться, что вторая атака этого рубежа станет результативной.

Индекс ММВБ проведет сессию среды в рамках отметок 1970-2005 пунктов.

К концу дня волатильность на мировых финансовых площадка может повыситься в связи с заседанием ФРС США. Федрезерв объявит решение по процентной ставке и прокомментирует текущую ситуацию в экономике. Участники рынка не ожидают от регулятора серьезных решений и не рассчитывают на повышение ставки в ноябре.

В данном случае их больше интересует риторика членов FOMC. Инвесторы надеются, что участники заседания намекнут на возможную дату повышения ставок. Сейчас эксперты предполагают, что решение будет принято в декабре, так как перед президентскими выборами регулятор не будет принимать опрометчивых решений. Ведь от того, кто будет главой государства, зависит дальнейший курс ФРС.

Макростатистика последних дней удивила рынки, речь идет о темпах роста ВВП в Штатах в третьем квартале, который взлетел почти до 3%. Тем не менее, эксперты не доверяют этой цифре и считают ее раздутой в преддверии выборов. Отсутствие решения ФРС на данном заседании усилит рост пары евро/доллар, что позитивно для рубля, обратное решение вернет пару к снижению.

Сегодня, 2 ноября, данные по безработице опубликовала Новая Зеландия. Статистика по инфляции и разрешениям на строительство вышла в Австралии. Индекс деловой активности в производственном секторе опубликовали Испания и Италия, чуть позже аналогичные данные выйдут в Германии и ЕС. Данные по безработице выйдут в Германии и США.

Александр Разуваев

www.alpari.ru

|

| ||

|

+539 |

551 |

QoSyS |

|

+530 |

550 |

zwerjok |

|

+513 |

620 |

Psd Tutorials |

|

+501 |

549 |

Темы_дня |

|

+464 |

504 |

Я,мой блог и интернет |

|

| ||

|

-1 |

21 |

Блог интернет-разработчика |

|

-2 |

6 |

SeoAdvice |

|

-5 |

3 |

Идеи, которые могут изменить мир |

|

-6 |

152 |

Олимпийский блог |

|

-7 |

2 |

SEO Критик |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.