|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Краткосрочная торговая идея: FX CAD/CHF – Игра на повышение и понижение: торговля в канале

2016-10-03 09:57:11 (читать в оригинале)Торговые возможности по валютной паре: по основному сценарию ожидается повышение котировок до верхней границы канала 0,7565 к 21 октября. При сохранении циклического движения цена должна на этом уровне развернуться вниз. Первая цель 0,7269 (50% от восходящего движения с 0,6803 – 0,7735). Вторая – 0,7060. Если фаза роста не затянется, курс должен снизиться до 0,7060 к 21 ноября. Сценарий отменится при закрытии свечи ниже 0,7305 даже не поднявшись выше 0,7465.

Предыстория

Последняя идея по валютной паре CAD/CHF выходила 25 августа 2014 года. На момент её публикации за канадский доллар давали 1,4225 франков. Идея делалась на четырёхчасовом графике со сроком жизни – 1 неделя. В ней я рассматривал укрепление канадского доллара от 0,8330 до 0,8390. По факту курс CAD/CHF снизился до 0,8328 и отскочил к 0,8647. Цель была достигнута. В начале сентября курс канадского доллара достиг отметки 0,8591.

Текущая ситуация

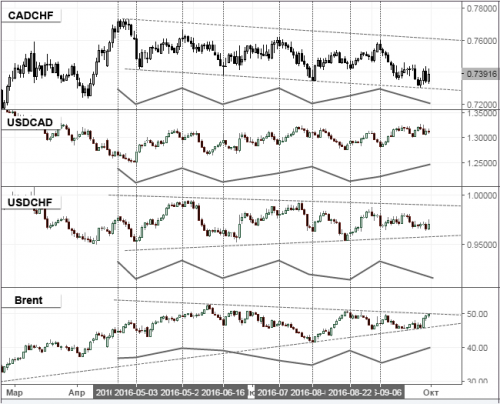

С середины апреля текущего года пара находится в боковом тренде диапазоном 280 пунктов. Направление пары менялось примерно через каждые 30-35 торговых дней. На фоне роста нефтяных котировок и ослабления франка к доллару курс канадского доллара повышался. Когда швейцарский франк дешевел против американского доллара, курс CAD/CHF снижался. Связь кросса с основной парой USD/CHF была сильнее, чем с Brent. Смотрите ниже рисунок 2.

28 сентября канадец отбился от поддержки на новостях, что ОПЕК достигла соглашения по ограничению добычи нефти. Детальная информация появится на следующем заседании ОПЕК, которое состоится 30 ноября в Вене. Решение картеля спровоцировало рост нефтяных котировок и сырьевых валют. Теперь посмотрим, что у нас получается по технике.

В пятницу баррель Brent подорожал на 1,96%, до $50,01. За неделю котировки повысились на 8,8%, за месяц – на 6,5%. На фоне повышения нефтяных котировок и ослабления швейцарского франка к американскому доллару курс CAD/CHF закрылся в плюсе на уровне 0,7392 (+0,61%).

27 сентября канадец отскочил от нижней границы канала. Между последними основаниями расстояние составляет 40 торговых дней. При такой внутренней волновой структуре следовало бы рассматривать снижение курса. Однако благодаря неформальной встречи ОПЕК и бычьего сигнала от осциллятора стохастик (28 сентября), походу ослабление канадца откладывается на конец ноября.

Обратите внимание на сноску. Если цена на Brent двинется к отметке $55 долларов за баррель, то фаза роста курса канадца может затянуться до 21 ноября. По основному сценарию я рассчитываю увидеть повышение котировок до верхней границы канала 0,7565 к 21 октября. При сохранении циклического движения цена должна вернуться к 0,7269 (50% от восходящего движения с 0,6803 – 0,7735).

Нижние цели находятся на уровнях 0,7060 и 0,70111. Если ли фаза роста не затянется, курс должен снизиться до 0,7060 к 21 ноября, иначе временная метка сдвинется на 5 января 2017 года. Цели находятся на уровне Фибоначчи 76,4% от восходящего движения с 0,6803 – 0,7735.

На этом графике я совместил основные валютные пары, которые оказывают влияние на кросс CAD/CHF. В паре USD/CHF сформировался свечной паттерн бычье поглощение. Цена на сорт марки Brent готовится пробивать отметку в 50 долларов за баррель.

Краткосрочная торговая идея FX GBP/USD – торговля в боковом тренде: ожидается движение цены по циклам с прошлой коррекции

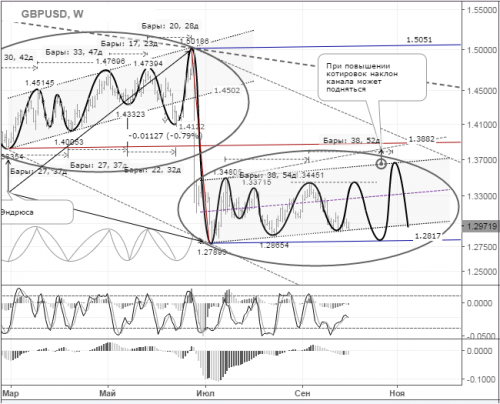

2016-10-03 09:53:32 (читать в оригинале)Торговые возможности по валютной паре: С 6 июля пара находится в боковом тренде. Ценовой диапазон канала составляет 6820 пунктов. По вилке Эндрюса может спокойно расшириться до 10700 пунктов. Ожидаю движение цены по циклам с прошлой коррекции (см график). По идее сейчас от нижней границы должен начаться рост до 1,3445. Покупать фунт стоит, когда на осцилляторе стохастик сформируется бычий сигнал. После этого нужно искать вход на 30 мин. и 1h графиках. Идея отменится при закрытии цены ниже 1,2789.

Предыстория:

Последняя идея по валютной паре GBP/USD выходила 13 июня. На момент её публикации за один фунт давали 1,4250. Перед референдумом в Великобритании было рискованно вставать в длинные позиции. До официальных результатов курс GBP/USD повышался от 1,4090 до 1,5018.

На предварительных данных британского референдума британская валюта обрушилась к американскому доллару на 11,93% (1792 пункта), до 1,3226. К 6 июля фунт потерял к доллару ещё 437 пунктов, снизившись до 1,2789.

Трейдеры продавали фунт по всему рынку. Сильное удешевление фунта вызвало укрепление доллара США. Масла в огонь подлили рейтинговые агентства Moody's и S&P. Moody's снизило прогноз по долговому и долгосрочному рейтингам Великобритании со «стабильного» на «негативный». S&P заявило, что Великобритания, скорее всего, потеряет свой рейтинг "ААА".

После референдума Британский фунт лихорадило 7 торговых дней. С 6 июля пара перешла в боковой тренд, в котором она находится по настоящее время. Ценовой диапазон канала составляет 6820 пунктов. В настоящий момент британец торгуется по 1,2933. Пара находится у нижней границы канала.

В пятницу британцу не удалось укрепиться к доллару США, так как его придавил кросс евро/фунт, который резко вырос на фоне появившейся информации о том, что стоимость урегулирования спора банка Deutsche Bank с властями США может составить только $5,4 млрд, а не как сообщалось ранее $14 млрд. Акции банка на слухах подорожали на 17%, по итогам дня – на 7,59% до 11,69 евро.

Теперь поговорим о том, что интересного в этой паре на дневном графике. Первое, что сразу мне бросилось в глаза, это схожесть коррекционной фазы перед падением. Я взял циклы с прошлой коррекции и наложил их на текущий боковик.

По идее сейчас должен быть рост до 1,3445. Покупать фунт не стоит, пока не сформируется сигнал на осцилляторе стохастик. Он же является флэтовым индикатором.

Так как я рассматриваю симметричность коррекционных моделей (находятся в эллипсах), то применил вилку Эндрюса (один из инструментов для работы с циклами). Центральная линия вилки (начало от минимума 1,3835 от 29.02.16) делит пополам нисходящую волну от 1,5018 до 1,2789. Она пересекается с трендовой линией на уровне 1,3882. Т.е. верхняя граница может сдвинуться до этого уровня.

Поскольку ФРС США собирается повышать ставки не раньше декабря, а в начале 2017 года Британия грозится запустить Brexit по статье 50 Лиссабонского договора о функционировании ЕС, то до конца года пара останется в канале или снизится до линии Эндрюса, которая идёт от 1,2789.

Бычий тренд по рублю усиливается

2016-10-03 09:49:53 (читать в оригинале)В пятницу по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» снизился на 27,50 коп. (-0,44%), до 62,80 руб., курс евро - на 14,25 коп. (-0,22%), до 70,67 руб. Центральный банк России с 30 сентября повысил официальный курс доллара США к рублю на 23,79 коп., до 63,396 руб. Официальный курс евро к рублю был установлен на отметке 70,9338 руб., что ниже предыдущего дня на 5,15 коп.

Торги на Московской бирже 30 сентября открылись ростом по доллару и евро. Курс доллар/рубль вырос до 63,52 руб., евро/рубль – до 71,10 руб. Участники рынка продавали рубль на фоне снижения цен на нефть и опасений в отношении банковского сектора еврозоны.

Под давлением российский рубль находился четыре часа. Рост нефтяных котировок возобновился с уровня $48,88 за несколько часов до открытия американской сессии. К закрытию торгов в Европе баррель Brent подорожал до $50,24, доллар/рубль снизился до уровня 62,64 рубля.

Помимо растущих котировок на нефть на доллар США оказали давление слухи, что стоимость урегулирования спора банка Deutsche Bank с властями США может составить $5,4 млрд, а не как сообщалось ранее $14 млрд. Акции банка подорожали на 17%, по итогам дня – на 7,59% до 11,69 евро.

Курс доллар/рубль остановился на поддержке, которая образовалась от минимумов 62,68 рубля от 19.04.16 и 62,73 рубля от 14.07.16. Возвращение цены к отметке 62,64 рубля усилило спрос на российскую валюту со стороны спекулянтов.

Положительная динамика по рублю наблюдается и на Чикагской бирже. По последним данным отчёта COT (Commitments of Traders) представленного в пятницу 30 сентября Комиссией по торговле товарными фьючерсами (CFTC), крупные спекулянты продолжают ставить на укрепление рубля.

В понедельник следите за динамикой цен на нефть. Покупатели собрались штурмовать уровень 50 долларов за баррель. Если Brent подорожает до $50,75 за баррель, курс доллар/рубль снизится до 62,45/50 руб.

Под уровнями 62,60/50 руб. размещены защитные стопы трейдеров, которые ставили и ставят на ослабление рубля. Достаточно туда бросить спичку, чтобы их активировать. Срабатывание стопов спровоцирует падение курса доллара до 61,65 рубля без каких-либо фундаментальных причин.

Владислав Антонов

www.alpari.ru

Forex: У доллара впереди хорошие перспективы

2016-09-30 12:39:38 (читать в оригинале)Публикация позитивных и окончательных данных по ВВП США за второй квартал показала, что после очень провального первого квартала, когда рост экономики составил всего 0.8%, ситуация несколько выправилась. ВВП, согласно последним данным, вырос во втором квартале на 1.4%, при этом предполагалось, что он подрастет на 1.3%. Предыдущий релиз данных показал повышение на 1.1%.

Цифры, конечно, оказались не такие впечатляющие, но, что самое главное, они продемонстрировали позитивную динамику. Если значение ВВП за третий квартал также покажет рост, например к 2.00% или даже выше, это будет важным основанием для ФРС решиться на повышение процентных ставок на 0.25%, до 0.75% на декабрьском заседании.

Напомним, что ранее в начале года именно неожиданно сильное снижение ВВП изменило настроение в ФРС в отношении перспектив повышения процентных ставок в этом году. Чрезвычайно слабый экономический рост в первом квартале поставил «крест» на планах ЦБ США, что привело к сохранению денежно-кредитной политики на июньском и сентябрьских заседаниях. Позитивную динамику в отношении вероятности роста ставок также продолжает поддерживать и состояние рынка труда.

Уровень безработицы находится на отметке в 4.9%, количество заявок на пособие по безработице на сорокалетнем минимуме, а среднее ежемесячное увеличение количества рабочих мест на 180 000 заставило некоторых членов ФРС, включая и саму Дж. Йеллен, говорить о риске перегрева экономики, который начнется с рынка труда. На наш взгляд, это очень важные замечания, которые не будут игнорироваться и даже, наоборот, станут стимулом к увеличению стоимости заимствований в декабре, если данные по ВВП за третий квартал не подкачают.

Оценивая же общую картину на валютном рынке, заметим, что неопределенность в том, кто станет победителем в президентской гонке в Штатах, сдерживает инвесторов. На этом фоне на наблюдается ни ослабление доллара, ни его укрепление. Но опять же, предполагая вероятное развитие событий, можно говорить, что у американской валюты в конце года будут сильные аргументы для роста. Первый – победа Клинтон будет означать сохранение планов монетарной политики, и на волне продолжения позитивных сигналов от экономики Федрезерв поднимет ставки в декабре.

Второй аргумент – это победа Трампа, который заявленной своей экономической политикой будет проводить более жесткий экономический курс, что будет причиной для распродаж государственных облигаций и укрепления американского доллара. К тому же локально по итогам выборов, если Трамп победит, можно ожидать падения риск-аппетита инвесторов и заметного роста доллара по всему срезу валютного рынка. Значит если развернутся такие сценарии, то американский доллар будет получать поддержку в любом случае.

Прогноз дня:

Пара EURUSD резко упала на публикации данных о сохранении безработицы в еврозоне на уровне 10.1%. Повышение потребительской инфляции не оказало поддержки евро. Пара упала ниже уровня 1.1200. Возможно, она скорректируется к отметке 1.1215, хотя ее снижение ниже 1.1200 открывает дорогу для падения цены к 1.1120.

Пара USDCAD, вероятнее всего, продолжит расти к 1.3260, если данные по ВВП Канады окажутся не выше ожиданий, а нефтяные цены не закончат корректироваться вниз.

Forex: Рынок следит за Deutsche Bank и американскими данными

2016-09-30 11:53:06 (читать в оригинале)Швейцарский франк и японская иена снова пользуются спросом как защитные валюты на фоне вчерашних новостей, обрушивших фондовые рынки, о том, что 10 крупных хеджфондов выводят активы из Deutsche Bank. Японская иена готовится показать рост третий квартал кряду, несмотря на небольшой спад по сравнению с закрытием предыдущего дня. Среди пожелавших уйти, по данным The Wall Street Journal, AQR Capital Management LLC, Capula Investment Management LLP, Citadel LLC, Luxor Capital Group LP, Magnetar Capital LLC и Millenium Management LLC. Они выводят денежные средства из Deutsche Bank, а также сокращают объемы трейдинговых операций, проводимых с помощью банка.

По словам одного из источников, объем активов, которые инвесторы вывели из Deutsche Bank за последнее время или готовятся вывести, составляет несколько миллиардов долларов США - это незначительная часть средств, находящихся на балансе подразделения банка в сфере первичных брокерских услуг. Объем средств инвесторов на балансе этого подразделения составляет сотни миллиардов долларов, и, помимо этого, банк имеет в общей сложности более $600 миллиардов на клиентских депозитах. Источники указывают, что хедж-фонды не прекращают работать с Deutsche Bank, а лишь переводят часть средств и операций в другие банки.

"Наши клиенты, ведущие трейдинговые операции, входят в число наиболее искушенных мировых инвесторов, - говорится в пресс-релизе Deutsche Bank. - Мы уверены, что подавляющее большинство наших клиентов четко осознает стабильность финансовой позиции банка, а также текущую макроэкономическую среду, ситуацию с судебным процессом в отношении Deutsche Bank в США и прогресс, достигнутый нами в реализации нашей стратегии".

Многие из клиентов вспоминают финансовый кризис 2008 года, когда крупные хеджфонды вывели средства из финкомпаний, оказывавших первичные брокерские услуги, включая Bear Stearns, что ускорило крах последних. Воспоминания о кризисе 2008 года "остаются у всех в подсознании", отмечает управляющий одного из хеджфондов, который вывел часть средств из Deutsche Bank. Ранее в этом месяце стало известно, что американские власти требуют от Deutsche Bank уплаты $14 млрд в рамках дела о манипулировании ценами на ипотечные бумаги в период до кризиса 2008 года.

В фокусе внимания инвесторов также остается экономическая статистика США, которая будет опубликована на следующей неделе. Доллар, по всей видимости, сдаст позиции, если показатели окажутся слабыми, говорят трейдеры. Британский фунт стерлингов держался около отметки $1,2964. Давление на фунт оказали ожидания дальнейшего смягчения монетарной политики Банк Англии в ближайшие месяцы. На иену повлияли и внутренние данные, опубликованные в пятницу, которые указали на снижение потребительских цен в Японии по итогам шестого месяца подряд. Потребительские цены без учета стоимости свежих продуктов питания в Японии (ключевой показатель инфляции) в августе снизились на 0,5% по сравнению с тем же месяцем 2015 года, свидетельствуют официальные данные.

Позднее в пятницу бюро экономического анализа министерства торговли США опубликует отчет по потребительским доходам и расходам в стране за август. Эксперты считают, что эти показатели по сравнению с июлем выросли на 0.2% и 0.1% соответственно. Кроме того, в пятницу Мичиганский университет сообщит об изменении индекса потребительских настроений (Michigan Consumer Sentiment Index), отражающего степень доверия домохозяйств к экономике США. По мнению аналитиков, в сентябре, по окончательной оценке, индикатор вырос до 90 пунктов с августовских 89.8 пункта. Поддержку доллару оказывают позитивные макроэкономические показатели, опубликованные в США в четверг.

Так, бюро экономического анализа министерства торговли страны сообщило, что реальный рост ВВП США во втором квартале 2016 года, по третьей, окончательной, оценке, составил 1.4% в годовом выражении. Аналитики ожидали, что он достигнет лишь 1.3%. Помимо этого, министерство труда США опубликовало отчет о числе первичных обращений за пособиями по безработице в стране, который оказался лучше прогнозов. За неделю, завершившуюся 24 сентября, число первичных заявок на пособие по безработице выросло на 3 тысячи - до 254 тысяч. Аналитики ожидали роста на 8 тысяч.

|

| ||

|

+241 |

251 |

_Kicker_ |

|

+215 |

255 |

Zoxx.ru - Блог Металлиста |

|

+214 |

302 |

shocvideo |

|

+203 |

257 |

Ка-фе - фрик - интернет - кафе в RSS |

|

+199 |

256 |

Сериал "Универ" - комедийный сериал на ТНТ |

|

| ||

|

-2 |

55 |

I_want_be_loved |

|

-2 |

46 |

Бабка-ежка |

|

-3 |

45 |

Темы_дня |

|

-3 |

54 |

CadburRy |

|

-4 |

77 |

В небе, полном звезд |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.