|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Краткосрочная торговая идея: USD/CHF – на перепутье: возможен пробой трендовой линии, либо отскок по пинбару

2016-09-05 09:48:58 (читать в оригинале)Торговые возможности по валютной паре: по итогам недели цена отбилась от трендовой линии. Пока она не пробита можно работать от неё на отбой по недельному пинбару. Цель по коротким позициям 0,9560. Стоп ставить за 0,9885. При закрытии недельной свечи выше 0,9885 сценарий на снижение отменится, так как активируется сценарий на рост с целью 1,0035.

Предыстория

Последняя идея по швейцарскому франку публиковалась 16 мая 2016 года. На момент её публикации франк котировался к доллару по 0,9751. Мной ожидался пробой сильного сопротивления 0,98 с последующим ростом до 0,9940. Цель была достигнута 27 мая. 30 мая курс доллара повысился до уровня 0,9956. С него началась новая коррекционная фаза.

Хоть в ноябре прошлого года покупателям удалось сдвинуть годовой максимум, пара остаётся торговаться в январском диапазоне 0,8300 – 1,0240. Напомню, 15 января 2015 года швейцарский франк подорожал к доллару на 19%. Спрос на франк вырос после решения Национального Банка Швейцарии понизить отрицательную учётную ставку на 50 базисных пунктов – с -0.25% до -0.75% и отвязать фиксированный курс национальной валюты от евро, который был установлен в 2011 году на уровне 1,2000.

С конца мая текущего года пара 95 дней торгуется в диапазоне 0,9520 – 0,9956. Обратите внимание на то, что по итогам недели сформировался пинбар и цена отбилась от трендовой линии. Это два медвежьих сигнала.

В пятницу американский доллар отыграл все потери, которые он понёс после публикации данных по рынку занятости в США. Количество новых рабочих мест в Штатах в несельскохозяйственном секторе за август увеличилось на 151 тыс. при прогнозе 180 тыс. Показатель за июнь был пересмотрен с 290 до 271 тыс., в июле – с 255 до 275 тыс. Общий пересмотр за июнь и июль составил +1 тыс.

Уровень вовлеченности населения в состав рабочей силы не изменился и составил 62,8%. Безработица сохранилась на уровне 4,9% (прогноз был 4,8%, предыдущее значение 4,9%). Индекс среднего почасового заработка в США за август составил 0,1% (прогноз был 0,2%, предыдущее значение 0,3%).

Изначально франк на новостях укрепился к доллару на 0,57%, потом подешевел на 0,82%. Данные по занятости оказались недостаточно хороши для того, чтобы ФРС США повысил ставку в сентябре, но соответствуют повышению процентной ставки в декабре. Дополнительную поддержку доллару США могли оказать данные по новым заказам в промышленности. Их рост составил меньше прогноза, но значительно выше предыдущего значения.

Так что же нам ждать от доллара на этой неделе? По недельным индикаторам нужно ждать пробой трендовой линии. Если число трейдеров ожидающих повышение ставки в сентября будет расти, то курс доллар с лёгкостью вернётся к верхней границе диапазоне 0,9956. Согласно последним данным CME Group's FedWatch Tool, после выхода Non-Farm Payrolls вероятность повышения ставок в сентябре снизилась с 24% до 21%, в декабре — с 42,1% до 41,4%.

На дневном ТФ индикаторы указывают на снижение курса доллара. При противоречивой ситуации старших таймфреймов, дневные индикаторы должны подстроиться под недельные. При совпадении направления индикаторов на двух периодах, образуется мощный бычий импульс, который позволит покупателям закрепиться выше трендовой линии.

Пока трендовая линия не пробита можно работать на отбой от трендовой линии по пинбару. Цель по коротким позициям 0,9560. Стоп ставить за 0,9885. При закрытии недельной свечи выше 0,9885 сценарий на снижение отменится, так как активируется сценарий на рост с целью 1,0035.

Владислав Антонов

www.alpari.ru

Forex: Курс доллара готовится к сильному направленному движению

2016-09-02 11:57:45 (читать в оригинале)Доллар занял выжидательную позицию в пятницу после коррекции накануне в реакции на неожиданные новости о том, что промышленность в США начала сокращаться. Индекс производственной активности от Института управления поставками (ISM, Institute for Supply Management) упал ниже порогового уровня в 50 пунктов, отделяющего рост от падения, до 49.4 пунткта в прошлом месяце, продемонстрировав сокращение впервые с февраля. В июле индекс находился на уровне 52.6 пункта. Аналитики ожидали уменьшения индикатора лишь до 52.

Те, кто по совету Стэнели Фишера ждал, что сильные данные из США на этой неделе увеличат вероятность скорого повышения ставок Федеральной резервной системой, могут начинать разочаровываться. Но занятость — это несколько иной индикатор, запаздывающий, в отличие от производства, тем более опросного по доверию — опережающего индикатора.

Когда промышленность входит в рецессию, рынок труда еще может расти. Но дело в том, что последние два месяца явно выбились из среднесрочного тренда роста спроса на труд, и коррекция неизбежна. Эту коррекцию отражают прогнозы на уровне ниже среднетрендовых, но даже до них показатели могут не дотянуть.

Экономисты говорят, что в августе фактические цифры по созданию новых рабочих мест зачастую не дотягивают до прогнозных. Если так и будет, доллар сильно упадет, потому что рынок частично заложил риск повышения ставки ФРС в сентябре. Фьючерсы на ставку по федеральным фондам указывают всего на 20-процентную вероятность ужесточения политики ФРС на заседании 21-22 сентября, несмотря на недавние комментарии чиновников регулятора.

В понедельник шансы на повышение базовой процентной ставки в сентябре оценивались в 36%. Глава Федерального резервного банка Кливленда Лоретта Местер сказала в четверг, что рынок труда в Америке приобрел устойчивость, и Федрезерву нужно идти по пути постепенного повышения процентной ставки. "В то время как данные ISM действительно не оправдали ожидания... стоит помнить о том, что ФРС повысила в прошлом году ставку, когда индекс ISM был на уровне 48 и находился ниже отметки в 50 в течение трех месяцев подряд", - отметил старший стратег ANZ Шарон Зелльнер.

Как ожидается, число рабочих мест в США в августе увеличилось на 180 000, согласно усредненному прогнозу 91 экономиста, опрошенного Reuters. 255 тысяч составил рост занятости в июле, в июне — и того больше. По прогнозам аналитиков, уровень безработицы в США в августе снизился до 4.8% с июльских 4.9%. Официальные данные Минтруда о безработице в США будут опубликованы в пятницу в 15:30 мск.

Российский фондовый рынок в пятницу открылся символическим ростом.

2016-09-02 11:53:49 (читать в оригинале)К настоящему времени ведущие биржевые индексы демонстрируют слабое укрепление, в лидерах утреннего спроса фигурируют акции «ММК» и «М.Видео». Список аутсайдеров возглавляют бумаги «Мечела», которые отступают в рамках коррекции. Внешний фон к сегодняшней сессии сложился нейтральным. Американские рынки завершили предыдущие торги умеренными покупками, фьючерс на индекс S&P на премаркете чуть снижается.

Исторически сентябрь для рынков США является самым сложным месяцем года, среднее снижение индекса S&P составляет 0,4-0,6%, и не только потому что в этом месяце завершается финансовый год. Пока продавцы не торопятся с решительными шагами, но, может быть, это до поры до времени.

Цены на нефть накануне обновили трехнедельный минимум на отметке $45,32. Баррель североморской нефти Brent стоит сегодня с утра $45,61 (+0,3%), шансы на углубление продаж сохраняются значительными. Ближайшая сильная поддержка стоит на $45,00.

Российский рубль начал торги пятницы попыткой укрепления в парах с иностранными валютами ввиду утреннего отскока по нефти. За доллар США сейчас дают 65,80 руб. (-0,1%). Предполагаемый торговый диапазон парой доллар/рубль на сегодня составляет 65,75-66,25.

Евро/доллар вырос вечером в четверг, сегодня с утра пробует продолжить восходящее движение, но ожидание публикации вечерней статистики по рынку труда в США сдерживает энтузиастов. Выше 1,12 закрепиться пока не удается, хотя такая вероятность тоже присутствует.

Из событий сегодняшнего дня внимание стоит обратить на собрания акционеров «НМТП», «Московской биржи», «Северстали» и совета директоров «Трансконтейнера». Интересные новости могут прийти со стартующего во Владивостоке Восточного экономического форума. В его рамках Владимир Путин проведёт встречу с премьер-министром Японии Синдзо Абэ.

За последние дни уже появилось несколько новостей о российских компаниях с «восточным акцентом». Сбербанк намерен выпустить корпоративные облигации в юанях, а японская Mitsui проявляет интерес к «Русгидро». При этом возможна покупка квазиказначейского пакета «Русгидро». Есть информация, что 4,88% акций российской компании могут быть проданы за 21,7 млрд руб., что предполагает 30% премию к текущим котировкам. В конце августа на этом фоне акции «Русгидро» выросли на 15%. Если сделка с Mitsui состоится, акции «Русгидро» вырастут ещё на 5-10%.

Индекс ММВБ проторгуется в пятницу в диапазоне 1965-1980 пунктов.

Сегодняшний день обещает быть насыщенным статистикой и движениями валютных пар. Еврозона днем выпустит показатели по индексу цен производителей, но инвесторы, вероятно, предпочтут дождаться середины дня, когда США опубликуют блок данных по рынку занятости в августе. По уровню безработицы ожидается ухудшение до 4,8%, число рабочих мест вне с/х сектора может вырасти на 180 тыс. Валютный рынок традиционно очень бурно реагирует на статистику, выходящую за пределы ожиданий.

Александр Разуваев

www.alpari.ru

Технический анализ Forex EURUSD 02.09.2016

2016-09-02 09:35:56 (читать в оригинале)По евро ожидается флэт до выхода NFP

Итоги минувшего торгового дня:

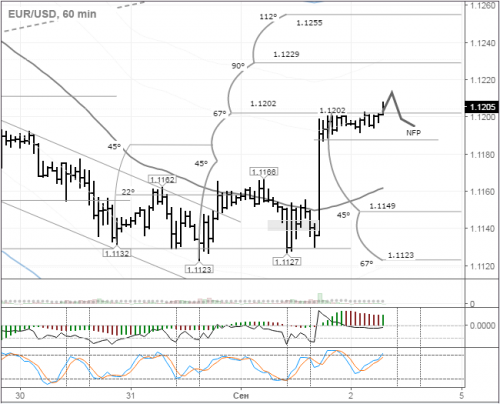

В четверг курс евро закрылся в плюсе. Американская статистика помогла евробыкам отыграть потери до уровня 1,1202. Свечная формация «молот» отработалась. Рост курса точно остановился на 67-м градусе где пара торговалась 10 часов. Доллар США подешевел после публикации индекса ISM в производственном секторе.

В августе индекс составил 49,4 (прогноз был 52,0) и оказался ниже 50 пунктов. При таком ISM ФРС вряд ли станет повышать ставку на сентябрьском заседании. В связи с этим сегодняшние данные по Non-farm Payrolls (NFP) для трейдеров имеют большое значение.

Ожидания на сегодня:

Отчёт Non-farm Payrolls ключевое событие пятницы. В Азии евро/доллар обновил максимум и торгуется по 1,1201. До публикации американской статистики по евро ожидаю умеренное снижение к уровню 1,1194. Где окажется цена после выхода статистики, не знаю. Даже не берусь прогнозировать. NFP непрогнозируемый показатель, поэтому может преподнести сюрприз.

Новости текущего дня (время GMT+3):

- В 11:30 в Великобритании выйдет индекс деловой активности в строительстве август

- В 12:00 Еврозона – Индекс цен производителей за июль

- В 15:30 Канада – Сальдо торгового баланса за июль, производительность труда за 2 кв. 2016. США – Средняя почасовая оплата труда за август, изменение числа занятых в несельского хозяйства за август, уровень безработицы за август, сальдо торгового баланса за июль.

- В 17:00 США – Фабричные заказы июль

Технический анализ:

Внутридневной прогноз: минимум – n/a, максимум – n/a, закрытие – n/a.

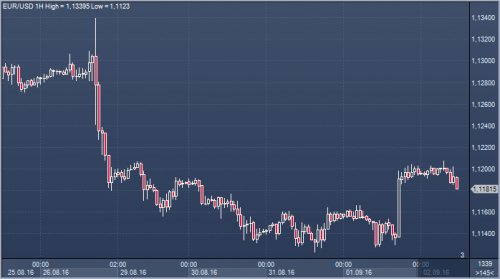

Рис. 1 курс евро/доллар, часовой период.

Курс евро/доллар восстановился до 67-го градуса на слабых данных по ISM в производственном секторе. До выхода американской сессии по евро ожидаю флэт. Есть один важный момент. Если кросс евро/унт продолжит восходящую коррекцию, то флэт по паре евро/доллар получится восходящим, а не как у меня на графике.

112-й градус проходит на уровне 1,1255. Эта цель для покупателей, если NFP окажется ниже 180 тыс. и будут пересмотрены предыдущие значения в сторону снижения. По линии U3 цель находится в районе 1,1280.

Доллар/рубль взял курс к 66,70

2016-09-02 09:33:16 (читать в оригинале)В четверг по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 60,50 коп. (+0,93%), до 65,92 руб., курс евро – на 26,50 коп. (+0,37%), до 72,72 руб. Центральный банк России с 2 сентября повысил официальный курс доллара США к рублю на 0,31 коп., до 65,2566 руб. Официальный курс евро к рублю был установлен на отметке 72,6828 руб., что ниже предыдущего дня на 0,31 коп.

В четверг рубль подешевел к иностранным валютам. По итогам дня его потери составили 0,93% к доллару, и 1,34% к евро. Давление на рубль усилилось ближе к открытию американской сессии на фоне дешевеющей нефти.

Повод для продаж фьючерсов на нефть дал министр энергетики России Александр Новак. По его словам, Россия не видит целесообразности в ограничении добычи нефти при текущих ценах на нефть.

Последние пять дней участники рынка корректируют свои позиции в ожидании провала встречи ОПЕК в Алжире, потому что нефтедобывающие компании не хотят снижать её добычу.

За 10 дней цена на brent скорректировалась на 11,5% или 61,8% от роста с $51,54 до $51,19. Курс рубля в эти дни снижался неохотно, но сильное падение цен на нефть заставило курс доллара вернуться к уровню 66 руб.

В пятницу внимание трейдеров приковано к выходу отчёта Non-farm Payrolls (NFP). В четверг позиции американского доллара пошатнулись. Он подешевел по всему рынку после выхода разочаровывающего индекса ISM в производственном секторе. В августе индекс составил 49,4 и оказался ниже 50 пунктов (прогноз был 52,0).

При таком ISM американский ЦБ вряд ли пойдёт на повышение ставки на предстоящем заседании 21 сентября. В связи с этим сегодняшние данные по NFP для трейдеров имеют большое значение.

Поскольку показатель NFP непредсказуемый, то на сегодня по рублёвым парам без прогнозов. Можно сказать лишь одно, если в Штатах августе было создано новых рабочих мест меньше 170 тыс., то ослабление рубля прекратится, а нефть начнёт дорожать. Нефть с долларом имеют отрицательную корреляцию, поэтому она будет дорожать из-за падения курса доллара.

Если американская статистика окажется лучше ожиданий, то возрастут риски падения цен на нефть до 43,5 долларов. В этом случае доллар/рубль двинется к следующему важному уровню сопротивления 66,70.

Владислав Антонов

www.alpari.ru

|

| ||

|

+539 |

551 |

QoSyS |

|

+530 |

550 |

zwerjok |

|

+513 |

620 |

Psd Tutorials |

|

+501 |

549 |

Темы_дня |

|

+464 |

504 |

Я,мой блог и интернет |

|

| ||

|

-1 |

21 |

Блог интернет-разработчика |

|

-2 |

6 |

SeoAdvice |

|

-5 |

3 |

Идеи, которые могут изменить мир |

|

-6 |

152 |

Олимпийский блог |

|

-7 |

2 |

SEO Критик |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.