|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

Последний месяц лета обещает быть весьма спокойным для мировых финансовых рынков2017-08-03 10:05:20Второй месяц лета оказался достаточно волатильным. В фокусе участников рынка находилась ...

Второй месяц лета оказался достаточно волатильным. В фокусе участников рынка находилась политическая ситуация в США, где разразился крупный скандал по поводу связи президента Трампа с Россией, а также продолжалась эпопея с отменой программы здравоохранения, более известной как Obamacare, что сдерживало продвижение реализации двух других ключевых предвыборных обещаний Трампа. Возвращаясь к США, напомним, что в середине июля появились сообщения, подтверждающие связи президента Трампа с Россией во время его предвыборной кампании. Сын президента США опубликовал переписку между ним и Робом Голдстоуном, бывшим британским журналистом, который пытался организовать встречу с российскими бизнесменами, предлагающими компромат на Хиллари Клинтон, а именно официальные документы и информацию про ее связь с Россией. Вскоре источники заявили, что комитет по разведке Сената США планирует запросить у Трампа младшего эти документы. Сейчас в конгрессе США идут независимые расследования по поводу вмешательства России в выборы президента. Аналогичное расследование ведет ФБР. Между тем, в американских СМИ довольно часто появляются сообщения, со ссылкой на анонимные источники, о связях членов предвыборного штаба Трампа с российскими чиновниками и бизнесменами. Вскоре очередной удар по Трампу нанесли новости касательно программы здравоохранения Obamacare, которые усилили сомнения инвесторов в способности администрации президента выполнить предвыборные обещания - провести налоговую реформу и увеличить инвестиции в инфраструктуру. Предложенный республиканцами законопроект по замене действующей системы медпомощи отказались поддержать четверо сенаторов от Республиканской партии. На фоне отказа всех сенаторов-демократов голосовать за документ это означает, что в ближайшее время программа Obamacare продолжит действовать вопреки всем усилиям администрации США. На фоне всех этих событий рейтинг одобрения работы Трампа жителями США продолжил падать, и обновил антирекорды. Согласно опросу Harvard-Harris, проведенному с 19 июля по 24 июля, положительно деятельность Трампа оценили 44% респондентов, что на 4% ниже, чем в июне, и меньше прошлого минимума, зафиксированного в мае (45%). Избиратели выразили одобрение деятельностью Трампа в сфере борьбы с терроризмом, рынка труда и экономики, но оказались недовольны его работой в области иммиграции, внешней политики и управления правительством. Кроме того, усиление политической неопределенности в США оказало существенное давление на курс нацвалюты - индекс доллара США снизился в июле на 2,4%, до минимума 23 июня 2016 года.

Рис. 1 Индекс доллара (источник: finviz.com) В фокусе рынка также находилась денежно-кредитная политика мировых Центробанков. Наиболее значимыми оказались заседания Банка Канады, Банка Японии, ЕЦБ, и ФРС. Напомним, Банк Канады повысил ключевую процентную ставку до 0,75% с 0,5%, где она находилась с июля 2015 года. Такое решение было принято на фоне улучшения перспектив экономики. При этом, в Банке Канады указали на “значительное” снижение незадействованных мощностей на рынке труда и в производственной сфере. Теперь ЦБ прогнозирует несколько более сильный рост ВВП в 2017 и в 2018 годах, на уровне 2,8% и 2% соответственно. "Подобные перспективы экономики оправдывают некоторое снижение мер стимулирования, - указали в ЦБ. - Следующие решения по ставке будут зависеть от поступающих данных". Между тем, ЦБ признал, что инфляция остается ниже целевого уровня 2%, но отметил, что это в значительной степени объясняется временными факторами. Сейчас Банк Канады ожидает, что инфляция приблизится к целевому уровню 2% к середине 2018 года. Что касается динамики канадского доллара, благоприятные итоги заседания ЦБ Канады, сильное повышение цен на нефть и повсеместное снижение доллара США привели к тому, что с начала июля пара USD/CAD упала на 4,10%, достигнув минимального уровня с 30 июня 2015 года.

Рис. 2 Валютная пара USD/CAD (источник: TeleTrade) Следующим было заседание Банка Японии. Как и ожидалось, Центробанк оставил свою учетную ставку на уровне -0,1%, а годовой объем программы покупок гособлигаций в размере Y80 трлн. Тем не менее, прогнозы касательно достижения целевого уровня инфляции снова были сдвинуты (в шестой раз при нынешнем руководстве). Теперь Банк Япония ожидает, что инфляция достигнет 2% около 2019 финансового года, а не около 2018 финансового года. Также в ЦБ заявили, что баланс рисков для прогнозов относительно цен смещен в сторону понижения: базовый ИПЦ, вероятно, составит +1,1% в текущем финансовом году (предыдущий прогноз +1,4%), +1,5% в 2018 финансовом году (предыдущий прогноз +1,7%) и +1,8% в 2019 финансовом году (предыдущий прогноз +1,9%). Вместе с тем, Банк Японии повысил оценку экономики: реальный ВВП, вероятно, составит +1,8% в текущем финансовом году (предыдущий прогноз +1,6%), +1,4% в 2018 финансовом году (предыдущий прогноз +1,3%), и +0,7% в 2019 финансовом году (без изменений). Если говорить о динамике японской иены, с начала месяца пара USD/JPY снизилась на 1,50%.

Рис. 3 Валютная пара USD/JPY (источник: TeleTrade) Заседание Европейского центрального банка также не преподнесло сюрпризов. ЕЦБ снова оставил все ставки без изменений: базовую процентную ставку по кредитам - на уровне 0,0%, ставку по депозитам - на уровне -0,4%, ставку по маржинальным кредитам - на уровне 0,25%. ЦБ также сохранил объем выкупа активов в рамках программы количественного смягчения на уровне 60 млрд. евро в месяц, и подтвердил, что эта программа будет действовать до конца 2017 года. Между тем, глава ЕЦБ Драги заявил, что осенью ЕЦБ планирует начать обсуждение вопроса о постепенном сворачивании мер стимулирования. Драги также указал на широкомасштабное и уверенное восстановлении экономики еврозоны, и добавил, что факторы, сдерживающие рост инфляции, являются временными, а не постоянными. В целом, слова Драги проложили дорогу для сокращения программы количественного смягчения, что в свою очередь оказало значительную поддержку европейской валюте. В итоге, в июле пара EUR/USD выросла на 2,84%, достигнув самого высокого уровня с 15 января 2015 года. С начала текущего года пара поднялась на 11,74%.

Рис. 4 Валютная пара EUR/USD (источник: TeleTrade) Что касается итогов заседания ФРС, как и ожидалось, ЦБ оставил диапазон процентных ставок по федеральным фондам без изменений, между 1,00% и 1,25%. Данное решение было принято единогласно. В Сопроводительном заявлении FOMC сообщалось, что процесс сокращения баланса начнется "довольно скоро", но при этом не были названы точные сроки. Это сочетание в заявлениях ФРС обычно означает, что меры будут приняты на следующем заседании. При этом, ФРС предупредила, что в ближайшей перспективе годовая инфляция будет оставаться ниже целевого уровня, однако в среднесрочной перспективе она все же сможет достичь 2%. Такие заявления усилили ожидания относительно замедления процесса ужесточения денежно-кредитной политики ФРС и вызвали повсеместные распродажи американской валюты. Вскоре инвесторы начали еще больше сомневаться в способности ФРС осуществить дальнейшее повышение ставок, причиной чему были разочаровывающие инфляционные данные. Министерство торговли заявило, что во 2-м квартале индекс цен расходов на личное потребление (PCE) - предпочтительный инфляционный датчик для ФРС - вырос на 0,3% после того, как увеличился на 2,2% в 1-м квартале (показатель был пересмотрен с +2,4%). Ожидалось, что индекс увеличится на 1,2%. Базовый индекс PCE, исключающий волатильные цены на продукты питания и энергоносители, вырос на 0,9% после повышения на 1,8% в 1-м квартале (пересмотрено с +2,0%). В настоящее время фьючерсы на ставку ФРС, отслеживаемые CME Group, указывают, что инвесторы оценивают вероятность очередного повышения ставок в этом году в 44,9% против 61,4% в начале месяца. Если говорить о ситуации на сырьевом рынке, в июле золото подорожало на 2,18%, достигнув максимума с 15 июня. Причиной этому было повсеместное ослабление американской валюты и угасающие надежды среди инвесторов по поводу того, что ФРС будет агрессивно повышать ставки. Золото очень чувствительно к росту ставок и доходности, поскольку в такой ситуации увеличиваются альтернативные издержки владения не приносящим процентный доход золотом, одновременно повышая стоимость доллара, в котором оно оценивается. Однако, постепенное повышение ставки несет в себе меньшую угрозу для цен на золото, чем серия резких изменений.

Рис. 5 График золота (источник:TeleTrade) Нефтяные котировки, тем временем, зафиксировали более масштабное повышение - с начала июля цены на нефть марки WTI выросли на 8,17%, в то время как стоимость нефти марки Brent повысилась на 9,97%. В настоящее время цены на нефть находятся вблизи 2-месячного максимума. Катализатором роста котировок были признаки снижения избыточного предложения. Надежды на то, что давно перенасыщенный рынок движется к балансу спроса и предложения, были поддержаны новостью о том, что Саудовская Аравия планирует ограничить экспорт нефти на уровне 6,6 млн. баррелей в день в августе, что примерно на 1 млн. баррелей ниже уровня прошлого года. Кроме того, Кувейт и Объединенные Арабские Эмираты, являющиеся членами Организации стран-экспортеров нефти, также пообещали сокращение экспорта. Еще одним позитивным моментов для перспектив рынка является активное падение запасов нефтепродуктов в США, поскольку в стране начался пиковый сезон автомобильных поездок. За минувшие четыре недели объем запасов сырой нефти в США сократился на 22,5 млн. баррелей, и сейчас составляет 483,415 млн баррелей. Кроме того, за последний месяц рост числа активных буровых установок в США замедлился до минимума с июня 2016 года, что ослабило опасения по поводу того, что американские производители сланцевой нефти продолжат увеличивать предложение.

Рис. 6 График нефти марки WTI (источник:TeleTrade) Важной темой на рынке также был сезон корпоративной отчетности за второй квартал. Еще до его начала аналитики рассчитывали на то, что компании, входящие в состав индекса S&P500, вновь зафиксировали рост прибыли, но многие трейдеры стали осторожнее подходить к инвестированию в акции, учитывая, что стоимостные оценки находятся выше среднего уровня. Согласно данным FactSet, основанным на финансовых результатах более половины компаний из индекса S&P 500, за второй квартал общая прибыль фирм в этом индексе, вероятно, выросла на 9%. Напомним, в 1-м квартале общая прибыль выросла максимальными темпами почти за 6 лет, на 14%. Между тем, аналитики ожидают, что показатель 2-го квартала улучшится, так как сезон отчетности лишь недавно перешагнул экватор. Однако, многие инвесторы задаются вопросом о том, улучшится ли оценка прибыли настолько, чтобы оправдать рекордный рост индекса S&P 500 с начала 2017 года.

Рис. 7 График фондового индекса S&P 500 (источник: money.cnn.com) Август обещает быть достаточно спокойным месяцем, но сниженные объемы на рынках в связи с пиком сезона отпусков могут быть причиной резких колебаний. В августе рынки будут постепенно готовится к очень важному сентябрьскому заседания ФРС, анализируя комментарии чиновников ФРС и наблюдая за экономической статистикой по США. Кроме того, особое внимание инвесторов будет приковано к ежегодной конференции ФРС, которая традиционно проходит в конце лета на горном курорте Джексон-Хоул в штате Вайоминг (США). Согласно сообщениям СМИ, впервые за последние три года эту конференцию посетит президент Европейского Центробанка Марио Драги. Ожидается, что в своей речи он сообщит о растущей уверенности ЕЦБ в укреплении экономики еврозоны и укажет на меньшую необходимость в поддержании монетарного стимулирования. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Фокус рынка в июле: денежно-кредитная политика ФРС и ЕЦБ и перспективы доллара США2017-07-05 10:43:29Первый месяц лета оказался насыщен важными событиями, которые нашли свое отражение в динамике ...

Первый месяц лета оказался насыщен важными событиями, которые нашли свое отражение в динамике мировых рынков. Внимание инвесторов было обращено на события в Великобритании, где состоялись внеочередные парламентские выборы, результаты которых не сумели оправдать ожиданий правящей партии. Возвращаясь к Великобритании, напомним, что согласно официальным результатам консерваторы получили на выборах 318 мандатов, лейбористы – 262, Шотландская национальная партия – 35, Либерал-Демократическая – 12, Демократическая юнионистская – 10, Партия Уэльса ? 3, Партия "зеленых" ?1. Поскольку ни одна из партий не набрала больше половины мандатов, возникает ситуация "подвешенного парламента" и необходимость создания коалиций. Понимая всю сложность ситуации, премьер-министр Мэй, лидер Консервативной партии, сразу после выборов заявила о планах сотрудничества с Демократической юнионистской партией (ДЮП). Однако, данную сделку Мэй удалось заключить лишь в начале текущей недели. Таким образом, Мэй обеспечила себя поддержкой ДЮП и ее 10 законодателей. В целом, выборы, целью которых было укрепление позиций правящей партии, не оправдали ожиданий, и показали, что страна не одобряет подход Мэй к реализации процесса Брекзита и его нужно пересмотреть. Если говорить о реакции валютного рынка на результаты выборов, курс фунта резко снизился против основных валют, но текущий месяц пара GBP/USD готовится завершить с повышением примерно на 0,8%, чему главным образом способствовали оптимистичные заявления главы Банка Англии Карни. На этой неделе он сообщил, что монетарное стимулирование, возможно, в какой-то мере должно быть сокращено в будущем, подразумевая при этом, что процентные ставки могут быть повышены.

Рис. 1 Валютная пара GBP/USD (источник:TeleTrade) Что касается Франции, окончательные итоги выборов, которые проходили в два тура (11 июня и 18 июня), указали, что партия президента Макрона "Вперед, республика!" получила 308 мест из 577 в нижней палате парламента, а у ее союзников-центристов из "Демократического движения" будет 42 места. Столь мощной поддержки в парламенте у президента Франции не было со времен Шарля де Голля в 1958 году. Тем не менее, явка во 2-м туре была значительно ниже, чем на выборах в 2012 году, так как многие избиратели не пришли на избирательные участки после решительной победы партии Макрона в 1-м туре. Оппозиционной силой в парламенте будут правые из "Республиканцев" вместе с партнерами-центристами из "Союза демократов и независимых", получившие 113 и 18 мест соответственно. Поскольку партия Макрона набрала существенное большинство в парламенте, он не должен будет столкнуться со значительными трудностями в проведении программы экономических реформ, нацеленной на ускорение роста. Кроме того, победа Макрона и его партии существенно снизила политические риски в еврозоне. В фокусе рынка также находилась денежно-кредитная политика мировых Центробанков. Особое внимание было приковано к заседаниям ЕЦБ, ФРС, и Банка Англии. Напомним, ЕЦБ, как и ожидалось, оставил без изменений все процентные ставки, и сохранил объем выкупа активов в рамках программы количественного смягчения на уровне 60 млрд. евро в месяц. Впрочем, ЕЦБ понизил прогнозы по инфляции, и сказал, что политики не обсуждали вопрос о сокращении объема программы покупки облигаций. Также ЕЦБ убрал из заявления фразу о возможности снижения ставок в будущем. Что касается перспектив экономики, в ЕЦБ теперь ожидает рост ВВП на 1,8% в 2018 году (в марте прогноз был 1,7%) и на 1,7% в 2019 году (в марте ожидался рост на 1,6%). Прогноз по годовым темпам инфляции на 2017 год был понижен до 1,5% с 1,7%, прогноз на 2018 год ухудшен до 1,3% с 1,6%, а прогноз на 2019 год понижен до 1,6% с 1,7%. В целом, итоги заседания негативно отразились на курсе европейской валюты, но ситуацию спасли "ястребиные" заявления главы ЕЦБ Драги, сделанные на этой неделе, и укрепившие уверенность инвесторов в скором сворачивание мер стимулирования. Драги сообщил, что стимулирование будет постепенно сокращаться по мере дальнейшего улучшения ситуации в экономике еврозоны. Аналитики считают, что в сентябре или октябре этого года ЕЦБ объявит о начале сворачивания программы покупки облигаций в начале 2018 года. С начала июня пара EUR/USD выросла примерно на 1,7%.

Рис. 2 Валютная пара EUR/USD (источник: TeleTrade) Следующим состоялось заседание ФРС США. Регулятор ожидаемо повысил целевой диапазон ставки по федеральным фондам с 0,75-1,00% до 1,00-1,25%, и при этом сигнализировал о намерении проводить дальнейшее ужесточение денежно-кредитной политики в конце текущего года. Между тем, ожидания руководителей ЦБ по ставкам не изменились - согласно срединному прогнозу ФРС, целевой уровень ключевой процентной ставки в 2017 году остался на отметке 1,4%, тогда как целевой уровень на 2018 год остался на отметке 2,1%. Согласно более долгосрочным прогнозам, ключевая ставка должна в перспективе достичь 3%. Важным моментом июньской встречи также было предоставление ФРС более подробной информации о планах по сокращению своего баланса, составляющего $4,5 трлн. Глава ФРС Йеллен заявила, что если экономическая ситуация будет развиваться в соответствии с ожиданиями, ЦБ может начать сокращать баланс позднее в этом году. Также по итогам заседания ФРС улучшила прогноз по росту ВВП США в 2017 году до 2,2% с 2,1% в марте. Прогноз по инфляции на 2017 год был снижен до 1,6% с 1,9%, а прогноз по безработице улучшен до 4,3% с 4,5%. Эксперты отмечают, что повышение ставок и планы сокращения баланса демонстрируют уверенность ЦБ в росте экономики. В целом, ФРС продемонстрировала более сильную склонность к ужесточению политики, чем ожидали инвесторы. Согласно рынку фьючерсов, в настоящее время инвесторы оценивают вероятность очередного повышения процентной ставок ФРС к концу этого года в 54,4% по сравнению с 45,7% в конце мая. Что касается итогов встречи Банка Англии, они несколько удивили участников рынка. Напомним, руководство ЦБ сохранило процентную ставку на уровне 0,25%, но при этом, согласно протоколам заседания, за повышение ставок проголосовали 3 из 8 членов Комитета по денежно-кредитной политике. Многие на рынке ожидали иного распределения голосов, а именно того, что против повышения ставки проголосуют 7 человек, а за - всего 1. Между тем, в протоколах уже не было утверждения о том, что денежно-кредитная политика может измениться в любом направлении. Помимо этого, в сопроводительном заявлении отмечалось, что все члены Комитета согласны с тем, что любое повышение ставки будет постепенным и ограниченным. ЦБ также уделил внимание инфляции, отметив, что к осени инфляция может оказаться выше 3% и, вероятно, будет оставаться выше целевого уровня продолжительное время. Вместе с тем, руководство заявило, что если недавнее падение фунта окажется устойчивым, оно, вероятно, усилит инфляционное давление. Согласно последним официальным данным, инфляция в Великобритании ускорилась в мае - до 2,9% с 2,7% в апреле. Экономисты прогнозировали, что инфляция останется на уровне 2,7%. Это была самая высокая инфляция с 2013 года. Базовая инфляция, которая исключает энергию, продукты питания, алкогольные напитки и табак, выросла в мае до 2,6% с 2,4% в апреле.

Рис. 3 Индекс потребительских цен Великобритании (источник данных: U.K. Office of National Statistics; график: TeleTrade) Если говорить о ситуации на сырьевом рынке, в июне золото подешевело примерно на 2,4% после того, как в мае выросло в цене на 0,29%. Причиной такой динамики были растущие надежды среди инвесторов касаемо того, что Федеральная резервная система вновь повысит процентные ставки в этом году. Более высокие ставки, как правило, повышают доходность облигаций, увеличивая альтернативные издержки при хранении недоходных слитков, что оказывает давление на котировки золота. Еще одним негативным фактором для золота было краткосрочное укрепление американской валюты. Впрочем, этот месяц индекс доллара США завершает с падением на 1,4%.

Рис. 4 График золота (источник:TeleTrade) Нефтяные котировки, тем временем, зафиксировали более существенно падение - с начала июня цены на нефть марки WTI снизились почти на 7,2%, в то время как стоимость нефти марки Brent упала примерно на 5,5%. Катализатором этому был избыток предложения, который сохраняется, несмотря на усилия ОПЕК по сбалансированию рынка. Напомним, ОПЕК и другие производители согласились уменьшить производство на 1,8 млн. баррелей в день с января на шесть месяцев, а в прошлом месяце они продлили текущую сделку до конца марта 2018 года. Но глобальное перепроизводство по-прежнему сохраняется, особенно из-за роста объемов нефтедобычи в Ливии и Нигерии, которые были освобождены от соблюдения соглашения. Между тем, за первые шесть месяцев 2017 года стоимость нефти обвалилась примерно на 17%. Это ставит рынок на курс его крупнейшего процентного падения для 1-го полугодия с 1997 года, когда рост производства нефти и азиатский финансовый кризис привели к резкому снижению котировок "черного золота".

Рис. 5 График нефти марки WTI (источник:TeleTrade) Тэги: forex, teletrade, анализ, аналитика, фундаментальный Ключевая ставка ЦБ РФ и фондовый рынок2017-06-07 16:35:06В этой статьи поговорим о ключевой ставке Центрального Банка России и о том, как она влияет на ...

В этой статьи поговорим о ключевой ставке Центрального Банка России и о том, как она влияет на фондовый рынок в целом. А для начала разберемся в том, что такое ключевая ставка ЦБ РФ и зачем она нужна. Если вы зайдете на сайт ЦБ РФ, то первое, что бросится вам в глаза — это значение ключевой … Читать далее Ключевая ставка ЦБ РФ и фондовый рынок The post Ключевая ставка ЦБ РФ и фондовый рынок appeared first on ProfitWays. Тэги: акции, анализ, идеи, инвестиционные, ключевая, облигации, рынок, ставка, теория, фондовый, фундаментальный, экономическая Перспективы денежно-кредитной политики ФРС и ЕЦБ будут ключевыми темами в июне2017-05-31 10:36:43... , и добавили, что фундаментальные экономические данные, за ... + развернуть текст сохранённая копия Последний месяц весны оказался весьма богатым на важные события. Основными темами в мае были ситуация во Франции, где состоялся заключительный тур президентских выборов, а также усиление политической неопределенности в США, которая породила очередные сомнения в способности администрации Дональда Трампа провести планируемые реформы. Возвращаясь к выборам во Франции, стоит отметить, что их результаты отразили даже более уверенную победу Макрона, чем предполагали опросы общественного мнения. Лидер движения "Вперед!" Эммануэль Макрон получил 66,06% голосов, а его соперница, лидер "Национального фронта", Марин Ле Пен - 33,94% голосов. Победа Макрона важна с точки зрения усиления евроинтерграции и уверенности в европейском регионе среди глобальных инвесторов. Однако и Франция возлагает на Макрона большие надежды, и, прежде всего, в плане роста экономики.Впрочем, проведение сопутствующих реформ будет зависеть от результатов выборов в парламент, которые состоятся уже в июне. Если говорить о реакции евро, победа Макрона отчасти уже была заложена в цены, поэтому итоги президентских выборов вызвали фиксацию длинных позиций по евро, что в свою очередь привело к умеренному, но краткосрочному, снижению курса единой валюты против доллара. В целом, с начала месяца пара EUR/USD выросла почти на 2,7%.

Рис. 1 Валютная пара EUR/USD (источник: TeleTrade) Что касается ситуации в США, политическую обстановку усложнил скандал, разразившийся вокруг президента Дональда Трампа. Первоначально появились сообщения от The Washington Post о том, что Трамп мог передать главе МИД России секретную информацию, связанную с угрозами со стороны террористической организации "Исламское государство". Издание заявило, что раскрытие Трампом такой информации ставит под угрозу дальнейшее сотрудничество со страной-партнером. Между тем, уже на следующий день после этой истории инвесторы начали активно обсуждать сообщения о том, что в феврале Трамп обращался с просьбой к Коми, который тогда возглавлял ФБР, о прекращении расследования в отношении своего экс-советника Флина. Об этой просьбе говорится в служебной записке Коми, составленной после встречи с Трампом, в день, когда Флин подал в отставку. Принимая во внимание тот факт, что Трамп решил вскоре уволить Коми, такое развитие событий вызвало ряд вопросов. Кроме того, служебной запиской заинтересовался глава Комитета по надзору Палаты представителей Конгресса. Однако, через некоторое время Коми заявил, что на него не оказывали давление в вопросе завершения какого-либо расследования. Помимо скандала вокруг Трампа инвесторы также обратили внимание на проект бюджета на 2018 фингод, предложений Белым домом. Объем данного бюджета составил $4,1 млрд. В прилагаемых прогнозах рост экономики оценивается в 3% ВВП ежегодно, начиная с 2021 года. Однако, бюджет предполагает более скромные 2,3% роста в 2017 году, 2,4% - в 2018 году, и 2,7% - в 2019 году. Согласно бюджету объем государственных расходов США в следующие 10 лет будет сокращен на $4,5 трлн. а снижение размера налогов поможет увеличить темпы экономического роста, которые благодаря дополнительным доходам сами по себе смогут перекрыть дефицит бюджета за 10 лет. Впрочем, усиление политической неопределенности в США так и не сумело помешать росту американских фондовых индексов, которые в мае продолжили обновлять рекордные максимумы.

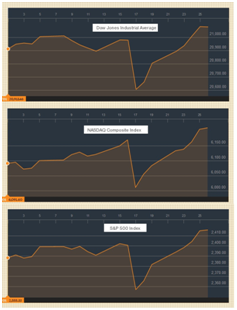

Рис. 2 Графики индексов Dow Jones, NASDAQ и S&P 500 (источник: bloomberg.com) Внимание инвесторов также было приковано к итогам заседаний Центробанков, а именно РБА, ФРС, РБНЗ, Банка Англии, и Банка Канады. Напомним, РБА, как и ожидалось, принял решение оставить процентную ставку на уровне 1,50%, сославшись на то, что текущие параметры денежно-кредитной политики соответствуют условиям стабильного роста экономики и достижению со временем целевого уровня инфляции. В РБА также заявили, что индикаторы рынка труда демонстрируют смешанную картину, а будущие показатели указывают на рост занятости. Вместе с тем, ЦБ более оптимистично оценил перспективы мировой экономики, дальнейшее укрепление которой поддержит экспорт сырьевых товаров из Австралии. Кроме того, несмотря на замедление роста цен на недвижимость, РБА выразил беспокойство текущим состоянием рынка жилья. Что касается динамики австралийского доллара, с начала мая пара AUD/USD упала примерно на 0,3%.

Рис. 3 Валютная пара AUD/USD (источник:TeleTrade) Заседание ФРС также не преподнесло сюрпризов - диапазон процентных ставок по федеральным фондам был сохранен между 0,75%-1,00%. В ФРС выразили уверенность в том, что замедление роста экономики США в первом квартале было временным явлением, и добавили, что фундаментальные экономические данные, за исключением потребления, остаются довольно сильными. В ФРС отметили, что годовая инфляция близка к целевому уровню 2%, а рынок труда продолжает укрепляться, даже несмотря на замедление экономической активности. В целом, ФРС сигнализировала, что очередное повышение ставки может произойти уже на следующем заседании. Между тем, протокол встречи ФРС, опубликованный через три недели после майского заседания, указал, что большинство членов FOMC поддерживают повышение ставок в ближайшем будущем, но некоторые члены FOMC были обеспокоены колебаниями показателя инфляции. Что касается заседания РБНЗ, как и прогнозировалось, было принято решение оставить процентную ставку на уровне 1,75%. Однако, РБНЗ неожиданно просигнализировал о том, что процентные ставки останутся без изменений в течение довольно длительного времени, отметив при этом, что недостаток инфляционного давления является главной причиной нейтральной позиции. РБНЗ прогнозирует, что ключевая процентная ставка составит 1,8% во втором квартале 2019 года, 1,9% в третьем квартале 2019 года и 1,89% в четвертом квартале 2019 года. Также в РБНЗ заявили, что денежно-кредитная политика по-прежнему окружена множественными факторами неопределенности и должна корректироваться соответственно ситуации. Впрочем, в РБНЗ отметили, что позитивно настроены по поводу перспектив экономики Новой Зеландии. Подводя итоги месяца на валютном рынке, стоит отметить, что пара NZD/USD выросла на 3,36%.

Рис. 4 Валютная пара NZD/USD (источник:TeleTrade) Затем состоялось заседание Банка Англии. Как и прогнозировалось, основная процентная ставка осталась на уровне 0,25%. Впрочем, некоторые инвесторы были разочарованы тем фактом, что за повышение процентной ставки проголосовал только один член Комитета по денежно-кредитной политике, а именно Кристин Форбс. Тем не менее, нужно заметить, что в мае Комитет состоял всего из 8 членов вместо обычных 9, так как Шарлотта Хогг ушла в отставку в конце апреля. Кроме того, участники рынка оказались недовольны пересмотром прогноза по росту ВВП на 2017 год. Банк Англии заявил, что понизил прогноз экономического роста в 2017 году до 1,9% с 2%, но улучшил прогноз в 2018 году до 1,7% с 1,6%, а в 2019 году - до 1,8% с 1,7%. Банк также отметил, что прогнозирует рост инфляции в следующие месяцы и достижение пика чуть ниже 3% в 4-м квартале. Если говорить о реакции фунта на итоги заседания Банка Англии, он резко подешевел против основных валют. С начала текущего месяца пара GBP/USD снизилась примерно на 0,7%.

Рис. 5 Валютная пара GBP/USD (источник:TeleTrade) Последней состоялась встреча Банка Канады, по итогам которой он оставил процентную ставку на уровне 0,50%, и оптимистично отозвался о вышедших недавно данных, которые указали на "очень сильный" рост в первом квартале. Однако, в ЦБ заявили, что ожидают некоторого замедления роста ВВП Канады во втором квартале. Также Банк Канады предупредил, что неопределенность относительно внешнеторговой политики США негативно сказывается на экономических перспективах, тогда как замедленная инфляция и сдержанный рост заработных плат отражают наличие недоиспользованных мощностей в экономике. В целом, ЦБ с большим оптимизмом отозвался о перспективах канадской экономики, заявив, что приспособление экономики к более низким ценам на нефть по большей части завершилось. Что касается курса канадского доллара, с начала мая пара USD/CAD обвалилась почти на 1,4% после того, как выросла на 2,55% в апреле.

Рис. 6 Валютная пара USD/CAD (источник:TeleTrade) Если говорить о рынке нефти, с начала мая цены на нефть марки WTI выросли примерно на 0,7%, в то время как стоимость нефти марки Brent повысилась в районе 1%. Основным катализатором для нефти были различные спекуляции по поводу итогов встречи ОПЕК и стран, не входящих в картель, которая состоялась 25 мая. В ходе этой встречи было достигнуто согласие о продлении пакта о сокращении нефтедобычи на 1.8 млн. баррелей в сутки до конца 1-го квартала 2018 года. Между тем, нефтедобывающие страны выразили уверенность в том, что последнее решение снизит запасы сырой нефти до их пятилетнего среднего значения в 2,7 млрд. баррелей. И хотя продление срока действия соглашения на 9 месяцев было широко ожидаемым, цены на нефть обвалились примерно на 5%, поскольку многие участники рынка были разочарованы тем, что нефтедобывающие страны не сумели утвердить более масштабное сокращение объема добычи.

Рис. 7 График нефти марки WTI (источник:TeleTrade) В июне инвесторы продолжат следить за денежно-кредитной политикой мировых Центробанков, особенно ФРС. Согласно рынку фьючерсов, сейчас вероятность повышения ставки ФРС на заседании в июне составляет 88,8% по сравнению с 66,3% в начале мая. Ближайшим событием, которое может повлиять на данные ожидания, будут майские данные по рынку труда, которые выйдут 2 июня. Напомним, в апреле число занятых в несельскохозяйственном секторе США увеличилось на 211 тыс., превысив прогнозы (+185 тыс.), в то время как уровень безработицы снизился до 4,4% с 4,5%, достигнув почти 10-летнего минимума. Аналитики считают, что в мае число занятых выросло на 185 тыс., а уровень безработицы не изменился. Если данные оценки оправдаются, шансы на повышение ставки на июньской встрече ФРС могут вырасти еще больше. Кроме того, в фокусе участников рынка окажется заседание ЕЦБ. Эксперты прогнозируют, что ЦБ оставит ключевую процентную ставку на уровне 0,0%, но пересмотрит свою позицию в отношении перспектив денежно-кредитной политики, принимая во внимание новые прогнозы и статданные. В целом, со времен последнего заседания ЕЦБ усилились споры о том, когда ЦБ начнет обсуждать сворачивание своих мер стимулирования, поскольку экономика восстанавливается. Инвесторы полагают, что уже в июне ЕЦБ выразит больше оптимизма в отношении экономики, что создаст условия для того, чтобы в конечном счете ЦБ свернул программу количественного смягчения. Обзор предоставлен ГК ТелеТрейд Тэги: forex, teletrade, анализ, аналитика, фундаментальный Фундаментальный или технический анализ – что лучше?2017-05-03 17:33:04... опубликована новая статья Фундаментальный или технический анализ ... + развернуть текст сохранённая копия На сайте TILGroup опубликована новая статья Фундаментальный или технический анализ – что лучше?. Обязательно рекомендуем ознакомиться. Тэги: анализ, информаторий, технический, фундаментальный

Главная / Главные темы / Тэг «фундаментальная»

|

Категория «Кино»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog cake cardboard charm coat cosmetic currency disclaimer energy finance furniture hollywood house imperial important love lucky made money mood myfxbook new poetry potatoes publish rules salad sculpture seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2025 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |