|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

Перспективы денежно-кредитной политики ФРС и ухудшение ситуации в экономике Китая продолжают оставаться основными темами на финансовых рынках2015-10-05 11:29:10Большую часть сентября в центре внимания рынков находилось заседание Комитета по открытому рынку ...

Большую часть сентября в центре внимания рынков находилось заседание Комитета по открытому рынку (Federal Open Market Committee, FOMC) ФРС и его последствия. До последнего момента сохранялась повышенная неопределенность относительно планов ФРС. Хотя средние прогнозы и подразумевали сохранение целевого диапазона ставки по федеральным фондам в пределах 0,00-0,25%, подобный сценарий нельзя было назвать доминирующим, так как шансы повышения ставки были, и весьма существенные. Не было озвучено каких-либо новых ориентиров по срокам первого повышения. Вместо этого было отмечено, что, по мнению комитета, «будет уместно поднять ключевую ставку, когда будут наблюдаться дальнейшие улучшения на рынке труда и когда появится уверенность, что инфляция в США в среднесрочной перспективе достигнет целевого уровня в 2%». Видимо, на момент заседания такой уверенности не было, хотя в сопроводительном заявлении и утверждалось обратное. Кроме того, были озвучены ожидания относительно того, что в предстоящие годы ставки будут повышаться более медленно, чем ожидалось ранее. Также были несколько понижены прогнозы по темпам роста ВВП в 2016 и 2017 годах. Еще один важный сигнал – это снижение количества членов комитета, ожидающих повышения ставки в текущем году. Ранее подобных ожиданий придерживались 15 из 17 членов FOMC, на заседании в сентябре таких было уже 13. Более мягкие, чем ожидалось, комментарии Джанет Йеллен оказали значительное влияние на оценки перспектив денежно-кредитной политики ФРС – на рынках существенно ослабли ожидания относительно повышения ставки в текущем году, что повлекло за собой ослабление курса доллара против основных валют.

Рис. 1 Индекс доллара (источник: finviz.com) Впрочем, снижение доллара было непродолжительным. В ФРС сочли, что рынки не правильно интерпретировали решение Комитета не повышать ставки и спустя несколько дней после оглашения итогов встречи представители регулятора своими комментариями начали корректировать рыночные ожидания. Сначала Буллард, затем Локхарт и в конечном итоге Йеллен дали понять, что последнее решение FOMC отражает желание регулятора выиграть немного времени, чтобы понаблюдать за развитием событий на финансовых рынках и глобальной экономике в целом, а не свидетельствует о значительном изменении его намерений. В частности Йеллен 24 сентября представила самое подробное на тот момент обоснование повышения процентных ставок до конца 2015 года. Ключевым тезисом ее речи было утверждение, что, как полагают в ФРС, влияние факторов, обусловливавших слабость американской экономики, снизилось до такой степени, что инфляционное давление начнет постепенно нарастать в ближайшие годы. Но проявления данной тенденции пока не наблюдается из-за сильного доллара, падения цен на нефть и импорта. Йеллен озвучила ожидания, что когда эти факторы ослабнут, потребительские цены постепенно начнут расти. Заявления представителей федрезерва совместно с сильными макроэкономическими данными принесли свой результат: к концу сентября на рынках вновь начали доминировать ожидания начала процесса ужесточения денежно-кредитной политики ФРС в текущем году. Более того, начали чаще озвучиваться прогнозы, что решение о повышении ставки будет принято уже на октябрьском заседании FOMC, которое пройдет 27-28 октября. Фьючерсы на федеральные фонды оценивают вероятность подобного сценария в 44%. Однако более вероятным является принятие решение о запуске процесса повышения ставок на заседании регулятора в декабре. Тем не менее, ожидания следующего заседания FOMC будут повышать волатильность американской валюты, но сильных ее движений в течение октября не предвидится.

Рис. 2 Темпы роста ВВП Китая (источник: National Bureau of Statistics of China, TeleTrade) Если же статистика зафиксирует хотя бы сохранение темпов роста на уровне предыдущего квартала, недоверие к официальной статистике Китая увеличится, порождая спекуляции о манипуляциях. Разговоры по этому поводу на рынках ходят уже давно. Из последних сообщений на данную тему стоит отметить заявление японского Центра экономических исследований, отметившего, что темпы роста экономики Китая во втором квартале были ниже официальных данных. Для оценки темпов роста экономики КНР в Центре был использован так называемый «индекс Ли Кэцяна», в основе которого лежит три показателя: объем потребляемой электроэнергии, объем железнодорожных перевозок и баланс новых средне- и долгосрочных кредитов. Все три показателя продолжили стремительно ухудшаться. В итоге расчеты показали, что темпы роста ВВП Китая во втором квартале были в пределах 4,8-6,5% против данных официальной статистики на уровне 7,0%. В исследовательской фирме отметили, расхождения между их расчетами и официальной китайской статистикой по ВВП начали проявляться с третьего квартала 2013 года и с тех пор они только увеличиваются. В любом случае на протяжении октября опасения относительно сокращения темпов роста экономики КНР продолжат держать рынки под давления, оставаясь потенциальным драйвером для новой волны масштабных распродаж и бегства с риска. В октябре внимание привлекут заседания центробанка Японии, которых в течение месяца будет два - 6-7 и 30 октября. Опубликованные 24 сентября данные по инфляции в Японии зафиксировали первое сокращение базового значения индекса потребительских цен за последние два года. Показатель упал на 0,1% г/г, в то время как средние прогнозы подразумевали его повышение на аналогичную величину. Сокращение инфляционного давления усилило дефляционные риски, что может подтолкнуть Банк Японии к расширению монетарных стимулов. О готовности регулятора пойти на такой шаг заявил его глава Харухико Курода. В преддверии заседаний Банка Японии ожидания относительно расширения мер монетарного стимулирования будут нарастать, оказывая давление на Японскую валюту, которая вполне может в октябре существенно ослабнуть.

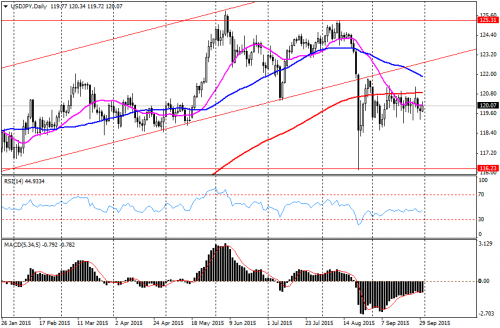

Рис. 3 Валютная пара USD/JPY (источник: TeleTrade) Важным событием октября также будет сезон публикации квартальных отчетов за третий квартал в США. Продолжающиеся потрясения в Китае и других развивающихся странах, относительно высокий курс доллара и низкие цены на сырье делают грядущий сезон очень интересным. Указанные выше факторы станут причиной снижения не только совокупной выручки компаний, но, вполне возможно, и прибыли. Оправдание подобных ожиданий будет оказывать давление на фондовые индексы, которые по итогам сентября и третьего квартала в целом продемонстрировали существенное снижение.

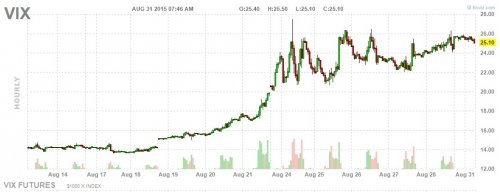

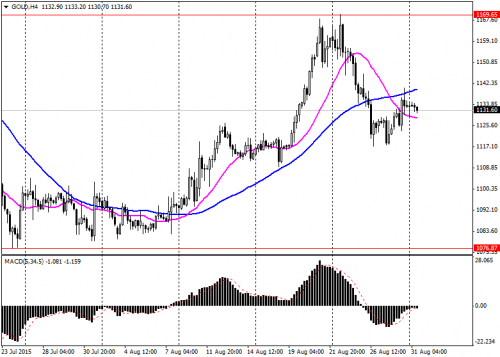

Рис. 4 Индекс S&P 500 (источник: finviz.com) Аналитики TeleTrade Тэги: forex, teletrade, анализ, аналитика, фундаментальный Фундаментальный анализ Forex 31.08.2015 г.2015-09-02 10:48:35+ развернуть текст сохранённая копия  Доллар продолжил рост на торгах минувшей пятницы. Популярность американской валюты продолжала возвращаться к высоким уровням на фоне дальнейшего снижения опасений относительно перспектив мировой экономики и экономики Китая. Другим фактором поддержки «зеленому» стала политическая составляющая, представленная выступлениями топ менеджмента ФРС на симпозиуме в Джексон Хоуле. Заявления вице-председателя Федрезерва С. Фишера и глав региональных ФРБ Л. Местер, Д. Булларда, Д. Локхарта содержал элементы «ястребиного» тона, что подвигало к мнениям, что штатовский ЦБ не так сильно озабочен последними событиями на финансовых рынках и укрепляло ожидания скорого подъема краткосрочных процентных ставок в США. На этой неделе новостной фон Штатов довольно богат на значимую статистику, но главной темой этой пятидневной сессии станет занятость, т.к. в грядущую пятницу будет опубликован главный отчет по труду за август, а еще раньше, в среду и четверг, огласят данные по рабочим местам в частном секторе и количестве заявок на пособия по безработице за прошлую неделю. Прогнозы ждут сильных данных по частному сектору — прибавка может составить 220 тыс. В общем же по несельскохозяйственной сфере предполагается увидеть тоже +220 тыс. и снижение уровня безработицы до 5.2% с 5.3% в июле. Такого порядка перспективы способны поддержать доллар. Не исключено, что рынок начнет торговать в формате «покупай на слухах». EURПрошлая пятница стала четвертой сессией подряд, на которой наблюдалось падение евро против доллара. Лишь в начале дня европейская валюта фиксировала некоторый спрос, очевидно, ввиду поддержки технических уровней, представленных уровнями поддержки. Позже, политический фон, добавивший интерес к покупкам доллара, развернул евро вниз, что обусловило его падение по итогам дня. Данные по экономике Еврозоны поддержку не оказали, хотя несли большей частью положительную информацию. Предварительный индекс потребительских цен (CPI) Германии отметился в августе результатом лучше прогноза, 0.0% м/м, +0.2% г/г, когда ждали -0.1% м/м, +0.1% г/г после 0.2% м/м, 0.2% г/г в июле. Однако это не снизило опасений, что из-за остающегося слабым ценового давления, ЕЦБ до конца года объявит о дальнейшем смягчении денежно-кредитной политики, которые сейчас усиливаются на рынке. Отчет Еврокомиссии о настроениях в бизнесе европейского блока был достаточно позитивен — индекс настроений в экономике Еврозоны в августе вырос до 104.2 со 104.0, индикатор доверия в сфере услуг улучшился до уровня 10.2 против +8.9 в июле, а показатель потребительского доверия до -6.9 после -7.2 ранее. Отрицательная динамика наблюдалась в сентимент показателе промышленности, в этой сфере зафиксировано снижение, -3.7 против -2.9. На начавшейся неделе много интересной статистики будет выпушено и в ЕС. В числе наиболее важных данных видятся индексы активности производственного и сервисного секторов, а также оценка инфляции в целом по Еврозоне за август. Индексы PMI предполагается увидеть с ростом в сфере услуг и стабильными на высоких уровнях в производственном секторе, это позитив для евро. А вот индекс потребительских цен августа может показать отсутствие изменений, 0.2% г/г после 0.2% г/г в июле, что укрепит вероятность расширения программ смягчение политики со стороны европейского регулятора. В этом ключе центральным событием станет очередное заседание ЕЦБ, на котором будет решаться судьба денежной политики, завершающееся в среду, 3-го сентября. Появление каких-либо замечаний относительно готовности этого института наращивать количественное смягчение, или отодвигать сроки его завершения, еще больше сократят интерес к единой валюте. GBPБританский стерлинг тоже побывал под давлением со стороны доллара в пятницу, но завершил сессию почти нейтрально с минимальными потерями. Возможно, «медведей» по фунту призвали к осторожности технические факторы, т.к. пара опустилась в область сильных поддержек, и перспектива услышать на грядущих выходных выступление главы ВоЕ М.Карни, который может указать на приближение британского регулятора к началу цикла ужесточения денежной политики. Данные по экономике «островов» огласили уточняющую оценку ВВП 2-го квартала. Результат оказался в пределах прогнозов, первоначальные результаты были подтверждены, 0.7% к/к и, естественно, волатильности на рынке не вызвали. На этой неделе, как обычно в начале месяца, новости Британии опубликуют индексы менеджеров по снабжению (PMI) основных сфер экономики. Прогнозы полагают, что в августе индикаторы остались на высоких уровнях, выше 50.0. Это может стать поддержкой «кабелю», т.к. индекс PMI для производственной сферы ждут без изменений, на уровне 51.9, а вот показатели сервисного сектора и строительства с ростом до 57.5 с 57.4 и к 57.6 с 57.1 соответственно. JPYЯпонская йена тоже завершила последний день торгов прошлой недели с понижением против доллара. Правда, в начале давление на японскую валюту было умеренным и усилилось оно ближе к завершению сессии, очевидно, на фоне выступлений топ менеджмента ФРС. До американской сессии пара торговалась в боковом диапазоне, несмотря на то, что фондовые рынки Азии, включая китайский, демонстрировали рост, а японский Nikkei, вообще, укрепился на более чем 3%. По всей видимости, хладагентом для торговцев парой йена/доллар продолжают оставаться сообщения, что Банк Японии пока не намерен принимать новые меры стимулирования экономики, несмотря на снижение потребительской инфляции. Данные пятницы показали, что индекс потребительских цен в июле понизился до 0.2% г/г против 0.4% г/г в предыдущем месяце, а базовый показатель, не учитывающий цен на свежие продукты, до 0.0% г/г с 0.1% г/г. На этой неделе статистика Японии опубликует некоторое количество интересных данных по экономике. Предварительная оценка промышленного производства за июль предполагает показать замедление роста до 0.1% м/м, 0.8% г/г против 1.1% м/м, 2.3% г/г ранее, информация о новостройках ожидается, также, с сокращением темпов до 11.2% г/г после 16.3% г/г в июне. Рост прогнозируется в объемах денежной базы предполагается увидеть в августе расширение до 33.2% г/г с 32.8% г/г. Маловероятно, чтобы эти сообщения расположили рынок к активности, скорее всего йена будет торговаться сначала на ожиданиях данных по рынку труда в США, а затем под влиянием результатов этих индикаторов. Тэги: forex, анализ, аналитика, фундаментальный Все внимание на ФРС2015-09-01 15:00:21... роста экономики Китая, фундаментальные основы глобальной экономики ... + развернуть текст сохранённая копия Август оказался неожиданно волатильным. Последний месяц лета, на который приходится пик сезона отпусков, ознаменовался масштабными распродажами на рынках и бегством инвесторов от риска. В течение нескольких дней все основные фондовые индексы мира погрузились на территорию коррекции (под коррекцией в данном случае подразумевается падение не менее чем на 10% от недавних максимумов), индекс волатильности VIX повысился почти в два раза (VIX часто называют «индексом страха», он отражает оценку предположений инвесторов по поводу волатильности или размаха движения фондового рынка), а золото подорожало в цене более чем на $50 за унцию.  Рис. 1 Индекс S&P 500 (источник: TeleTrade)

Рис. 2 Индекс VIX (источник: finviz.com)

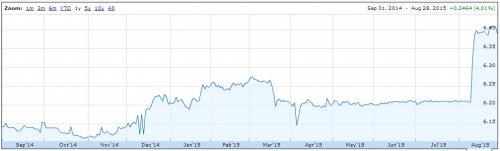

Рис. 3 Цены на золото (источник: TeleTrade) Поводом для масштабных распродаж и бегства от риска были опасения относительно ухудшения ситуации в экономиках развивающихся стран и в первую очередь – экономике Китая. Усилению подобных опасений очень сильно поспособствовали действия китайских властей, которые 11, 12 и 13 августа последовательно девальвировали юань на 1,9%, 1,6% 1,1% соответственно. В итоге, курс китайской валюты упал по отношению к доллару США до минимальных значений за более чем два года.

Рис. 4 Курс USD/CNY (источник: google.com/finance) После девальвации юаня на рынках выросли опасения относительно новой волны глобальных валютных войн. Но более важным было то, что действия китайского центробанка подтвердили ухудшение ситуации в экономике Поднебесной и на этом фоне выросли опасения относительно возможности нового витка глобального финансового кризиса. Эффект от подобных опасений был усилен сезоном отпусков, когда количество участников на рынках ниже обычного. Впрочем, паника на рынках царила недолго. Не смотря на наличие признаков дальнейшего замедления темпов роста экономики Китая, фундаментальные основы глобальной экономики в целом остаются достаточно сильными. Во всяком случае, риски рецессии в развитых экономиках, и в первую экономике США, сейчас являются относительно невысокими. Осознание данного факта способствовало восстановлению фондовых индексов, однако полностью вернуть утраченные позиции к концу августа они не сумели. Действия властей КНР имели еще одно очень важное последствие, а именно: девальвация юаня и последующий масштабный рост волатильности на рынках стал причиной смещения ожиданий относительно сроков повышения ставок федрезервом США. Естественно, следствием стало ослабление курса доллара, индекс которого на этом фоне потерял более 4%.

Рис. 5 Индекс доллара (источник: finviz.com) При этом стоит отметить, что толчком к ослаблению американской валюты послужил опубликованный 19 августа протокол июльского заседания Комитета по открытому рынку (FOMC) ФРС. Сопроводительное заявление к данному заседанию было достаточно жестким (содержащаяся в нем информация указывала на то, что регулятор все же проигнорировал сигналы ухудшения потребительских настроений в США, продолжив тем самым готовить рынки к скорому началу процесса ужесточения денежно-кредитной политики). Протокол же данного заседания оказался не таким однозначным. В обнародованном документе содержалось упоминание рисков укрепления доллара, способного негативно отразится на инфляции и экономическом росте экономики США, а также были отмечены опасения относительно продолжительного замедления темпов роста китайской экономики, что может представлять угрозу для экономики американской. В то же время некоторые члены Комитета выразили обеспокоенность относительно снижения потребительской активности, чего не было в сопроводительном заявлении. В итоге, протокол оказался неожиданно мягким, указывая на отсутствие консенсуса относительно сроков повышения процентных ставок, так как эксперты ФРС выразили намного более мрачные взгляды, чем руководство, относительно перспектив экономики и инфляции. В итоге, если в начале августа многие допускали возможность повышения ставок на заседании в сентябре, то к концу месяца после публикации протокола июльского заседания FOMC и событий в Китае практически никто о подобном сценарии не говорил. Более того, звучали мнения о том, что ожидать повышения ставок в текущем году не стоит и ФРС пойдет на такой шаг не ранее марта следующего года. Так как в этом году конференцию не намерены были посещать некоторые ключевые фигуры (участия не принимали Джанет Йеллен и Марио Драги), особых ожиданий относительно ее исхода на рынках в начале августа не было. Но ближе к началу конференции все больше и больше говорили о выступлении вице-председателя ФРС Стенли Фишер с речью, посвященной развитию инфляции в США. Основным тезисом речи Фишера можно назвать следующий: «ФРС не должна ждать достижения инфляцией целевого уровня прежде, чем начинать ужесточение, темпы которого являются более значимыми, нежели сроки его старта». Таким образом, второй после Йеллен человек в ФРС дал понять, что вопрос повышения ставок все еще остается на повестке дня, не смотря на все события, имевшие место в августе. Заседание FOMC пройдет 16-17 сентября и станет основным событием первого месяца осени. Каким бы ни было решения ФРС, его последствия будут иметь очень большую значимость для рынков. В начале сентября все еще можно констатировать тот факт, что большинство не ожидает принятия решения о повышении ставок на грядущем заседании. Существенное влияние на подобные ожидания могут оказать данные по рынку труда США, которые выйдут 4 сентября. В целом, ситуация с занятостью в крупнейшей экономике мира сейчас позволяет федрезерву начать процесс повышения ставок, а длительный период низких ставок даже вынуждает принять такое решение. Опасения вызывает инфляция и возможный рост доллара в случае запуска процесса ужесточения и пока не понятно, как регулятор будет решать сложившуюся дилемму. Аналитики TeleTrade Тэги: forex, teletrade, анализ, аналитика, фундаментальный Фундаментальный анализ Forex 31.08.20152015-08-31 10:48:07+ развернуть текст сохранённая копия

Доллар продолжил рост на торгах минувшей пятницы. Популярность американской валюты продолжала возвращаться к высоким уровням на фоне дальнейшего снижения опасений относительно перспектив мировой экономики и экономики Китая. Другим фактором поддержки «зеленому» стала политическая составляющая, представленная выступлениями топ менеджмента ФРС на симпозиуме в Джексон Хоуле. EURПрошлая пятница стала четвертой сессией подряд, на которой наблюдалось падение евро против доллара. Лишь в начале дня европейская валюта фиксировала некоторый спрос, очевидно, ввиду поддержки технических уровней, представленных уровнями поддержки. Позже, политический фон, добавивший интерес к покупкам доллара, развернул евро вниз, что обусловило его падение по итогам дня. Данные по экономике Еврозоны поддержку не оказали, хотя несли большей частью положительную информацию. Предварительный индекс потребительских цен (CPI) Германии отметился в августе результатом лучше прогноза, 0.0% м/м, +0.2% г/г, когда ждали -0.1% м/м, +0.1% г/г после 0.2% м/м, 0.2% г/г в июле. Однако это не снизило опасений, что из-за остающегося слабым ценового давления, ЕЦБ до конца года объявит о дальнейшем смягчении денежно-кредитной политики, которые сейчас усиливаются на рынке. Отчет Еврокомиссии о настроениях в бизнесе европейского блока был достаточно позитивен — индекс настроений в экономике Еврозоны в августе вырос до 104.2 со 104.0, индикатор доверия в сфере услуг улучшился до уровня 10.2 против +8.9 в июле, а показатель потребительского доверия до -6.9 после -7.2 ранее. Отрицательная динамика наблюдалась в сентимент показателе промышленности, в этой сфере зафиксировано снижение, -3.7 против -2.9. На начавшейся неделе много интересной статистики будет выпушено и в ЕС. В числе наиболее важных данных видятся индексы активности производственного и сервисного секторов, а также оценка инфляции в целом по Еврозоне за август. Индексы PMI предполагается увидеть с ростом в сфере услуг и стабильными на высоких уровнях в производственном секторе, это позитив для евро. А вот индекс потребительских цен августа может показать отсутствие изменений, 0.2% г/г после 0.2% г/г в июле, что укрепит вероятность расширения программ смягчение политики со стороны европейского регулятора. В этом ключе центральным событием станет очередное заседание ЕЦБ, на котором будет решаться судьба денежной политики, завершающееся в среду, 3-го сентября. Появление каких-либо замечаний относительно готовности этого института наращивать количественное смягчение, или отодвигать сроки его завершения, еще больше сократят интерес к единой валюте. GBPБританский стерлинг тоже побывал под давлением со стороны доллара в пятницу, но завершил сессию почти нейтрально с минимальными потерями. Возможно, «медведей» по фунту призвали к осторожности технические факторы, т.к. пара опустилась в область сильных поддержек, и перспектива услышать на грядущих выходных выступление главы ВоЕ М.Карни, который может указать на приближение британского регулятора к началу цикла ужесточения денежной политики. Данные по экономике «островов» огласили уточняющую оценку ВВП 2-го квартала. Результат оказался в пределах прогнозов, первоначальные результаты были подтверждены, 0.7% к/к и, естественно, волатильности на рынке не вызвали. На этой неделе, как обычно в начале месяца, новости Британии опубликуют индексы менеджеров по снабжению (PMI) основных сфер экономики. Прогнозы полагают, что в августе индикаторы остались на высоких уровнях, выше 50.0. Это может стать поддержкой «кабелю», т.к. индекс PMI для производственной сферы ждут без изменений, на уровне 51.9, а вот показатели сервисного сектора и строительства с ростом до 57.5 с 57.4 и к 57.6 с 57.1 соответственно. JPYЯпонская йена тоже завершила последний день торгов прошлой недели с понижением против доллара. Правда, в начале давление на японскую валюту было умеренным и усилилось оно ближе к завершению сессии, очевидно, на фоне выступлений топ менеджмента ФРС. До американской сессии пара торговалась в боковом диапазоне, несмотря на то, что фондовые рынки Азии, включая китайский, демонстрировали рост, а японский Nikkei, вообще, укрепился на более чем 3%. По всей видимости, хладагентом для торговцев парой йена/доллар продолжают оставаться сообщения, что Банк Японии пока не намерен принимать новые меры стимулирования экономики, несмотря на снижение потребительской инфляции. Данные пятницы показали, что индекс потребительских цен в июле понизился до 0.2% г/г против 0.4% г/г в предыдущем месяце, а базовый показатель, не учитывающий цен на свежие продукты, до 0.0% г/г с 0.1% г/г. На этой неделе статистика Японии опубликует некоторое количество интересных данных по экономике. Предварительная оценка промышленного производства за июль предполагает показать замедление роста до 0.1% м/м, 0.8% г/г против 1.1% м/м, 2.3% г/г ранее, информация о новостройках ожидается, также, с сокращением темпов до 11.2% г/г после 16.3% г/г в июне. Рост прогнозируется в объемах денежной базы предполагается увидеть в августе расширение до 33.2% г/г с 32.8% г/г. Маловероятно, чтобы эти сообщения расположили рынок к активности, скорее всего йена будет торговаться сначала на ожиданиях данных по рынку труда в США, а затем под влиянием результатов этих индикаторов. Тэги: forex, анализ, аналитика, фундаментальный Фундаментальный анализ Forex 28.08.20152015-08-28 11:01:05+ развернуть текст сохранённая копия

Восстановление доллара продолжилось и на сессии четверга. Рост фондовых индексов в Японии, Европе и Штатов добавили аргументов для снижения беспокойств относительно роста мировой экономики, а публикации сильных данных по ВВП США и некоторых других индикаторов увеличили популярность «зеленого», который по итогам вчерашней сессии еще больше укрепился против главных оппонентов. Уточняющая оценка валового внутреннего продукта — стоимости всех товаров и услуг, произведенных в стране, во 2-м квартале, была пересмотрена в сторону увеличения до +3.7% к/к, когда первоначальные исследования показали лишь +2.3% к/к. Прогноз пророчил улучшение, но менее сильное – на 3.3% к/к. EURЕвропейская валюта осталась под давлением и на торгах четверга. Евро вновь продавали, что завершилось потерями против доллара по итогам дня. Очевидно, снижение тревог относительно роста мировой экономики и подъем на фондовых рынках обусловили возобновление использования европейской валюты как актива фондирования. Данных по экономике Еврозоны было не много, результаты показателей можно назвать хорошими, но поддержки валюте блока они не оказали. По сообщениям от ЕЦБ кредитование частного сектора в июле выросло на 0.9% против +0.2% в июне, а агрегат денежной массы М3 расширился на 5.3% г/г, когда ждали +4.9% г/г. С положительным изменением был зафиксирован августовский индекс настроений в производственной сфере Франции, показатель вырос до уровня 103 с отметки 102 в июле, прогнозы же полагали, что изменений не будет. Сегодняшние данные Еврозоны, если следовать ожиданиям прогнозов, можно назвать малообнадеживающими, способными оказать давление на евро. Отчет Еврокомиссии о настроениях в бизнесе блока за август ожидается с ослаблением показателей — индекс настроений в экономике с понижением к 103.8 со104, показатель доверия в промышленности до -3.0 против -2.9 ранее, а индикатор делового климата с замедлением роста до +0.33 после +0.39 в июле. Положительным может быть динамика индекса потребительского доверия, если подтвердят улучшение до -6.8 против -7.1 в июле. А вот серьезным поводом для разочарований видится отчет по инфляции в Германии – предварительная оценка августовского индекса потребительских цен (CPI) ожидается с понижением, -0.1% м/м, +0.1% г/г после +0.2% м/м, +0.2% г/г в предыдущем месяце. GBPБританский фунт тоже продолжил понижение на минувшей сессии. Очевидно, успокоенность и рост на фондовых рынках подвигли инвесторов к поиску большей доходности, нежели это могут обеспечить стерлинговые активы, которые были пристанищем в моменте недавнего усиления беспокойств относительно мировой экономики. Статистики на «островах» вчера не публиковали, лишь «под занавес» рабочего дня появилась информация от GfK показавшая рост индекс потребительского доверия в Великобритании в августе до +7 против +4 в июле, что никак не отразилось на позициях «кабеля». Сегодня новости по экономике Британии уже появятся, ожидается публикации второй оценки ВВП 2-го квартала. Прогнозы говорят, что изменений не будет, ранее оглашенный результат +0.7% к/к, +2.6% г/г сохранится, и если это подтвердится, то какой – либо реакции на рынке, скорее всего, наблюдаться не будет. Отклонения же в итогах показателя будут встречены адекватно. По-видимому, отношение к фунту на сегодняшних торгах будет сдержанным, т.к. на грядущую субботу запланировано выступление главы ВоЕ М.Карни в Джексон Хоуле. Его заявления могут дать свежие ориентиры для ожиданий относительно денежной политики, и в преддверии таких перспектив рынок, вероятно, остережется наращивать риск. JPYСобытия в паре доллар/йена не стали исключением. Доллар вырос по итогам дня, при поддержке уверенного роста на фондовых рынках. Сегодняшняя новостная лента Японии, как обычно в конце месяца, объявила о результатах важных экономических индикаторов «Страны восходящего солнца». Индекс потребительских цен /CPI/ Японии в июле снизился до +0.2% г/г с +0.4% г/г ранее, расходы домашних хозяйств в том же месяце не оправдали прогнозов, показали -0.2% г/г при ожиданиях увидеть +1.0% г/г после -2.0% г/г в июне, но вот уровень безработицы сократился до 3.3% с 3.4% при том, что изменений не ожидалось. Эта информация никак не отразилась на рынке, пара доллар/йена осталась консолидироваться вблизи цен открытия, что может продолжиться, т.к. и рост на азиатских фондовых рынках сегодня не стимулирует инвесторов к активности. Возможно, некоторый рост волатильности появится на американской сессии. Тэги: forex, анализ, аналитика, фундаментальный

Главная / Главные темы / Тэг «фундаментальная»

|

Категория «Новости»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog cake cardboard charm coat cosmetic currency disclaimer energy finance furniture hollywood house imperial important love lucky made money mood myfxbook new poetry potatoes publish rules salad sculpture seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2025 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |