Половину прошлой недели американские индексы простояли в боковике — сказались праздники в США ...

Добрый день, уважаемые читатели! Сегодня в разделе «Вопросы и ответы» разберем одну из ...

Пост о том, как искать акции конкурентов, вызвал встречный вопрос: «А можно ли найденные акции ...

Последний месяц весны оказался весьма богатым на важные события. Основными темами в мае были ситуация во Франции, где состоялся заключительный тур президентских выборов, а также усиление политической неопределенности в США, которая породила очередные сомнения в способности администрации Дональда Трампа провести планируемые реформы.

Кроме того, инвесторы продолжали следить за денежно-кредитной политикой ключевых Центробанков. Помимо этого, в фокусе внимания находилась встреча ОПЕК и стран, не входящих в картель, результаты которой несколько разочаровали. Итогом мая стало повсеместное ослабление доллара, умеренный рост фондовых рынков США, а также небольшое повышение цен на нефть.

Возвращаясь к выборам во Франции, стоит отметить, что их результаты отразили даже более уверенную победу Макрона, чем предполагали опросы общественного мнения. Лидер движения "Вперед!" Эммануэль Макрон получил 66,06% голосов, а его соперница, лидер "Национального фронта", Марин Ле Пен - 33,94% голосов. Победа Макрона важна с точки зрения усиления евроинтерграции и уверенности в европейском регионе среди глобальных инвесторов.

Однако и Франция возлагает на Макрона большие надежды, и, прежде всего, в плане роста экономики.Впрочем, проведение сопутствующих реформ будет зависеть от результатов выборов в парламент, которые состоятся уже в июне. Если говорить о реакции евро, победа Макрона отчасти уже была заложена в цены, поэтому итоги президентских выборов вызвали фиксацию длинных позиций по евро, что в свою очередь привело к умеренному, но краткосрочному, снижению курса единой валюты против доллара. В целом, с начала месяца пара EUR/USD выросла почти на 2,7%.

Рис. 1 Валютная пара EUR/USD (источник: TeleTrade)

Что касается ситуации в США, политическую обстановку усложнил скандал, разразившийся вокруг президента Дональда Трампа. Первоначально появились сообщения от The Washington Post о том, что Трамп мог передать главе МИД России секретную информацию, связанную с угрозами со стороны террористической организации "Исламское государство". Издание заявило, что раскрытие Трампом такой информации ставит под угрозу дальнейшее сотрудничество со страной-партнером. Между тем, уже на следующий день после этой истории инвесторы начали активно обсуждать сообщения о том, что в феврале Трамп обращался с просьбой к Коми, который тогда возглавлял ФБР, о прекращении расследования в отношении своего экс-советника Флина.

Об этой просьбе говорится в служебной записке Коми, составленной после встречи с Трампом, в день, когда Флин подал в отставку. Принимая во внимание тот факт, что Трамп решил вскоре уволить Коми, такое развитие событий вызвало ряд вопросов. Кроме того, служебной запиской заинтересовался глава Комитета по надзору Палаты представителей Конгресса. Однако, через некоторое время Коми заявил, что на него не оказывали давление в вопросе завершения какого-либо расследования. Помимо скандала вокруг Трампа инвесторы также обратили внимание на проект бюджета на 2018 фингод, предложений Белым домом.

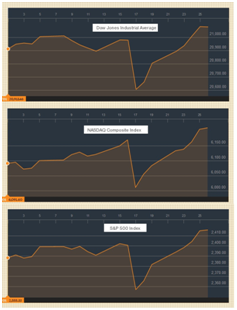

Объем данного бюджета составил $4,1 млрд. В прилагаемых прогнозах рост экономики оценивается в 3% ВВП ежегодно, начиная с 2021 года. Однако, бюджет предполагает более скромные 2,3% роста в 2017 году, 2,4% - в 2018 году, и 2,7% - в 2019 году. Согласно бюджету объем государственных расходов США в следующие 10 лет будет сокращен на $4,5 трлн. а снижение размера налогов поможет увеличить темпы экономического роста, которые благодаря дополнительным доходам сами по себе смогут перекрыть дефицит бюджета за 10 лет. Впрочем, усиление политической неопределенности в США так и не сумело помешать росту американских фондовых индексов, которые в мае продолжили обновлять рекордные максимумы.

Рис. 2 Графики индексов Dow Jones, NASDAQ и S&P 500 (источник: bloomberg.com)

Внимание инвесторов также было приковано к итогам заседаний Центробанков, а именно РБА, ФРС, РБНЗ, Банка Англии, и Банка Канады. Напомним, РБА, как и ожидалось, принял решение оставить процентную ставку на уровне 1,50%, сославшись на то, что текущие параметры денежно-кредитной политики соответствуют условиям стабильного роста экономики и достижению со временем целевого уровня инфляции. В РБА также заявили, что индикаторы рынка труда демонстрируют смешанную картину, а будущие показатели указывают на рост занятости. Вместе с тем, ЦБ более оптимистично оценил перспективы мировой экономики, дальнейшее укрепление которой поддержит экспорт сырьевых товаров из Австралии. Кроме того, несмотря на замедление роста цен на недвижимость, РБА выразил беспокойство текущим состоянием рынка жилья. Что касается динамики австралийского доллара, с начала мая пара AUD/USD упала примерно на 0,3%.

Рис. 3 Валютная пара AUD/USD (источник:TeleTrade)

Заседание ФРС также не преподнесло сюрпризов - диапазон процентных ставок по федеральным фондам был сохранен между 0,75%-1,00%. В ФРС выразили уверенность в том, что замедление роста экономики США в первом квартале было временным явлением, и добавили, что фундаментальные экономические данные, за исключением потребления, остаются довольно сильными. В ФРС отметили, что годовая инфляция близка к целевому уровню 2%, а рынок труда продолжает укрепляться, даже несмотря на замедление экономической активности. В целом, ФРС сигнализировала, что очередное повышение ставки может произойти уже на следующем заседании. Между тем, протокол встречи ФРС, опубликованный через три недели после майского заседания, указал, что большинство членов FOMC поддерживают повышение ставок в ближайшем будущем, но некоторые члены FOMC были обеспокоены колебаниями показателя инфляции.

Что касается заседания РБНЗ, как и прогнозировалось, было принято решение оставить процентную ставку на уровне 1,75%. Однако, РБНЗ неожиданно просигнализировал о том, что процентные ставки останутся без изменений в течение довольно длительного времени, отметив при этом, что недостаток инфляционного давления является главной причиной нейтральной позиции. РБНЗ прогнозирует, что ключевая процентная ставка составит 1,8% во втором квартале 2019 года, 1,9% в третьем квартале 2019 года и 1,89% в четвертом квартале 2019 года. Также в РБНЗ заявили, что денежно-кредитная политика по-прежнему окружена множественными факторами неопределенности и должна корректироваться соответственно ситуации. Впрочем, в РБНЗ отметили, что позитивно настроены по поводу перспектив экономики Новой Зеландии. Подводя итоги месяца на валютном рынке, стоит отметить, что пара NZD/USD выросла на 3,36%.

Рис. 4 Валютная пара NZD/USD (источник:TeleTrade)

Затем состоялось заседание Банка Англии. Как и прогнозировалось, основная процентная ставка осталась на уровне 0,25%. Впрочем, некоторые инвесторы были разочарованы тем фактом, что за повышение процентной ставки проголосовал только один член Комитета по денежно-кредитной политике, а именно Кристин Форбс. Тем не менее, нужно заметить, что в мае Комитет состоял всего из 8 членов вместо обычных 9, так как Шарлотта Хогг ушла в отставку в конце апреля. Кроме того, участники рынка оказались недовольны пересмотром прогноза по росту ВВП на 2017 год. Банк Англии заявил, что понизил прогноз экономического роста в 2017 году до 1,9% с 2%, но улучшил прогноз в 2018 году до 1,7% с 1,6%, а в 2019 году - до 1,8% с 1,7%. Банк также отметил, что прогнозирует рост инфляции в следующие месяцы и достижение пика чуть ниже 3% в 4-м квартале. Если говорить о реакции фунта на итоги заседания Банка Англии, он резко подешевел против основных валют. С начала текущего месяца пара GBP/USD снизилась примерно на 0,7%.

Рис. 5 Валютная пара GBP/USD (источник:TeleTrade)

Последней состоялась встреча Банка Канады, по итогам которой он оставил процентную ставку на уровне 0,50%, и оптимистично отозвался о вышедших недавно данных, которые указали на "очень сильный" рост в первом квартале. Однако, в ЦБ заявили, что ожидают некоторого замедления роста ВВП Канады во втором квартале. Также Банк Канады предупредил, что неопределенность относительно внешнеторговой политики США негативно сказывается на экономических перспективах, тогда как замедленная инфляция и сдержанный рост заработных плат отражают наличие недоиспользованных мощностей в экономике. В целом, ЦБ с большим оптимизмом отозвался о перспективах канадской экономики, заявив, что приспособление экономики к более низким ценам на нефть по большей части завершилось. Что касается курса канадского доллара, с начала мая пара USD/CAD обвалилась почти на 1,4% после того, как выросла на 2,55% в апреле.

Рис. 6 Валютная пара USD/CAD (источник:TeleTrade)

Если говорить о рынке нефти, с начала мая цены на нефть марки WTI выросли примерно на 0,7%, в то время как стоимость нефти марки Brent повысилась в районе 1%. Основным катализатором для нефти были различные спекуляции по поводу итогов встречи ОПЕК и стран, не входящих в картель, которая состоялась 25 мая. В ходе этой встречи было достигнуто согласие о продлении пакта о сокращении нефтедобычи на 1.8 млн. баррелей в сутки до конца 1-го квартала 2018 года. Между тем, нефтедобывающие страны выразили уверенность в том, что последнее решение снизит запасы сырой нефти до их пятилетнего среднего значения в 2,7 млрд. баррелей. И хотя продление срока действия соглашения на 9 месяцев было широко ожидаемым, цены на нефть обвалились примерно на 5%, поскольку многие участники рынка были разочарованы тем, что нефтедобывающие страны не сумели утвердить более масштабное сокращение объема добычи.

Рис. 7 График нефти марки WTI (источник:TeleTrade)

В июне инвесторы продолжат следить за денежно-кредитной политикой мировых Центробанков, особенно ФРС. Согласно рынку фьючерсов, сейчас вероятность повышения ставки ФРС на заседании в июне составляет 88,8% по сравнению с 66,3% в начале мая. Ближайшим событием, которое может повлиять на данные ожидания, будут майские данные по рынку труда, которые выйдут 2 июня. Напомним, в апреле число занятых в несельскохозяйственном секторе США увеличилось на 211 тыс., превысив прогнозы (+185 тыс.), в то время как уровень безработицы снизился до 4,4% с 4,5%, достигнув почти 10-летнего минимума. Аналитики считают, что в мае число занятых выросло на 185 тыс., а уровень безработицы не изменился. Если данные оценки оправдаются, шансы на повышение ставки на июньской встрече ФРС могут вырасти еще больше.

Кроме того, в фокусе участников рынка окажется заседание ЕЦБ. Эксперты прогнозируют, что ЦБ оставит ключевую процентную ставку на уровне 0,0%, но пересмотрит свою позицию в отношении перспектив денежно-кредитной политики, принимая во внимание новые прогнозы и статданные. В целом, со времен последнего заседания ЕЦБ усилились споры о том, когда ЦБ начнет обсуждать сворачивание своих мер стимулирования, поскольку экономика восстанавливается. Инвесторы полагают, что уже в июне ЕЦБ выразит больше оптимизма в отношении экономики, что создаст условия для того, чтобы в конечном счете ЦБ свернул программу количественного смягчения.

Обзор предоставлен ГК ТелеТрейд

Всю прошлую неделю рынок акций провел в ожидании «минуток» от ФРС, свежих данных по ВВП и ...