... Сам Ричард

рекомендовал использовать ... i>…Ричардом

популяризировался четырехнедельный ...

Каналы - это самый первый

инструмент для анализа рынков. Немудрено, что

торговые стратегии основанные на каналах весьма популярны среди трейдеров на самых различных рынках. Все

канальные стратегии основаны на

поведение цен заключенных в образуемый канал, внутри которого происходит

движение цены. Разница заключается только в методе

построения каналов - это могут простые

графические линии, нанесенные по точкам ценовых максимумов,

полосы Боллинджера (

Bollinger Bands),

конверты (

Envelopes), каналы линейной регрессии и т.д и т.п. Так весьма интересной является

торговая стратегия по каналам, предложенная классиком технического анализа Ричардом Дончиане -

канал Дончиана (

Donchian Channel) - которую я попытаюсь Вам рассказать на странице данного поста.

Ричард Дончиане – легендарная фигура в трейдинге, хотя большинство трейдеров даже никогда не слышало о том, кого заслужено считают отцом всех систем отслеживающих тренд. Более знаменитая система Черепах была основана именно на его работах. Серьезный успех пришел к нему, когда он был уже в весьма почтенном возрасте. Он до глубокой старости работал, оставаясь успешным трейдером и показывая своим примером, что никто не является слишком старым для трейдинга.

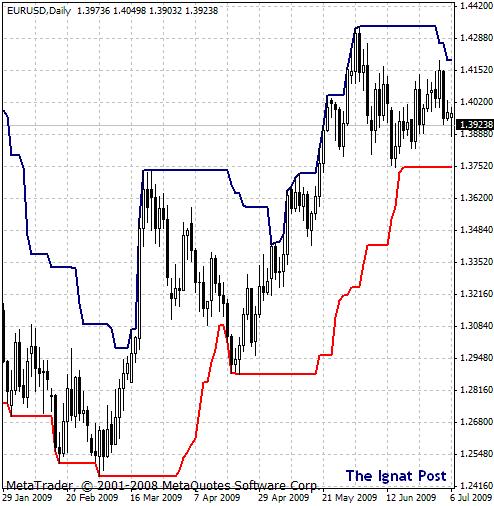

|

| рис. 1 |

Итак, что представляет собой

канал Дончиана?

Канал Дончиана - это ограничение волатильности, основанное на вычислении текущего ценового диапазона при помощи использования недавних наибольших и наименьших цен.

Канал Дончиана отображается как верхние и нижние полосы, создающие тем самым

канал, внутри которого находятся цены. Это сближает его с другими системами построения каналов волатильности, такими, как полосы Боллинджера. Однако канал Дончиана отличается тем, что для построения используется линии лишь простые вычисления последних максимумов и минимумов -

для вычисления канала Дончиана нужно лишь найти

наибольший максимум и

наименьший минимум цен за определенный период (см. рис. 1).

Сам Ричард Дончиан рекомендовал использовать период 20 для

построения канала Дончиана. Это значит, что на каждой свече нужно анализировать значения предыдущих 20 свеч и находит

минимальное и максимальное значения, которые и отображает в виде верхней и нижней границ. Рекомендован именно период 20, учитывая, что еще сравнительно недавно под трейдингом подразумевали торговлю преимущественно на дневных и недельных графиках, а 20 – это как раз среднее число рабочих дней в месяце. Тем не менее, период 20 оказывается удобным для построения канала Дончиана и на меньших таймфреймах. Интересны также результаты построения канала с периодами 18, 24 и т,п,. к примеру «Черепахи» использовали период 55.

Несмотря на крайнюю простоту

построения канала Дончиана, он может оказаться весьма полезным для ряда случаев.

Во-первых, канал Дончиана представляет собой, фактически, простую трендовую пробойную систему. Сигналы, генерируемые системой, основаны на следующих базовых правилах:

1. Когда цена закрывается выше канала Дончиана, входите в длинные позиции и закрывайте позиции на продажу.

2. Когда цена закрывается ниже канала Дончиана, входите в короткие позиции и ликвидируйте длинные.

Вот как описывает эту стратегию Линда Рашки: «

…Ричардом Дончианом популяризировался четырехнедельный прорыв цены, также как стандартная стратегия следования за трендом. Если цены делали новый 20-дневный максимум, можно было покупать; если цены делали новый 20-дневный минимум, можно было продавать.

Эта схема будет работать на длительном отрезке времени, особенно если торговать большой корзиной рыночных инструментов, потому что есть высокая вероятность, что на отдельном рынке произойдет что-нибудь необычное, как минимум изменение финансовой ситуации, а как максимум типа войны в Персидском заливе (сырая нефть) или заморозков (кофе), цунами в Японии (валюта) и т.д. Система очень хороша из-за её умения ухватить экстраординарное событие или

важный тренд. Однако ей присущи очень большие проседания и низкое отношение выигрышей к проигрышам из-за существенного числа ложных прорывов.

Действительно, пробойные системы характеризуются большим количеством неудачных входов. Однако в случае

поимки сильного тренда, одна

удачная сделка перекрывает потери от множества неудачных входов. Фактически, для пробойных систем нормальной является ситуация, когда всего лишь

20-30% сделок приносят прибыль, однако какую!!!. Тем не менее, в случае разумной диверсификации портфеля, умелого управления риском, а также при наличии суммы на торговом счете, позволяющей выдерживать большие просадки, данная стратегия может оказаться весьма успешной, что подтверждается примером самого Ричарда Дончиана, «черепах» и множества трейдеров, использующих аналогичные системы.

Помимо описанных выше слабых сторон данной стратегии, у нее есть еще одно слабое место – точки выхода. Классическое описание стратегии работы по каналу Дончиана предполагает, что мы всегда находимся в рынке. Открытая длинная позиция закрывается тогда, когда поступает сигнал на открытие короткой позиции, и наоборот.

Зачастую в этом случае мы выходим слишком поздно, лишившись существенной части прибыли. «Черепахи» внесли важную модификацию в данную стратегию: вход осуществляется по длиннопериодному каналу Дончиана, а выход – по сигналу канала более короткого периода.

Так можно видеть, что, используя для выхода канал Дончиана с меньшим периодом, зачастую можно выйти из сделки раньше и с большей прибылью.

Как еще можно использовать канал Дончиана?

|

| рис. 4 |

Во-первых. Канал Дончиана является индикатором волатильности рынка. Если рынок спокоен ценовые движения невелики, то канал Дончиана будет относительно узким. Если же цена сильно флуктуирует, канал Дончиана будет широким. Это значит, что ширина канала Дончиана, выраженная в пунктах или абсолютных величинах и изображенная в виде отдельного графика, может являться самостоятельным индикатором волатильности и представляет собой альтернативу таким индикаторам, как Средний истинный диапазон (ATR) или Стандартное отклонение (Standard Deviation). Кроме того, поскольку перед сильным ценовым движением цены часто сжимаются в узкий диапазон, то сильное сжатие канала есть весьма

надежный сигнал трейдеру о том, что в ближайшее время ему надо быть готовым к началу серьезного тренда (см. рис. 4).

|

| Рис. 5 |

Во-вторых. Если провести внутри канала Дончиана линию, проходящую через его середину, то мы получим аналог линии Тенкан-сен по Ишимоку, аналог скользящей средней. Эта линия часто выполняет функцию

линии поддержки или сопротивления (см. рис. 5, области 1 и 2). Когда рынок относительно спокоен (средняя линия канала движется горизонтально) и на средней линии формируется разворотная свечная модель, и можно предположить движение цены до ближайшей границы канала Дончиана.

В-третих. Как мы помним , сигналом для вход, скажем, в длинную позицию при торговли при помощи канала Дончиана является закрытие свечи выше верхней границы канала, а на вход в короткую позицию – ниже нижней границы.

|

| рис. 6 |

Нередко, однако, возникают ситуации, когда цена пробивает верхнюю или нижнюю границы канала Дончиана, однако свеча закрывается все-таки внутри канала. При этом часто такая свеча обладает длинной тенью, а объемы превышают среднее значение (либо экстремальны). На рис. 6 показано сразу 4 примера таких «теневых пробоев».

|

| рис.7 |

Стратегия работы в этом случае очевидна – она будет обратной по отношению к классической стратегии работы по каналу Дончиана.

При формировании «теневого пробоя» мы открываем длинную позицию при пробое нижней границы, и короткую позицию – при пробое верхней. Первой целью движения цены будет являться середина канала, второй – его противоположная граница.

Защитный стоп в этом случае ставится очень близко – на 1-5 пункт выше верхнего значения «пробойной» свечи в случае короткой позиции или на 1-5 пункт ниже нижнего значения «пробойной» свечи в случае длинной, при достижении середины канала целесообразно использовать трейлинг-стоп.

Тем не менее, не советуется открывать сделки против явного и сильного тренда, поскольку в этом случае шансы на разворот, даже кратковременный, невелики и мы рискуем получить серию убытков (см. рис.7).

Но особенно

Противотрендовая позиция на отбой имеет право на существование в том случае, если, помимо «теневого пробоя» канала Дончиана, существуют другие серьезные

сигналы предстоящего разворота: достижение важного фибо-уровня на старшем таймфрейме, дивергенция осцилляторов, неожиданные негативные новости и т.д.

Ну а теперь как всегда на десерт!

специально для желающий освоить данную методику и для тех кто её уже применяет - предлагаю

индикатор для правильного построения Канала Дончиане (

Donchian Channel)

бесплатно. Забираем

ЗДЕСЬ.

Отлично зная, что большинству новичков на рынке достаточно сложно уверенно определить

где и как правильно построить Канал Дончиане (

Donchian Channel), Я предлагаю Вам

бесплатно авторский индикатор который будут делать это за Вас и в достаточно удобной форме представлять в торговом терминале:

1)

indicators Donchian Channel v1.1 - забираем Здесь.

Ну и конечно незабываем говорить Спасибо!!! Ведь любому приятно когда он не напрасно трудился и всё это не писал в пустоту. Жду Ваши комментарии и опыт использования.

... ". Кроме того,

использовал такие понятия ... и упорство!

всегда подчеркивает важность ...

Ричарда Дончиана

Ричарда Дончиана больше нет с нами, он во все времена пока будут существовать рынки, его опыт и учения будут оказывать влияние на

торгующих по треиду.

Ричарде Дончиане известен как отец - основатель принципов

стратегии следования тренду. Разработанная им торговая система технического анализа стала основой для построения всех

трендоследящих систем рыночного технического анализа . Откуда, как бы вы думали, берет начало система"черепах"?

Так же Ричарде Дончиане заслужил особое признание как основатель доверительного управления денежными средствами, в следствии как активных инвестиций в рынки личных капиталов по средству третий лиц. Начиная с 1949 г., когда он основал первый в этой сфере управляющий фонд, и до самой своей смерти он делился результатами своих изысканий и был учителем и наставником многих современных

трейдеров, торгующих по тренду.

Ричард Дончиан родился в 1905 г. в Хартфорде, в штате Коннектикут. В 1928 г. он окончил Йельский университет и получил степень бакалавра экономики. Он был настолько увлечен трейдингом, что, даже потеряв свои вложения во время краха фондового рынка в 1929 г., вернулся на Уолл-стрит.

В 1930 г. ему удалось получить заем для того, чтобы начать торговать акциями Auburn Auto, которую Уильям Болдуин в своей статье о Дончиане назвал Аррlе Computer своего времени. После того как торговля принесла Дончиану несколько тысяч долларов, он стал экспертом рынка, отслеживающим динамику цен и разрабатывающим

стратегии покупки и продажи, не заботясь при этом о "справедливой" стоимости инвестиций.

С 1933 по 1935 г. Дончиан составлял конъюнктурные

обзоры рынка на основе технического анализа для компании Hemphill, Noyes and Co. Во время Второй мировой войны он прервал свою финансовую карьеру для службы в военно-воздушных силах в качестве офицера по контролю статистических данных, но после войны возвратился на Уолл-стрит и стал составлять обзоры рынка для Shearson Hamill and Company.

Позже, в 1960 г., он занял пост вице-президента и директора по исследованиям товарных рынков в Hayden, Stone. Он начал тщательно фиксировать всю динамику цен на фьючерсы в рамках технического анализа, ежедневно занося свежую информацию о ценах в бухгалтерскую книгу.

Барбара Диксон, одна из его учеников, наблюдала, как он рассчитывал

скользящие средние, от руки чертит графики и разрабатывал свои

рыночные сигналы, не имея при этой в своем распоряжении ни выверенной базы данных, ни программного обеспечения, ни какой-либо возможности использования компьютера. Карманы его пиджака всегда оттягивали карандаши и точилка.

Задолго до этого выпускник Гарварда Джон Литнер опубликовал количественный анализ прибыли, которую способно принести включение управляемых фьючерсов в состав инвестиционного портфеля, куда уже входит акции и облигации.

Дончиан затрагивал те же вопросы в своем еженедельном обзоре рыночной конъюнктуры "Trend Timing Comments". Кроме того, Дончиан использовал такие понятия, как "

диверсификация" и "

риск-менеджмент", ключевые элементы современной теории портфеля, принесшей Уильяму Шарпу и Гарри Марковицу Нобелевскую премию по экономике в 1990 г.

Когда ему исполнилось 42 года, под управлением Дончиана находилось лишь $200 тыс., несмотря на составляемые им подробные графики динамики цен на акции и биржевые товары. Но чуть позже, когда ему было около 65 лет, все наладилось, и 10 лет спустя, во время работы и Shearson/American Express, в его управлении было $27 млн. В год он получал $1 млн. в виде платежей и комиссий, а другой миллион зарабатывал,

торгуя на свои собственные деньги.

Около 65 лет? Какое терпение и упорство! Дончиан всегда подчеркивает важность данных о ценах. Он не прогнозирует динамику цен, он лишь следует за ней.

Его собственное объяснение своего успеха просто и старо, как сама не зыблемая теория Доу:

"Тренды появляются снова и снова. От многих людей можно услышать что-то вроде: "Цена па золото должна снизиться. Она выросла слишком быстро". Именно поэтому 85% инвесторов, занимающихся биржевыми товарами, теряют свои деньги", - пoясняет он. Дончиан тем временем строго придерживается своей системы. "Сторонники теории фундаментального анализа предполагают сыграть на будущем повышении цен на рынке меди, - говорит он. - Но я сейчас в короткой позиции, поскольку наблюдается понижательный тренд".

Ричарде Дончиане

Ученица Дончиана Барбара Диксон стала одной из самых

успешных женщин-трейдеров. Окончив колледж Вассара в 1969 г., но, поскольку она была женщиной и специалистом в области истории, никто не хотел нанимать ее в качестве фондового брокера. Однако решимость и упорство сделали своё дело и в конце концов, Барбара Диксон устроилась на работу в Sheason в качестве секретаря Ричарда Дончиана.

На протяжении 3 лет Диксон получала неоценимые уроки по принципам следования тренду от Дончиана. После переезда Дончиана и Коннектикут в 1973 г. она осталась, чтобы самой пробить себе дорогу. Уже задолго до этого под ее управлением находилось около 40 счетов, сумма которых варьировала от $20 тыс. до значительно превышавших $1 млн.

Диксон до сих пор увлеченно применяет на практике подход Дончиана к трейдингу:

"Я не математик. Я убежден, что простое решение - самое лучшее и изящное. Никто до сих нор не сумел убедительно доказать мне, что сложные математические уравнения могут дать ответ на вопрос, повышательный, понижательный или "боковой" тренд наблюдается на рынке, и что это хоть чем-то лучше, чем анализ движения цен и следование простым правилам для определения этих трех ситуаций. Это те же правила, которые я применял в конце 1970-х годов".

Ричарде Дончиане

Ричард Дончиан в очередной раз опередил свое время, когда говорил о чрезвычайной важности быстрого и простого метода принятия решений.

В другом опубликованном отчете Диксон указывает, что коротая, система - та, что поддерживает вас на плаву и сохраняет вам капитал невредимым, когда на рынке отсутствует тренд. Она объясняет, что смысл любой системы в том, чтобы вы могли войти на рынок, когда там возникает тренд.

Ее мысль проста: "

...не отказывайтесь от системы даже после полосы неудач". Она уверяет, что это очень важно, потому что как раз означает, что скоро начнется прибыльный период.

Диксон не пытается предугадать динамику цен, равно как и не считает, что всегда права.

Торгующие по тренду выпрыгивают, как чертик из коробочки, как только появляется тренд, и максимизируют свою прибыль. Диксон разъясняет, что попытки предсказать момент высшей или низшей точки тренда также несостоятельны. Вы надеетесь, что это продлится бесконечно долго, поскольку вы рассчитываете получить прибыль в долгосрочном периоде, однако по итогам каждого отдельного тренда вы признаете свою неправоту, если она имела место, и двигаетесь дальше.

В наши дни большинство людей стремятся получить все самое новое и свежее, и все же мы до сих пор находим почти каждое слово Ричарде Дончиане (и Диксон) более новым, свежим и искренним, чем все, что публикуется в современных изданиях под заголовков "Финансы".

Неважно, чем вы торгуете - акциями или соевыми бобами. Трейдинг есть трейдинг, и суть его в том, чтобы приумножить наше благосостояние. Принцип успешной работы трейдера удивительно прост: не теряйте деньги. Это чрезвычайно важно для начинающих трейдеров.

"Изучайте рынок и его игроков". Это хороший совет, но следовать ему нужно с осторожностью. Само по себе изучение рынка не принесет вам дохода, и в конечном итоге вашей основной задачей должно стать получение прибыли, а не отличная оценка по чтению балансовых отчетов".

Тем не менее, не советуется открывать сделки против явного и сильного тренда, поскольку в этом случае шансы на разворот, даже кратковременный, невелики и мы рискуем получить серию убытков (см. рис.7).

Тем не менее, не советуется открывать сделки против явного и сильного тренда, поскольку в этом случае шансы на разворот, даже кратковременный, невелики и мы рискуем получить серию убытков (см. рис.7). Ричарда Дончиана больше нет с нами, он во все времена пока будут существовать рынки, его опыт и учения будут оказывать влияние на торгующих по треиду.

Ричарда Дончиана больше нет с нами, он во все времена пока будут существовать рынки, его опыт и учения будут оказывать влияние на торгующих по треиду.