|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

Новые высокодоходные инвестиционные идеи2017-04-28 13:47:11

< ...

+ развернуть текст сохранённая копия  Предлагаем вашему вниманию новые инвестиционные идеи. Растущие сегменты онлайн-планирования и оплаты туристических поездок, а также активно развивающийся лидер платежной индустрии позволяют рассчитывать на высокий доход от инвестиций в них. TripAdvisor (TRIP) — одна из крупнейших в мире туристических интернет-платформ (управляет более чем 20 веб-сайтами туристических медиабрендов). Сайты работают на 49 рынках по всему миру. Прибыльность бизнеса будет расти за счет внедрения сервиса бронирования в один клик и развития мобильных технологий. TripAdvisor продолжает вести активную рекламную кампанию, способствующую росту выручки. Не упустите отличную возможность для эффективного инвестирования с помощью структурированных продуктов! Тэги: forex, анализ, аналитика, фундаментальный Выборы во Франции и дальнейшие шаги администрации США будут в фокусе рынка в мае2017-04-28 12:12:30Обзор предоставлен ГК ТелеТрейд Четвертый месяц 2017 года оказался насыщен важными ...

Обзор предоставлен ГК ТелеТрейд Четвертый месяц 2017 года оказался насыщен важными событиями, что в итоге способствовало усилению волатильности на мировых финансовых рынках. Внимание инвесторов было обращено на события в Британии, где премьер-министр Тереза Мэй неожиданно объявила о проведении досрочных всеобщих выборов. Возвращаясь к Великобритании, напомним, что 18 апреля премьер-министр Британии Тереза Мэй анонсировала проведение досрочных всеобщих выборов 8 июня 2017 года.Всеобщие выборы в стране должны были состояться в 2020 году, однако Мэй предложила перенести их, и заявила, что изменила свою позицию по этому вопросу из-за опасений, что разногласия в парламенте могут подорвать усилия правительства, направленные на достижение хорошего соглашения с ЕС. Уже на следующий день британский парламент большинством голосов поддержал предложение Мэйо проведении досрочных выборов 8 июня.За инициативу Мэй проголосовали 522 парламентария, против выступили 13. Чтобы перенести дату выборов, Мэй требовалась поддержка более двух третей 650 членов парламента. Эксперты отмечают, что в случае победы на выборах у Мэй будет больше возможностей для успешных переговоров по Брекзиту с ЕС. Участники рынка также верят, что после досрочных выборов степень неопределенности, связанная с процессом выхода страны из ЕС, снизится. Между тем, большинство аналитиков считают, что выборы могут позитивно сказаться на британской валюте, если Тереза Мэй одержит убедительную победу. Политическая неопределенность оказывала давление на фунт с момента референдума, однако в последние несколько месяцев валюта стабилизировалась, в том числе из-за того, что мрачные прогнозы относительно экономики не оправдались. Недавно Международный валютный фонд улучшил свои прогнозы по росту ВВП Британии, заявив, что экономика продемонстрировала большую, чем ожидалось, устойчивость после референдума. МВФ ожидает, что ВВП Британии вырастет на 2,0% в 2017 году (в январе прогноз был +1,5%) и на 1,5% в 2018 году (ранее ожидался рост на 1,4%). Между тем, глава Банка Англии Марк Карни заявил, что решение провести досрочные выборы не вызовет проблем для финансовых институтов, и при этом добавил, что.выборы – это “часть нормального политического процесса”. Глава Банка Англии также поприветствовал прогнозы МВФ о более сильном экономическом росте, но предупредил о различных тенденциях в отношении растущего доверия компаний и их реальных инвестиций. Аналитики отмечают, что сообщения относительно досрочных выборов в ближайшие месяцы продолжат определять динамику фунта, который в апреле укрепился на 2,85% против доллара США, и достиг максимума с начала октября.

Рис. 1 Валютная пара GBP/USD (источник:TeleTrade) Что касается выборов президента во Франции,ситуация оставалась напряженной до последнего момента, так как разрыв между 4-мя основными кандидатами составлял менее 4%. Результаты последнего перед выборами опроса от Opinionway показали, что Эммануэль Макрон, лидер движения "Вперед!", получит 23% голосов избирателей по сравнению с 22% голосов за Марин Ле Пен, руководителя крайнего правого Национального фронта, 20% голосов за бывшего премьер-министра Франсуа Фийона и 19% за крайне левого кандидата Жан-Люка Меланшона. Тем временем, опрос Elabeуказал, что Макрон может набрать 24% голосов, ЛеПен - 21.5%, Фийон - 20% и Меланшон - 19.5%голосов. Вместе с тем, опрос HarrisIntercative показал, что за Макронаготовы проголосовать 25% избирателей, а за Марин Ле Пен - около 22% избирателей. Официальные результаты выборов оказались таковыми: Эммануэль Макрон получил 23,75% голосов, а Марин Ле Пен - 21,53% голосов. Два других кандидата, имевшие шансы пройти во второй тур - Франсуа Фийон и Жан-Люк Меланшон – набрали 19,91% и 19,64% голосов соответственно. На фоне итогов президентских выборов во Франции евро резко укрепился против доллара США, в результате чего пара EUR/ISD завершила апрель с повышением почти на 2,2%.

Рис. 2 Валютная пара EUR/USD (источник:TeleTrade) Кроме того, инвесторы следили задействий администрации СШАТрампа. Все началось с того, что 7 апреля США нанесли ракетный удар по авиабазе сирийских правительственных сил. Ударам предшествовало обвинение США в применении режимом Асада химического оружия, в результате чего погибли мирные жители. В ходе экстренного обращения к своему народу Трамп заявил, что удары были нанесены в "жизненно важных интересах” США, чтобы предотвратить и остановить распространение и использование химоружия. Между тем, Белый дом сообщил, что Трамп открыт для санкционированных ударов по территории Сирии, если правительство снова использует химоружие. Решение об ударах по Сирии ознаменовало резкий разворот позиции Трампа, который ранее обвинял бывшее руководство США в том, что они ввязались в конфликты на Ближнем Востоке. Жесткая политика США в Сирии также означает, что Вашингтон также может применить силу и в Северной Корее, руководство которой ранее в этом месяце предупреждало о ядерном нападении на США из-за приближения ударной группы ВМС США к западной части Тихого океана. Помимо Сирии и Южной Корее инвесторы также наблюдали за ситуацией в США. В фокусе снова оказалась система медстрахования Obamacare, которую Трамп назвал "полным беспорядком". Он добавил, что намерен предпринять повторную попытку ее отмены и собирается сделать это до реформирования налогового законодательства. Между тем, Трамп снова затронул вопрос курса доллара США, заявив, что нацвалюта становится слишком сильной. Он сказал, что при сильном долларе очень сложно конкурировать с другими странами. Кроме того, Трамп заявил, что отдает предпочтение политике низких процентных ставок, добавив, что пока не определился в том, стоит ли повторно номинировать Йеллен на пост главы ФРС.Впрочем, президент США не ограничился лишь заявлениями, и подписал указ "Покупай американское, нанимай американцев", усиливающий защиту товаров производства США и призывающий к пересмотру всех программ, в рамках которых трудящиеся въезжают в США из-за границы. Между тем, на этой неделе администрации США представила детали плана налоговой реформы. Согласно плану, максимальная ставка налога для физлиц будет снижена до 35% с 39,6%. Кроме того, вместе 7 налоговых категорий для физлиц теперь будут 3 категории - со ставками 10%, 25% и 35%. План также предполагает снижение налоговой ставки для компании до 15% с 35%. Налоговая ставка на доходы для компаний по индивидуальным декларациям также будет снижена до 15%. Вместе с тем, планируется отменить целевые налоговые вычеты, которыми преимущественно пользовались самые богатые, а также налог на наследство и минимальный альтернативный налог. В целом, инвесторы оказались разочарованы отсутствием более подробной информации по предлагаемому налоговому плану. Внимание участников рынка также было приковано к итогам заседаний Центробанков, а именно РБА, Банка Канады, Банка Японии, и ЕЦБ. Напомним,Резервный банка Австралии ожидаемо оставил процентную ставку на уровне 1.50%, и добавил, что текущая ставка соответствуют целям для экономического роста и инфляции.Однако,тон сопроводительного заявления оказался несколько мягче, чем предполагали эксперты. В ЦБ указали на ухудшение некоторых показателей занятости, в частности незначительный рост безработицы, и озвучили определенные опасения относительно рост цен на жилье и уровня долга домохозяйств. Между тем, РБА заявил, что новые ограничения для кредитования должны помочь сдержать риски, связанные с ипотечным долгом. Что касается курса австралийского доллара, с начала апреля пара AUD/USD упала почти на 2,1%.

Рис. 3 Валютная пара AUD/USD (источник:TeleTrade) Заседание Банка Канады также завершилось без сюрпризов - процентная ставка была сохранена на уровне 0,5%. Кроме того, ЦБ повысил прогноз по росту ВВП в 2017 году до 2,6% с 2,1%, и сообщил, что ожидает рост ВВП на 3,8% годовых в 1-м квартале и на 2,5% во 2-м квартале. Однако, ЦБ предупредил, что недавнее улучшение экономических данных, возможно, отражало временные факторы, поэтому пока рано заявлять об устойчивом восстановлении экономики после обвала цен на сырье. ЦБ считает, что рост национальной экономики замедлится после первого полугодия и составит чуть менее 2% в 2018 и 2019 годах. Между тем, глава Банка Канады Стивен Полоз сообщил, что снижение ставки в ходе мартовского заседания не рассматривалось на фоне признаков сильного роста. В целом, тон его заявлений был менее "голубиным", чем в январе, когда он сказал, что снижение ставки было рассмотрено. Также Полоз сказал, что Центробанк занимает нейтральную позицию, даже несмотря на улучшение прогноза по росту ВВП на 2017 год. Если говорить о динамике канадской валюты, в апреле пара USD/CAD выросла примерно на 2,4%.

Рис. 4 Валютная пара USD/CAD (источник:TeleTrade) Следующим было заседание Банка Японии, в ходе которого было принято решение оставить без изменений параметры политики.Ключевая ставка осталась на уровне -0,1%, целевая доходность 10-летних гособлигаций — 0%. Однако, банк понизил прогноз по инфляции на заканчивающийся в марте финансовый год до 1,4% с 1,5%. Прогноз на следующий финансовый год ЦБ оставил без изменения, на уровне 1,7%. Кроме того, в Банке Японии заявили, что экономика Японии движется в направлении умеренного расширения, но наблюдается преобладание понижательных рисков.

Рис. 5 Валютная пара USD/JPY (источник:TeleTrade) Европейский центральный банк также не стал вносить изменения в параметры денежно-кредитной политики - основная ставка осталась на уровне 0,0%, а ставка по депозитам - на отметке -0,40%. Между тем, глава ЕЦБ Драги несколько удивил, явно признав восстановление экономики блока. Впрочем, он также заявил, что политики не обсуждали вопрос сокращения мер стимулирования. "Риски, хотя они и движутся в сторону более сбалансированной конфигурации, но по-прежнему смещены в сторону снижения, и они связаны, прежде всего, с глобальными факторами", - сказал Драги. Эти комментарии представляют собой немного более позитивную оценку для экономики в сравнении с мартом, когда Драги указал, что риски "становятся менее акцентированными". Что касается ситуации на сырьевом рынке, в апреле золото подорожало почти на 1,2% после того, как по итогам марта упало в цене на 0,48%. Такая динамика была обусловлена усилением спроса на активы-убежища в ответ на эскалацию геополитической напряженности между США и Северной Кореей, а также неопределенность в преддверии выборов во Франции.Поддержку золоту также оказывало ослабление американской валюты - с начала месяца индекс доллара упал на 1,23%.

Рис. 6 График золота (источник:TeleTrade) Если говорить о рынке нефти, с начала апреля цены на нефть марки WTI уменьшились почти на 2,8%, в то время как стоимость нефти марки Brent упала примерно на 1,5%. Снижение котировок было связано с продолжающимся наращиванием объемов нефтедобычи со стороны США, а также неожиданным увеличением запасов бензина в США, что свидетельствует о более слабом, чем ожидалось, спросе в период, когда потребление этого нефтепродукта обычно увеличивается. Негативным фактором для рынка также являлась неопределенность по поводу продления срока действия соглашения ОПЕК по сокращению нефтедобычи на 2-ю половину 2017 года. Некоторые аналитики отмечают, что ОПЕК может продлить соглашение лишь на три месяца, а не на шесть, либо вовсе не продлевать его.В целом, на фоне последних тенденций на нефтяном рынке многие инвесторы начали все больше опасаться, что может сформироваться новый нисходящий тренд.

Рис. 7 График нефти марки WTI (источник:TeleTrade) В мае инвесторы продолжат следить за денежно-кредитной политикой Центробанков. Наиболее значимой окажется встреча ФРС, учитывая спекуляции о возможном начале сокращения баланса ФРС в текущем году, которые начали активно обсуждать после публикации протокола мартовского заседания FOMC. Напомним, протокол показал, что руководство ФРС согласилось "позднее в этом году" начать сокращение баланса ЦБ. Впрочем, они не достигли договоренностей по срокам и масштабам сокращения баланса. Кроме того, инвесторы также будут наблюдать за развитием ситуации во Франции, где 7 мая состоится 2-й тур выборов. Трейдеры с опасениями относятся к победе Марин Ле Пен, которая выступает за протекционизм, отказ от евро, приостановку действия Шенгенского соглашения и выход из состава ЕС. Вместе с тем, 25 мая ОПЕК должна будет принять окончательное решение относительно того, следует ли продлевать соглашение о сокращении добычи на вторую половину года. В целом, в мае ожидается много важных событий. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Действия администрации США и перспективы доллара будут в фокусе рынков в апреле2017-04-05 12:04:10Первый месяц весны оказался насыщен важными событиями.Основной темой за этот период была ...

Первый месяц весны оказался насыщен важными событиями.Основной темой за этот период была неопределенность относительно дальнейших шагов новой администрации США. Кроме того, инвесторы продолжали следить за денежно-кредитной политикой мировых Центробанков. Помимо этого, в фокусе оставалась политическая ситуация во Франции, где вскоре состоится первый тур президентских выборов, и в Великобритании, которая уже начала официальный процесс Брекзита.

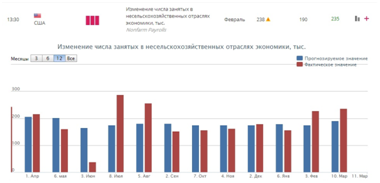

Рис.1 Индекс доллара США (источник: finviz.com) В начале месяца внимание инвесторов привлекли заявления президента США Дональда Трамп. В своем первом выступлении перед Конгрессом Трамп затронул широкий спектр вопросов, включая миграционную политику и строительство стены на границе с Мексикой. Президент сообщил, что США будут и дальше поддерживать НАТО. Трамп также заявил, что намерен снизить налог на прибыль корпораций и уменьшить налоги для среднего класса. В целом, речь Трампа несколько разочаровала инвесторов, поскольку она не содержала подробностей плана налоговой реформы. Тем не менее, негатив рынка был быстро компенсирован усилением ожиданий касательно ужесточения денежно-кредитной политики ФРС на фоне публикации позитивных данных по США и заявлений чиновников ФРС. Президент ФРБ Нью-Йорка Дадли отметил рост аргументов в пользу повышения ставок в марте ввиду сильных экономических данных по США, а президент ФРБ Сан-Франциско Уильямс сказал, что вопрос о повышении процентных ставок заслуживает серьезного рассмотрения.Представитель ФРС Брейнард также сказала, что с учетом продолжающегося прогресса в американской экономике, видимо, было бы целесообразно продолжать постепенно повышать процентные ставки. Между тем, представитель ФРС Пауэлл сообщил, что считает уместным мартовское повышение ставок.После таких заявлений фокус рынка сместился на выступление главы ФРС Йеллен, которое практически не оставило никаких сомнений в том, что Центробанк повысит ставки в марте. Йеллен отметила, что повышение ставок в марте было бы целесообразным, а денежно-кредитная политика ФРС в этом году, видимо, будет ужесточаться быстрее, чем ожидалось.Она также сигнализировала, что это будет не последний рост стоимости заимствований в текущем году.Дополнительную уверенность инвесторам в том, что ФРС повысит процентные ставки в марте, придали данные по рынку труда США. Министерство труда сообщило, что в феврале число рабочих мест в несельскохозяйственном секторе выросло на 235 000 мест. Аналитики ожидали повышение на 190 000. За последние три месяца рост занятости в среднем составил 209 000. Уровень безработицы упал на 0,1%, до 4,7%, что совпало с прогнозами. При этом среднечасовая зарплата выросла в феврале на 0,2%, что оказалось ниже ожиданий (+0,3%).

Рис. 2 Темпы роста числа занятых в несельскохозяйственном секторе США (источник:BureauofLaborStatistics, TeleTrade) Все эти события привели тому, что перед оглашением итогов мартовского заседания вероятность повышения ставки ФРС составляла 90,8% против 35,4% в начале месяца. В итоге, ФРС приняла решение повысить ставку до 0,75-1% с 0,5-0,75%. Однако, ФРС оставила без изменений свой ранний прогноз, предполагающий три повышения ставки в этом году. Это решение разочаровало некоторых инвесторов, которые ждали намеки о возможности четвертого повышения ставки в 2017 году.Большинство членов FOMC заявили, что ожидают еще два повышения ставки в 2017 году, до среднего уровня в 1,375%. Согласно средним прогнозам, к концу 2018 года ставка будет в диапазоне 2,0%-2,25%. Что касается 2019 года, ожидания немного повысились, и теперь прогнозы указывают, что ставка составит 3% к концу 2019 года. Между тем, глава ФРС Йеллен заявила, что руководство ФРС повысило ставку на фоне продолжающегося роста экономики. Она добавила, что на заседании практически не обсуждались меры в налоговой и бюджетной политике, обещанные Трампом. Это, в частности, привело к тому, что экономические прогнозы ЦБ почти не изменились. После заседания ФРС фокус рынка снова вернулся к администрации США. Инвесторы начали все больше сомневаться в том, что Трампу удастся быстро и в полном объеме согласовать в Конгрессе все обещанные реформы. Между тем, пессимизм участников рынка усилили новости о том, что в палате представителей Конгресса США в последний момент отозвали законопроект о реформе здравоохранения, предложенный Трампом. Законопроект сняли после того, как стало известно, что он не наберет необходимого минимума голосов. Республиканцы пытались провести данную реформу на протяжении семи лет, и ее отзыв сильно пошатнет позиции американского президента и поставит под угрозу его авторитет.Впрочем, Дональд Трамп пообещал, что предложит еще лучший закон, и при этом подчеркнул, что теперь на очереди налоговая реформа. Возвращаясь к заседаниям мировых центральных банков, в марте также состоялись встречи ЦБ Канады, РБА, ЕЦБ, Банка Англии, ШНБ, ЦБ Японии, и РБНЗ. Впрочем, наиболее значимыми оказались итоги заседаний ЕЦБ и Банка Англии. Напомним, ЕЦБ принял решение оставить процентные ставки на рекордно низких уровнях, несмотря на то, что инфляция в еврозоне впервые за четыре года превысила целевой уровень.Ставка рефинансирования осталась на уровне 0,0%, а ставка по депозитам была сохранена на отметке -0,40%. В ЕЦБ заявили, что ожидают сохранения ставок на текущих или более низких уровнях в течение длительного периода, то есть значительно дольше сроков окончания программы количественного смягчения. Между тем, глава ЕЦБ Драги сказал, что дальнейшие меры стимулирования, поддерживающие экономику и усиление инфляции, стали менее вероятны. Он добавил, что восстановление экономики еврозоны ускоряется, но также подчеркнул, что признаков усиления инфляционного давления пока немного. Что касается Банка Англии, результаты его заседания несколько удивили аналитиков. ЦБ оставил ключевую процентную ставку на уровне 0,25%, но просигнализировал о возможности скорого ее повышения. При этом один из руководителей голосовал за повышение стоимости кредитования, тогда как все остальные отметили, что в скором времени тоже могут поддержать такое решение. В Банке Англии пояснили, что не стали менять ставки из-за неопределенности вокруг перспектив страны в преддверии переговоров по выходу из состава Европейского Союза. Если говорить о динамике фунта, текущий месяц пара GBP/USD завершает с небольшим повышением, около 0,8%.

Рис. 3 Валютная пара GBP/USD (источник: TeleTrade) Важной темой марта также была сохраняющаяся политическая неопределенность в Европе, связанная с надвигающимися президентскими выборами во Франции. Напомним, председатель "Национального фронта" Марин Ле Пен неоднократно заявляла, что будет добиваться выхода Франции из ЕС и отмены евро в случае своей победы на выборах. Однако, результаты первых президентских дебатов во Франции уменьшили опасения, связанные с обещаниями Ле Пен. В дискуссии приняли участие только 5 самых популярных кандидатов из 11, которые берут участие в предвыборной гонке.Согласно опросу, проведенному компанией Elabe после дебатов,наиболее убедительным в них оказался лидер партии "Вперед" Эммануэль Макрон. Его поддержало 29% респондентов. Он существенно опередил других участников, в том числе Марин Ле Пен, которую поддержали 19% опрошенных. До 1-го тура выборов, который запланирован на 23 апреля, пройдет еще две серии дебатов, на которых слово предоставят всем 11 кандидатам. В целом, дебаты успокоили рынки, и немного поддержали евро - с начала марта пара EUR/USD выросла на 1%.

Рис. 4 Валютная пара EUR/USD (источник: TeleTrade) Что касается ситуации на сырьевом рынке, в марте золото подешевело примерно на 0,7% после того, как в феврале было зафиксировано повышение цен на 3,64%. Стоит подчеркнуть, что за первую половину месяца котировки золота обвалились почти на $50, достигнув минимума с 31 января, причиной чему было укрепление доллара и ожидания более агрессивного ужесточения денежно-кредитной политики ФРС в этом году. Однако, после того, как ФРС подтвердила свой прогноз, предполагающий только два повышения ставки в 2017 году, началось активное повышение цен на золото, которое также поддерживалось общим ослаблением американской валюты. В итоге, золото восстановило почти все позиции, утраченные в первой половине марта.

Рис. 5 График золота (источник:TeleTrade) Если говорить о рынке нефти, с начала марта цены на нефть марки WTI обвалились почти на 7%, в то время как стоимость нефти марки Brent упала примерно на 4,6%. Снижение цен было связано с наращиванием объемов добычи и увеличением запасов нефти в США, что в свою очередь нивелировало усилия членов ОПЕК, направленные на сокращение мирового переизбытка нефти. Согласно данным Минэнерго США, добыча нефти в США с начала декабря выросла примерно на 5%. Между тем, последний отчет от BakerHughes показал, что количество активных буровых установок по добыче нефти в США выросло до 652 единиц, достигнув максимума с середины сентября 2015 года. Что касается запасов нефти в США, сейчас они находятся вблизи рекордного максимума. Текущая ситуация свидетельствует о том, что соглашение ОПЕК по ограничению добычи пока не оказывает желаемого эффекта на снижение глобального переизбытка. Трейдеры отмечают, что ОПЕК нужно продлить действие соглашения или же усилить сокращение добычи, чтобы предотвратить риски дальнейшего снижения цен. Между тем, в минувшие выходные министерский комитет по мониторингу выполнения соглашения о сокращении добычи нефти странами, входящими и не входящими в ОПЕК, предложил продлить договоренности на полгода, но при этом заявил, что в апреле ожидает от секретариата ОПЕК рекомендаций по этому вопросу.

Рис. 6 График нефти (источник:TeleTrade) В апреле инвесторы продолжат анализировать сигналы от центральных банков относительно дальнейших перспектив денежно-кредитной политики. Кроме того, участники рынка будут ждать прояснения планов президента США Трампа по налогам и экономическому стимулированию. Инвесторы также будут наблюдать за развитием ситуации во Франции, где 23 апреля состоится первый тур президентских выборов. В целом, в апреле ожидается много важных событий, которые могут вызвать усиление волатильности на мировых финансовых рынках. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Денежно-кредитная политика ключевых Центробанков будет ключевой темой на рынке в марте2017-03-01 10:27:03Второй месяц 2017 года оказался относительно спокойным. Участники рынка продолжали следить за ...

Второй месяц 2017 года оказался относительно спокойным. Участники рынка продолжали следить за политическими заявлениями и действиями новой администрации США, пытаясь получить больше подробностей касательно перспектив экономической политики Дональда Трампа. В центре внимания также оставалась денежно-кредитная политика мировых центральных банков. В начале месяца власти США усилили напряженность на мировых рынках, заявив, что Япония, Китай и Германия получают выгоду от заниженных курсов своих валют. Торговый советник Трампа отметил, что Германия использует в своих целях сильно недооцененный евро для эксплуатации США и партнеров по ЕС. Тем временем, Трамп сообщил, что Япония нарочно снижает курс иены, чтобы сделать свои товары более конкурентоспособными. Многие инвесторы расценили подобные высказывания как знак, что власти США могут сосредоточить внимание на ослаблении доллара. Вскоре Трамп взбудоражил форекс и другие рынки комментариями по международным вопросам, вновь. выразив озабоченность по поводу сделки о Североамериканской зоне свободной торговли и заявил, что готов ускорить переговоры по изменению соглашения. Существующее соглашение он назвал "катастрофой" для США и рабочих мест в стране. Затем Трамп переключил свое внимание на внутренние вопросы, подписав указы, направленные на поддержание роста экономики. Один из указов касался закона Додда-Франка, который ограничивает доступ к финансовым ресурсам США. Ранее Трамп заявлял, что закон Додда-Франка мешает деятельности финансовых институтов, и от него необходимо избавляться. Второй документ отменил указ Обамы о финансовом консалтинге. Кроме того, президент США пообещал пересмотреть налоговую политику, заявив при этом, что в ближайшее время будет представлен «феноменальный налоговый план». Впрочем, он не озвучил какие-либо детали. Официальный представитель Белого дома сообщил, что налоговый план будет всеобъемлющим и коснется не только компаний, но и частных лиц. Между тем, Трамп пообещал топ-менеджерам перевозчиков ослабление госрегулирования и модернизацию инфраструктуры, подчеркнув, что все эти меры помогут их компаниям нанять больше сотрудников. Учитывая такие заявления, инвесторы стремились покупать акции компаний США и продавать гособлигации ввиду перспектив снижения налогов, уменьшения регуляторной нагрузки и роста прибыли. В итоге, с начала февраля основные фондовые индексы США зафиксировали повышение на 4,0%-4,9%.

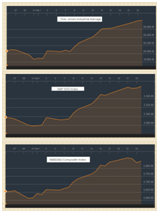

Рис. 1 Графики индексов Dow Jones, NASDAQ и S&P 500 (источник: bloomberg.com) Возвращаясь к Центробанкам, стоит подчеркнуть, что в феврале состоялось четыре заседания, а именно Федеральной резервной системы (ФРС), Банка Англии, Резервного банка Австралии (РБА), и Резервного банка Новой Зеландии (РБНЗ). Как и ожидалось, руководство ФРС не стало вносить каких-либо изменений в денежно-кредитную политику, сохранив целевой диапазон ставки по федеральным фондам в пределах 0,50%-0,75%. ФРС сообщила, что рынок труда продолжает укрепляться, экономическая активность ускоряется умеренными темпами, потребительские расходы растут, а инвестиции бизнеса остаются слабыми. В целом, никакой новой информации от ФРС не поступило, хотя многие инвесторы надеялись получить сигнал относительно планов на следующее заседание. Немного прояснили дальнейшие перспективы политики комментарии главы ФРС Йеллен, содержащиеся в полугодовом отчете по денежно-кредитной. В своей речи Йеллен отметила, что на одном из ближайших заседаний, возможно, понадобится повышение ставок, хотя также была упомянута значительная неопределенность, связанная с политикой Трампа. Кроме того, Йеллен подчеркнула, что повышение ставки будет постепенным, так как темпы роста ВВП США по-прежнему умеренные. Также она признала, что задержка с повышением ставки может создать определенные проблемы для рынка. При этом Йеллен ничего не сказала относительно количества повышений ставки в текущем году, и о том, планируется ли повышение ставки в марте. Вскоре свою точку зрения по поводу перспектив денежно-кредитной политики озвучили другие представители ФРС. Президент ФРБ Филадельфии Харкер просигнализировал, что на мартовском заседании, видимо, поддержит повышение ставок, если будут дополнительные признаки того, что инфляция набирает импульс. Также он заявил, что считает целесообразным повышение процентных ставок в 2017 году три раза ввиду улучшения экономической ситуации. Тем временем, президент ФРБ Кливленда Местер сообщила, что если текущая экономическая ситуация в США сохранится, то она выступит за повышение ставки в скором времени. Кроме того, протокол последней встречи ФРС, опубликованный на прошлой неделе, также сигнализировал о "довольно скорой" возможности повышения ставок ввиду улучшения ситуации в экономике. Некоторые из членов FOMC сообщили о более высокой вероятности повышения ставок в том случае, если инфляция резко вырастет, а уровень безработицы сильно сократится. Все эти комментарии укрепили мнение участников рынка, что ставка может быть повышена уже в следующем месяце. Согласно рынку фьючерсов, сейчас вероятность повышения ставки ФРС на мартовском заседании составляет около 35%. Вместе с тем, усиление ожиданий по поводу повышения процентных ставок ФРС оказало поддержку американской валюте. С начала февраля индекс доллара США, показывающий отношение доллара к корзине из шести основных валют, вырос примерно на 1,7%.

Рис.2 Индекс доллара США (источник: finviz.com) После состоялось заседание Банка Англии, итоги которого также совпали с прогнозами. Ключевая процентная ставка была сохранена на уровне 0,25%. Кроме того, было решено приостановить покупку государственных облигаций, так как она достигла целевого уровня в 435 млрд. фунтов. Программа покупки корпоративных облигаций будет реализовываться до конца текущего года. В ЦБ заявили, что ожидают более высоких темпов экономического роста в течение ближайших нескольких лет, чем прогнозировалось ранее. Банк Англии улучшил прогноз по росту ВВП на 2017 год (до 2% с ожидавшихся в ноябре 1,4%) и на 2018 год (до 1,6% с 1,5%). Прогноз по темпам роста ВВП в 2019 году был улучшен до 1,7% с 1,6%. Потребительская инфляция, согласно прогнозам, вырастет до 2% в 1-м квартале 2017 года, а не до 1,8%, как ожидалось ранее. В то же время, инфляция будет на уровне 2,7% в 1-м квартале 2018 года, что немного медленнее, чем предыдущий прогноз на отметке 2,8%. В ЦБ пояснили, что прогноз по инфляции был понижен отчасти из-за роста фунта на 3% и ожидания рынками повышения процентной ставки При этом представители ЦБ сигнализировали, что не торопятся повышать ставки, поскольку Brexit является источником неопределенности для британской экономики. Вместе с тем, протоколы заседания подтвердили нейтральную позицию ЦБ - руководство заявило, что денежно-кредитная политика может реагировать в любом направлении на изменения в экономических перспективах. Однако появились признаки того, что Центробанк очень медленно склоняется в сторону некоторого ужесточения своей позиции. Член руководства Банка Англии Кристин Форбс заявила, что вскоре может проголосовать за повышение ставок, чтобы сдержать рост инфляции. Форбс заявила, что ее все больше не устраивает нынешняя позиция ЦБ и вскоре она может попытаться добиться изменения ставок, которые были понижены в августе. "С моей точки зрения, если реальная экономика будет оставаться сильной, а в номинальных данных будет продолжаться улучшение, вполне можно говорить о повышении банковской ставки в скором времени", - сообщила Форбс. Если говорить о динамике фунта, текущий месяц пара GBP/USD завершает с понижением на 1,1%.

Рис. 3 Валютная пара GBP/USD (источник: TeleTrade) Встреча Резервного банка Австралии также не преподнесла сюрпризов. Центробанк сообщил, что принял решение оставить учетную ставку на уровне 1,5%. Между тем, регулятор подтвердил свои прогнозы, отметив при этом, что ожидает возобновления роста экономики после неожиданного спада в третьем квартале, и ускорения инфляции в этом году. В РБА добавили, что по-прежнему оптимистично оценивают перспективы экономики страны, а глава ЦБ Филип Лоу опроверг мнение о том, что стране угрожает рецессия. "Основной сценарий ЦБ по-прежнему предполагает, что рост ВВП составит около 3% в течение ближайших нескольких лет. Рост будет усиливаться за счет дальнейшего увеличения экспорта ресурсов и за счет того, что период снижения инвестиций в добывающую промышленность подходит к концу. Рост потребления, как ожидается, ускорится по сравнению с последними показателями, но останется умеренным", - сообщил Лоу. Что касается курса австралийского доллара, с начала месяца пара AUD/USD поднялась примерно на 1,2%.

Рис. 4 Валютная пара AUD/USD (источник: TeleTrade) Последним состоялось заседание ЦБ Новой Зеландии. Регулятор не стал вносить изменений в параметры политики, оставив ставку на уровне 1,75%. Впрочем, тон сопроводительного заявления оказался мягче ожидаемого. В частности, было сказано, что ставки будут оставаться низкими в течение длительного периода времени, пока инфляция постепенно возвращается к цели, а курс новозеландского доллара является более высоким, чем необходимо для сбалансированного роста экономики. ЦБ сообщил, что прогнозирует процентную ставку на уровне 1,8% в 4-м квартале 2017 года и 2018 года. В 1-м квартале 2020 года она должна достичь уровня 2,0%. В то же время глава РБНЗ Уилер отметил, что национальная экономика растет хорошими темпами, но сохраняется сильная неопределенность, в частности, в отношении международных перспектив, и, возможно, потребуется внести соответствующие коррективы в денежно-кредитную политику», - добавил он. Подводя итоги месяца на валютном рынке, стоит отметить, что пара NZD/USD снизилась на 1,5%.

Рис. 5 Валютная пара NZD/USD (источник: TeleTrade) Что касается ситуации на сырьевом рынке, в феврале цены на золото подскочили примерно на 3,9%, достигнув 3,5-месячного максимума. Причиной этому была политическая неопределенность в США и ряде других стран, которая усиливает спрос на активы-убежища. Инвесторы проявляли осторожность в ожидании обещанного Трампом сокращения налогов и увеличение расходов на инфраструктуру. Кроме того, беспокойство усиливали приближающиеся выборы в Нидерландах, Франции, Германии и Италии, где большую популярность завоевывают популистские партии. Отчасти росту цен способствовали ожидания, что ФРС не будет спешить с повышением ставок.

Рис. 6 График золота (источник:TeleTrade) Нефтяные котировки также демонстрировали восходящую динамику в феврале - цены на нефть марки WTI повысились примерно на 2,4%, в то время как нефть марки Brent подорожала на 1,3%. Поддержку ценам оказывала высокая степень соблюдения плана по сокращению добычи странами ОПЕК и оптимистичные комментарии представителей ОПЕК насчет возможного дальнейшего сокращения добычи. С другой стороны, рынок опасался, что усиление активности производителей сланцевой нефти в США затруднит решение проблемы глобального избытка предложения нефти.

Рис. 7 График нефти марки WTI (источник:TeleTrade) В марте инвесторы продолжат следить за денежно-кредитной политикой основных Центробанков, особенно ФРС. В преддверии встречи ФРС, которая запланирована на 15 марта, на настроения участников рынка, и соответственно вероятность повышения ставки, может повлиять февральский отчет по числу рабочих мест вне сельского хозяйства США, который выйдет 10 марта. Напомним, данные за январь были неоднозначными и омрачили ожидания повышения процентных ставок ФРС. Тогда Министерство труда сообщило о росте уровня безработицы и замедлении темпов повышения средней почасовой оплаты труда. Инвесторы также будут наблюдать за развитием ситуации во Франции, где один из кандидатов Марин Ле Пен заявила, что в случае избрания на президентский пост в течение полугода добьется выхода Франции из ЕС. По данным соцопросов, Ле Пен выиграет первый тур президентских выборов, однако во втором туре шансы на победу более предпочтительны у независимого кандидата Эмманюэля Макрона. Напомним, первый тур президентских выборов во Франции пройдет 23 апреля, а второй запланирован на 7 мая. В целом, ожидается, что первый месяц весны будет более насыщен важными событиями, чем февраль. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Новые инвестиционные идеи с потенциально высокой доходностью на масштабных инвестиционных программах Дональда Трампа!2017-02-20 16:15:23+ развернуть текст сохранённая копия

Узнайте, как можно заработать на новых перспективных идеях: запуске масштабных инвестиционных программ Дональда Трампа, активной международной экспансии глобальных розничных сетей и фармацевтических компаний, росте маржинальности бизнеса специально отобранных автопроизводителей. Специалисты Инвестиционного департамента Альпари предлагают вам обратить внимание на следующие активы: Mylan (MYL) — транснациональная фармацевтическая компания по производству дженериков и специализированных препаратов для лечения дыхательных путей, аллергии и т. д. Ожидается, что результатом поглощения конкурента Meda Aktiebolag будут увеличение уровня прибыльности Mylan, расширение линейки лекарственных препаратов, ускорение экспансии на перспективные развивающиеся рынки. General Motors (GM) — крупнейшая американская автомобильная компания с налаженной системой продаж в 192 странах и производственными мощностями в 35 странах, драйвером роста акций которой будут служить не только улучшающиеся финансовые показатели, но и поддержка автомобильного сектора программами Дональда Трампа. Ferrari (RACE) — всемирно известный производитель спортивных автомобилей, успешно реализующий стратегию по наращиванию производства при сохраняющемся росте маржинальности бизнеса. Starbucks (SBUX) — международная корпорация, занимающаяся обработкой, выпуском и розничной продажей собственного бренда кофе. Реализация амбициозных планов по дальнейшему агрессивному росту и сильные показатели бизнеса будут стимулировать рост акций. Norfolk Southern (NSC) — крупный американский железнодорожный перевозчик сырья, полуфабрикатов и готовых товаров (оказывает услуги в 22 штатах США). Реализация программ Дональда Трампа, включающих поддержку угольной промышленности и увеличение нефтедобычи в США, будет стимулировать рост грузоперевозок по данным направлениям, а следовательно, и доходов Norfolk Southern. Не упустите отличную возможность для эффективного инвестирования с помощью структурированных продуктов! Тэги: forex, анализ, аналитика, доверительное, управление, форекс, фундаментальный

Главная / Главные темы / Тэг «фундаментальный»

|

Категория «IT»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog cake cardboard charm coat cosmetic currency disclaimer energy finance furniture hollywood house imperial important love lucky made money mood myfxbook new poetry potatoes publish rules salad sculpture seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2025 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |