Какой рейтинг вас больше интересует?

|

Главная / Главные темы / Тэг «forus»

Курс доллара забуксовал под сопротивлением 59,45 руб. 2017-03-10 12:31:23

В четверг по итогам торговой сессии на Московской бирже курс американского доллара расчётами « ...

+ развернуть текст сохранённая копия

В четверг по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 113,75 коп. (+1,96%), до 59,31 руб., курс евро – на 122,50 коп. (+1,99%), до 62,76 руб. Торговый объём в паре доллар/рубль составил $6,0 млрд (+106,9%), евро/рубль – 461,7 млн евро (+99,6%). Центральный банк России с 10 марта повысил официальный курс доллара США к рублю на 56,88 коп., до 58,8318 руб. Официальный курс евро к рублю был установлен на отметке 61,9918 руб., что выше предыдущего дня на 28,48 коп.

После праздничного дня торги на Мосбирже открылись резким ростом по доллару и евро. Ослабление российской валюты произошло на фоне дешевеющей нефти. Рубль сначала отыграл её 5% падение за 8 марта, затем 4% – на торгах в Европе.

Цена на нефть сорта Brent впервые с 1 декабря 2016 года опустилась ниже $52 долларов за баррель. В ходе американских торгов цена снижалась до отметки $51,48 за баррель. Терпение покупателей лопнуло из-за постоянного еженедельного роста запасов сырой нефти и числа нефтяных буровых установок в США.

После падения стоимости Brent ниже $54,90 спекулянты перестали ставить на укрепление рубля и стали играть против него. Когда цена на нефть упала ниже 52,85, курс доллара на объеме пробил сопротивление 59,00 руб., курс евро – диапазон 62,13-62,20 руб. Выше этих уровней у продавцов валюты сработали защитные стопы. Торговый объём в парах доллар/рубль составил $6,0 млрд (+106,9%), евро/рубль – 461,7 млн евро (+99,6%).

Единственное что бросилось в глаза, при 9% снижении нефтяных котировок рубль подешевел к доллару лишь на 2%. Видимо, не все трейдеры готовы отвернуться от российской валюты. На это есть причина. По Brent трендовая линия проходит через уровень $50, и она ещё не пробита. Только её пробой станет сигналом к агрессивным продажам нефтяных фьючерсов и рубля.

Сегодня, 10 марта, баррель Brent стоит $52,50 (+0,11%). До уровня $50 пока все свободно. При дальнейшем снижении цен на нефть курс доллара может продвинуться вверх до 59,70 руб. По евро ближайшая цель 63,34 руб.

Сегодня внимание участников рынка будет приковано к отчету по американскому рынку занятости. В связи с этим в вечернее время ожидается разнонаправленная динамика по нефти и рублёвым парам.

Владислав Антонов

www.alpari.ru

Тэги: forex, аналитика, валют, прогноз, рубля, форекс

Российский фондовый рынок в пятницу открылся символическим приростом. 2017-03-10 12:28:38

К настоящему времени ведущие биржевые индексы прибавляют в среднем 0,3%. В лидерах роста ...

+ развернуть текст сохранённая копия

К настоящему времени ведущие биржевые индексы прибавляют в среднем 0,3%. В лидерах роста отмечаются акции «Россетей» и «Распадской». В «красной» зоне торгуются бумаги «Мечела» и «Русала». Внешний фон к сегодняшним торгам сложился нейтральным. Американские рынки завершили предыдущую сессию смешано, фьючерс на индекс S&P на премаркете слегка подрастает.

Цены на нефть утром в пятницу торгуются с повышением. Баррель сорта Brent стоит $52,47 (+0,5%). За два предыдущих торговых дня «бочка» североморской нефти потеряла в стоимости чуть более 6%.

Евро/доллар в финале недели продолжает едва заметный прирост. Основные торги идут вокруг 1,0590 (+0,1%). Мартовское заседание Европейского центрального банка вдохновило инвесторов, однако мощного укрепления евро не последовало. Впереди решения ФРС США, и они сейчас важнее для участников торгов.

Российский рубль предпринимает попытки отыграть часть вчерашнего падения, но пока это удается не самым лучшим образом. За доллар США к настоящему времени дают 59,17 руб. (-0,2%). Вероятный диапазон движения в паре доллар/рубль на пятницу составляет 58,80-59,75. «Бычья» цель в области 60-61 руб. остается актуальной, но чуть откладывается по времени.

Индекс ММВБ проторгуется сегодня в пределах 1965-1990 пунктов. Рублевый индикатор отступил в область ноябрьских минимумов, и пока вариантов для резкого восстановления не заметно.

В пятницу с речью выступил глава Народного банка Китая Чжоу Сяочуань, по словам которого монетарная политика банка серьезных изменений претерпевать не будет. Курс юаня по отношению к мировым валютам останется достаточно стабильным. Напомним, что в последнее время КНР постепенно девальвирует свою валюту с целью повышения конкурентоспособности своих товаров и услуг на внешних рынках и поддержания темпов роста экономики на высоком уровне. Также более слабый юань является требованием МВФ. Мы предполагаем, что в этом году НБК может девальвировать юань на 5-10%.

10 марта сальдо торгового баланса представят Германия и Великобритания. Так же Великобритания представит статистику по промышленному производству. Данные по безработице и количеству буровых установок опубликуют США. Также статистика по безработице будет опубликована в Канаде.

Александр Разуваев

www.alpari.ru

Тэги: forex, аналитика, валют, прогноз, форекс

Forex: Обзор торгов. Главный вопрос - что будет с нефтью? Ну и про NFP тоже не забудьте 2017-03-10 12:16:48

+ развернуть текст сохранённая копия

Нефть: с каждым днем все интереснее

Вчера для нефти снова выдался неудачный день. Brent в определенный момент тестировал ключевую поддержку в области 51.50, однако, не сумев преодолеть ее с первого раза, в конце дня вернулся в область чуть выше 52.00. За баррель нефти West Texas Intermediate вчера при закрытии торгов в Нью-Йорке давали меньше 50 долларов – впервые с декабря прошлого года. По WTI пройден важный уровень поддержки и технически все выглядит не слишком благоприятно, хотя сегодня с утра на азиатской сессии цены пытаются развить восходящую коррекцию (Brent подорожал на 0.9% до 52.65 долларов за баррель, а WTI – на 1% до 49.78). Успех этого предприятия будет зависеть от того, сумеет ли Brent закрепиться выше 52.00, а WTI вернуться в область выше 50.00 по итогам недели.

Фундаментально, сегодня выходит очередной еженедельный отчет Baker Hughes по количеству активных буровых установок в США. Напомним, что на минувшей неделе показатель достиг полуторагодичных максимумов. В сложившейся ситуации вряд ли стоит рассчитывать на то, что рынки будут по-прежнему закрывать глаза на признаки наращивания буровой активности и, соответственно, объемов добычи нефти в Штатах. Этот отчет, а также потенциальное укрепление доллара на фоне данных по рынку труда – два главных фактора риска для рынка нефти на ближайшую перспективу.

Евро растет, но как-то неуверенно

Евро продолжает отыгрывать неожиданно решительные комментарии главы Европейского центрального банка Марио Драги. Сегодня с утра валюта подросла на 0.2% в паре с долларом и сейчас активно пытается вернуться в область выше 1.0600.

ЕЦБ оставил кредитно-денежную политику и программу количественного смягчения без изменений, в заявлении о намерениях также не произошло никаких изменений: банк по-прежнему собирается держать ставки на текущих низких уровнях и не исключает возможности расширения стимулов – все в соответствии с ожиданиями. Однако на пресс-конференции глава Центробанка Марио Драги неожиданно решил потешить сторонников ужесточения, отметив, что ЕЦБ больше не чувствует острой потребности в дальнейших стимулирующих мерах, и не планирует новые целевые программы долгосрочного рефинансирования (проще говоря, банкам можно забыть про дешевые кредиты).

В целом, конечно, ничего выдающегося, однако евро воспользовался этими комментариями как поводом для коррекции. Сегодня с утра валюта продолжает отыгрывать эту тему и пытается вернуться в область выше 1.0600 в паре с долларом. Несмотря на вчерашнюю восходящую динамику, по итогам недели евро/доллар все равно остается в минусе. Совершенно очевидно, что игроки не спешат наращивать длинные позиции по единой валюте, не дождавшись данных по рынку труда в США. Последний отчет по занятости в частном секторе оказался существенно лучше ожиданий, побудив многих экономистов пересмотреть свои прогнозы по публикуемым сегодня показателям. Если уровень занятости по платежным ведомостям и, что немаловажно, динамика роста заработных плат оправдают ожидания, доллар может вырасти по всему спектру рынка, а евро в этом случае вернется к недельным минимумам. И не удивительно: повышение ставки США уже практически реальность, а в Еврозоне – все еще призрачный миф.

Иена готовится обновить минимумы

Иена сегодня выбилась в лидеры падения против доллара. В этом ей поспособствовали два фактора: во-первых, паника на финансовых рынках, спровоцированная обвалом нефтяных котировок, немного поутихла. Фондовые рынки стабилизировались и бегство от рисков уже ощущается не так явно. Во-вторых, Япония опубликовала сегодня индекс деловых настроений для всех отраслей промышленности за первый квартал. Показатель вышел на уровне 1.3 по сравнению с 3.0 в четвертом квартале прошлого года. Наиболее существенное ухудшение было зафиксировано среди крупных производителей (1.1 против 7.5 за предыдущий период).

С начала недели доллар/иена поднялась более чем на 150 пунктов и сейчас торгуется в области 115.40. Вчерашний прорыв 115.00 улучшил техническую картину, а недельное закрытие выше 115.50 позволит рассчитывать на движение к следующей локальной зоне сопротивления 116.90-117.00 в последующие несколько сессий.

Фондовый рынок

Азиатские фондовые индексы перекочевали в зеленую зону, несмотря на угнетенное состояние акций энергетического сектора. Японский Topix вырос на 1%, а Nikkei 225 поднялся на 1.3%. В Австралии лидерами роста стали акции финансовых компаний и производителей товаров потребительского спроса, они помогли S&P/ASX/200 подрасти на 0.6%. Китайские индексы демонстрировали смешанную динамику (Shanghai Composite потерял 0.1%, а Shenzhen Composite вырос на такую же величину).

Татьяна Чепкова

Тэги: forex, аналитика, статьи, форекс

Валютный рынок в ожидании пресс-конференции Марио Драги 2017-03-09 15:44:38

На торгах в Европе единая валюта против доллара США обновила сессионный минимум на 1,0525 на фоне ...

+ развернуть текст сохранённая копия

На торгах в Европе единая валюта против доллара США обновила сессионный минимум на 1,0525 на фоне повышения доходности американских облигаций. На момент образования минимума доходность 10-летних облигаций составляла 2,5765% (+0,87%). На 14:44 (GMT+3) она составляет +0,49%. «Евромедведи» отказались штурмовать уровень 1,0500. Цена восстановилась в течение трёх часов до уровня 1,0570.

Отскок совпал с открытием европейского долгового рынка и ростом доходности 10-летних немецких облигаций. Она выросла на 2,16%, при этом доходность по американским облигациям развернулась вниз.

На повышение доходности облигаций Германии могли повлиять последние результаты опроса компании OpinionWay (8 марта), а также заявления министра финансов Германии Вольфганга Шойбле и президента института экономических исследований IFO Клеменса Фьюста.

Согласно последним данным опроса, в первом и во втором турах президентской гонки во Франции победит Эммануэль Макрон. До выборов ещё полтора месяца, все может измениться в одночасье. Шойбле и Фьюст призывают ЕЦБ к сворачиванию QE.

Рынок находится в ожидании решения ЕЦБ. На январском заседании (19 января) европейский регулятор оставил три ставки на прежних отметках: ключевую ставку рефинансирования – на уровне 0,0%, ставку по депозитам – на уровне -0,40%, ставку по кредитам ЕЦБ – на уровне 0,25%. Решение совпало с ожиданиями рынка. Регулятор также сохранил объем ежемесячного выкупа активов в рамках программы количественного смягчения на уровне 80 млрд евро до марта. С апреля по декабрь объём выкупа составит 60 млрд евро в месяц.

После оглашения решения курс евро/доллар незначительно вырос. Во время пресс-конференции Марио Драги единая валюта подешевела до 1,0589 (-85 пунктов). К закрытию дня цена восстановилась на 80 пунктов, до 1,0669.

Ожидается, что монетарная политика ЕЦБ сохранится. Трейдеры своё внимание переключат сразу на пресс-конференцию Марио Драги. Именно во время пресс-конференции наблюдается высокая волатильность в паре евро/доллар.

Тэги: forex, аналитика, валют, прогноз, форекс

Кто в больше всех любит евро? 2017-03-09 14:26:29

Паника вокруг будущего единой валюты нарастает, а крупнейшая экономика Еврозоны между тем без ...

+ развернуть текст сохранённая копия

Паника вокруг будущего единой валюты нарастает, а крупнейшая экономика Еврозоны между тем без лишнего шума удваивает объем денежной массы в евро. Центробанк Германии является крупнейшим эмитентом бумажных денег валютного союза. Бундесбанк напечатал больше банкнот и монет, находящихся сейчас в обращении, чем все остальные ЦБ Еврозоны вместе взятые. Этот дисбаланс хорошо прослеживается в свежей статистике, опубликованной Европейским центральным банком.

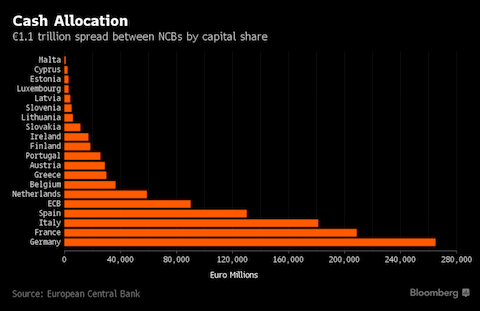

Она отражает вклад различных стран в рамках консолидированной финансовой отчетности Евросистемы. Каждому национальному Центробанку (или НЦБ) выделен номинальный объем банкнот, привязанный к его доле в капитале Евросистемы. В конце прошлого года в обращении находилось 1.1 трлн евро со следующей разбивкой по странам:

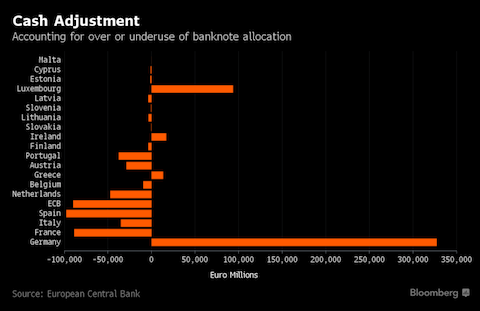

Так деньги должны распределяться в теории. Чтобы узнать, как обстоят дела на практике, то есть сколько на самом деле выпустил тот или иной Центробанк, нужно сделать соответствующие поправки на спрос. В итоге получается следующая картина:

Начиная с 2002 года, Бундесбанк ввел в обращение на 327 млрд евро больше, чем положено ему по документам. Объединив данные с обоих графиков, получаем истинную картину происхождения банкнот в европейской экономике:

По состоянию на конец 2016 года Бундесбанком были напечатаны банкноты на сумму 596 млрд евро (из общего объема 1.1 трлн евро). Европейский центральный банк так прокомментировал эту ситуацию: «Выпуск банкнот обусловлен исключительно спросом на наличные деньги, ни один НЦБ не в состоянии контролировать циркуляцию выпущенных им денег. Таким образом, количество банкнот, возвращаемых в НЦБ может превысить объем эмиссии. Например, когда немецкие туристы едут в Испанию, они берут с собой евро, выпущенные Бундесбанком, и оставляют их в Испании».

Бундесбанк обязан удовлетворять спрос на бумажные деньги, соответственно, чрезмерно большие объемы эмиссии объясняются тем, что потребители снимают евро со своих счетов в немецких банках. Часть этих денег они тратят в других странах Еврозоны (пример ЕЦБ это наглядно демонстрирует). Таким образом некоторые НЦБ фиксируют избыток денежных средств – например, Банк Португалии – что ведет к отрицательным чистым показателям эмиссии.

С одной стороны, эти показатели отражают свободное перемещение валюты в Еврозоне, но с другой стороны, для Бундесбанка развязка может быть неожиданной и малоприятной. Если национальный центральный банк выпускает больше денег, чем положено, ему приходится платить процент за «превышение использования» по ключевой ставке рефинансирования ЕЦБ. Сейчас она на нуле, поэтому все легко и никаких лишних затрат, но так будет не всегда. Если со временем регулятор повысит ставку, скажем, до 2%, этот «перерасход» будет обходиться Бундесбанку 6.5 млрд евро в год. Ему придется платить эти деньги другим национальным центральным банкам, которые выпускают меньше денег, чем положено.

Тут важно понимать, что развернуть эту тенденцию могут только сами немцы, изменив свое поведение. До тех пор, пока они любят наличные, обязательства на балансе Бундесбанка будут расти, и ЦБ ничего не сможет с этим поделать.

Подготовлено Forexpf.ru по материалам агентства Bloomberg

Тэги: bloomberg, forex, аналитика, русском, статьи, форекс

Главная / Главные темы / Тэг «forus»

|

|