|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

Forex: Протокол FOMC: не пропустите важную информацию!2017-04-05 14:45:42+ развернуть текст сохранённая копия

Что поведает протокол Федрезерва о планах по сокращению баланса? Установление последовательности Когда ФРС в действительности решит приступить к сокращению своего баланса, регулятор может взять паузу с повышением ставок, заявил глава ФРБ Нью-Йорка У. Дадли в интервью Bloomberg Television 31 марта. «Если и когда мы начнем нормализацию баланса, одновременно мы можем взять небольшую паузу с повышением краткосрочных процентных ставок», - подчеркнул чиновник. После его заявлений ожидания инвесторов относительно повышения стоимости кредитования в начале 2018 года снизились максимально с середины ноября, о чем свидетельствовали фьючерсы на федеральные фонды. Если протокол сможет обусловить повышение этих ожиданий, это будет немаловажно. Неактивный инструмент Очевидно, что Федрезерв предпочитает, чтобы сокращение баланса происходило скорее пассивно, в фоновом режиме, нежели в форме энергичного преобразования с целью ужесточения политики. И это один из моментов, по которому чиновники Центробанка, похоже, смогли достичь консенсуса. «Мы уже ранее подчеркивали, что Комитет хочет использовать изменение ставок в качестве ключевого активного инструмента политики, - заявила Дж. Йелен на пресс-конференции 15 марта. Изменение баланса – это «не тот инструмент, который мы бы хотели применять как плановый и регулярный инструмент». Таким образом, похоже, что ФРС намерена дожидаться срока погашения ценных бумаг, вместо того чтобы реинвестировать. Временные рамки В этом вопросе есть два отдельных временных элемента. Первый – когда регулятор анонсирует свой план по сокращению баланса. Второй – когда будет запущен непосредственно сам процесс. Решение по обоим пунктам еще не принято, так что не стоит ожидать подробностей в сегодняшнем протоколе. Глава ФРБ Далласа Роберт Каплан, который является голосующим членом Комитета в этом году, отметил, что Федрезерву следует наметить четкий план действий в отношении баланса. Причем чиновник намекнул, что момент, когда он будет анонсирован, уже «приближается». Представители ФРС отмечают, что изменения с балансом начнутся, когда повышение ставок уже будет идти «полным ходом», но при этом они не объяснили, что под этим подразумевается. 28 марта Дж. Пауэлл подчеркнул, что еще слишком рано гадать о том, когда начнется сокращение активов на балансе ЦБ, а глава ФРБ Сан-Франциско Джон Вильямс 23 марта отметил, что «банк будет готов к запуску процесса нормализации баланса ближе к концу этого года». Что сначала: гос. облигации или MBS? Во время стимулирования экономики Федрезерв покупал и гос. облигации, и обеспеченные закладной ценные бумаги (MBS). Монетарные власти могут прекратить реинвестирование в случае с обоими видами бумаг одновременно или же сначала остановиться на одном из двух инструментов. В следующем году наступает срок погашения гос. облигаций на $425 млрд, тогда как объем реинвестирования в рынок MBS за последние 12 месяцев составил порядка $350 млрд или свыше 20% от общего выпуска на рынке в 2016 году. Также ЦБ может урезать свой баланс до тех пор, пока на нем не останутся только гос. облигации, или же оставить и казначейские облигации, и MBS. И здесь есть пространство для дебатов, на которые может указать протокол. Каплан предпочитает сокращение обоих типов ценных бумаг, но допускает, что временные рамки в двух случаях могут разниться. «Это разные рынки и по размеру, и по дневным объемам, - заявил он репортерам 23 марта. – В наш план должны входить оба вида бумаг. И мы должны четко обозначить план наших действий по их сокращению». Глава ФРБ Кливленда Лоретта Местер, которая не голосует в этом году, отметила, что предпочла бы «возвращение к большей доли гос. облигаций на балансе через какое-то время». В свою очередь глава ФРБ Филадельфии Патрик Харкер, который в этом году голосует в Комитете, портфель, состоящий практически только из гос. облигаций. Но при этом представитель ЦБ пока не уверен, чтоит ли полностью избавляться от MBS. Конечный размер Представители Федрезерва намекнули, что после завершения сокращения баланс, возможно, будет больше исторических значений, но никакой конкретики о его конечном размере представлено не было. Регулятор может приступить к сокращению активов еще до принятия решения о том, в какой момент этот процесс остановится, подчеркнул Вильямс 29 марта. «Мы можем начать нормализацию баланса и позже решить, каким будет его конечный размер», - заявил чиновник. Один из главных вопросов в этом аспекте – намерен ли банк при этом соблюдать систему «коридора» или предельного уровня в вопросе повышения ставок. В первом случае учетная ставка устанавливается выше целевой процентной ставки, а ставка процента по резервам – ниже. И при этом ФРС закачивает или выводит ликвидность с рынка, чтобы обеспечить нахождение ставок в середине диапазона. В случае с системой нижней границы процентного коридора ставка процента по резервам устанавливается вблизи или на уровне целевой ставки. Первая система является более традиционной, но она не работает при очень большом балансе и избыточной ликвидности в системе. Американский регулятор придерживается второго подхода с начала периода повышения стоимости кредитования в декабре 2015 года. Реакция рынка Если монетарные власти найдут консенсус в вопросе баланса, то это будет лишь видимостью, чтобы не испугать рынки повторением ошибки 2013 года, когда Бен Бернанке взвинтил доходность, неожиданно сообщив о грядущем сворачивании покупок облигаций. На прошлой неделе Дадли отметил, что не ожидает панической реакции долгового рынка на начало замедления реинвестирования, поскольку большинство прогнозов уже предполагают запуск этого процесса в следующем году. Но аналитики Уолл-стрит не согласны с чиновником банка. Некоторые эксперты указывают на риски резкого роста доходности, особенно по той причине, что перемены могут наступить в период, когда ЕЦБ будет замедлять покупки активов. «Участники рынка пока не придают особого значения потенциальным эффектам сокращения активов на балансе ФРС и не закладывают их в цену, - отмечает Субадра Райаппа из Societe Generale SA в Нью-Йорке, добавляя, что также будет меняться политика Центробанков на мировом уровне. – Так что я не считаю, что запуск сокращения баланса ФРС не поднимет на рынках волну волатильности». Как показала модель ФРБ Нью-Йорка, премия за срочность для 10-летних гос. облигаций в прошлом месяце достигла минимального уровня с 8 ноября, когда в стране состоялись президентские выборы. Эта премия и сама доходность впоследствии могла бы вырасти, если бы сейчас трейдеры закладывали в цену нормализацию баланса Федрезерва, предупреждает эксперт. По материалам агентства Bloomberg Тэги: bloomberg, forex, аналитика, русском, статьи, форекс Действия администрации США и перспективы доллара будут в фокусе рынков в апреле2017-04-05 12:04:10Первый месяц весны оказался насыщен важными событиями.Основной темой за этот период была ...

Первый месяц весны оказался насыщен важными событиями.Основной темой за этот период была неопределенность относительно дальнейших шагов новой администрации США. Кроме того, инвесторы продолжали следить за денежно-кредитной политикой мировых Центробанков. Помимо этого, в фокусе оставалась политическая ситуация во Франции, где вскоре состоится первый тур президентских выборов, и в Великобритании, которая уже начала официальный процесс Брекзита.

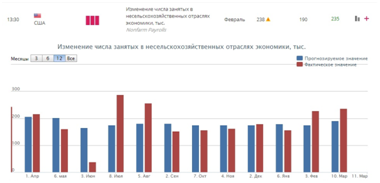

Рис.1 Индекс доллара США (источник: finviz.com) В начале месяца внимание инвесторов привлекли заявления президента США Дональда Трамп. В своем первом выступлении перед Конгрессом Трамп затронул широкий спектр вопросов, включая миграционную политику и строительство стены на границе с Мексикой. Президент сообщил, что США будут и дальше поддерживать НАТО. Трамп также заявил, что намерен снизить налог на прибыль корпораций и уменьшить налоги для среднего класса. В целом, речь Трампа несколько разочаровала инвесторов, поскольку она не содержала подробностей плана налоговой реформы. Тем не менее, негатив рынка был быстро компенсирован усилением ожиданий касательно ужесточения денежно-кредитной политики ФРС на фоне публикации позитивных данных по США и заявлений чиновников ФРС. Президент ФРБ Нью-Йорка Дадли отметил рост аргументов в пользу повышения ставок в марте ввиду сильных экономических данных по США, а президент ФРБ Сан-Франциско Уильямс сказал, что вопрос о повышении процентных ставок заслуживает серьезного рассмотрения.Представитель ФРС Брейнард также сказала, что с учетом продолжающегося прогресса в американской экономике, видимо, было бы целесообразно продолжать постепенно повышать процентные ставки. Между тем, представитель ФРС Пауэлл сообщил, что считает уместным мартовское повышение ставок.После таких заявлений фокус рынка сместился на выступление главы ФРС Йеллен, которое практически не оставило никаких сомнений в том, что Центробанк повысит ставки в марте. Йеллен отметила, что повышение ставок в марте было бы целесообразным, а денежно-кредитная политика ФРС в этом году, видимо, будет ужесточаться быстрее, чем ожидалось.Она также сигнализировала, что это будет не последний рост стоимости заимствований в текущем году.Дополнительную уверенность инвесторам в том, что ФРС повысит процентные ставки в марте, придали данные по рынку труда США. Министерство труда сообщило, что в феврале число рабочих мест в несельскохозяйственном секторе выросло на 235 000 мест. Аналитики ожидали повышение на 190 000. За последние три месяца рост занятости в среднем составил 209 000. Уровень безработицы упал на 0,1%, до 4,7%, что совпало с прогнозами. При этом среднечасовая зарплата выросла в феврале на 0,2%, что оказалось ниже ожиданий (+0,3%).

Рис. 2 Темпы роста числа занятых в несельскохозяйственном секторе США (источник:BureauofLaborStatistics, TeleTrade) Все эти события привели тому, что перед оглашением итогов мартовского заседания вероятность повышения ставки ФРС составляла 90,8% против 35,4% в начале месяца. В итоге, ФРС приняла решение повысить ставку до 0,75-1% с 0,5-0,75%. Однако, ФРС оставила без изменений свой ранний прогноз, предполагающий три повышения ставки в этом году. Это решение разочаровало некоторых инвесторов, которые ждали намеки о возможности четвертого повышения ставки в 2017 году.Большинство членов FOMC заявили, что ожидают еще два повышения ставки в 2017 году, до среднего уровня в 1,375%. Согласно средним прогнозам, к концу 2018 года ставка будет в диапазоне 2,0%-2,25%. Что касается 2019 года, ожидания немного повысились, и теперь прогнозы указывают, что ставка составит 3% к концу 2019 года. Между тем, глава ФРС Йеллен заявила, что руководство ФРС повысило ставку на фоне продолжающегося роста экономики. Она добавила, что на заседании практически не обсуждались меры в налоговой и бюджетной политике, обещанные Трампом. Это, в частности, привело к тому, что экономические прогнозы ЦБ почти не изменились. После заседания ФРС фокус рынка снова вернулся к администрации США. Инвесторы начали все больше сомневаться в том, что Трампу удастся быстро и в полном объеме согласовать в Конгрессе все обещанные реформы. Между тем, пессимизм участников рынка усилили новости о том, что в палате представителей Конгресса США в последний момент отозвали законопроект о реформе здравоохранения, предложенный Трампом. Законопроект сняли после того, как стало известно, что он не наберет необходимого минимума голосов. Республиканцы пытались провести данную реформу на протяжении семи лет, и ее отзыв сильно пошатнет позиции американского президента и поставит под угрозу его авторитет.Впрочем, Дональд Трамп пообещал, что предложит еще лучший закон, и при этом подчеркнул, что теперь на очереди налоговая реформа. Возвращаясь к заседаниям мировых центральных банков, в марте также состоялись встречи ЦБ Канады, РБА, ЕЦБ, Банка Англии, ШНБ, ЦБ Японии, и РБНЗ. Впрочем, наиболее значимыми оказались итоги заседаний ЕЦБ и Банка Англии. Напомним, ЕЦБ принял решение оставить процентные ставки на рекордно низких уровнях, несмотря на то, что инфляция в еврозоне впервые за четыре года превысила целевой уровень.Ставка рефинансирования осталась на уровне 0,0%, а ставка по депозитам была сохранена на отметке -0,40%. В ЕЦБ заявили, что ожидают сохранения ставок на текущих или более низких уровнях в течение длительного периода, то есть значительно дольше сроков окончания программы количественного смягчения. Между тем, глава ЕЦБ Драги сказал, что дальнейшие меры стимулирования, поддерживающие экономику и усиление инфляции, стали менее вероятны. Он добавил, что восстановление экономики еврозоны ускоряется, но также подчеркнул, что признаков усиления инфляционного давления пока немного. Что касается Банка Англии, результаты его заседания несколько удивили аналитиков. ЦБ оставил ключевую процентную ставку на уровне 0,25%, но просигнализировал о возможности скорого ее повышения. При этом один из руководителей голосовал за повышение стоимости кредитования, тогда как все остальные отметили, что в скором времени тоже могут поддержать такое решение. В Банке Англии пояснили, что не стали менять ставки из-за неопределенности вокруг перспектив страны в преддверии переговоров по выходу из состава Европейского Союза. Если говорить о динамике фунта, текущий месяц пара GBP/USD завершает с небольшим повышением, около 0,8%.

Рис. 3 Валютная пара GBP/USD (источник: TeleTrade) Важной темой марта также была сохраняющаяся политическая неопределенность в Европе, связанная с надвигающимися президентскими выборами во Франции. Напомним, председатель "Национального фронта" Марин Ле Пен неоднократно заявляла, что будет добиваться выхода Франции из ЕС и отмены евро в случае своей победы на выборах. Однако, результаты первых президентских дебатов во Франции уменьшили опасения, связанные с обещаниями Ле Пен. В дискуссии приняли участие только 5 самых популярных кандидатов из 11, которые берут участие в предвыборной гонке.Согласно опросу, проведенному компанией Elabe после дебатов,наиболее убедительным в них оказался лидер партии "Вперед" Эммануэль Макрон. Его поддержало 29% респондентов. Он существенно опередил других участников, в том числе Марин Ле Пен, которую поддержали 19% опрошенных. До 1-го тура выборов, который запланирован на 23 апреля, пройдет еще две серии дебатов, на которых слово предоставят всем 11 кандидатам. В целом, дебаты успокоили рынки, и немного поддержали евро - с начала марта пара EUR/USD выросла на 1%.

Рис. 4 Валютная пара EUR/USD (источник: TeleTrade) Что касается ситуации на сырьевом рынке, в марте золото подешевело примерно на 0,7% после того, как в феврале было зафиксировано повышение цен на 3,64%. Стоит подчеркнуть, что за первую половину месяца котировки золота обвалились почти на $50, достигнув минимума с 31 января, причиной чему было укрепление доллара и ожидания более агрессивного ужесточения денежно-кредитной политики ФРС в этом году. Однако, после того, как ФРС подтвердила свой прогноз, предполагающий только два повышения ставки в 2017 году, началось активное повышение цен на золото, которое также поддерживалось общим ослаблением американской валюты. В итоге, золото восстановило почти все позиции, утраченные в первой половине марта.

Рис. 5 График золота (источник:TeleTrade) Если говорить о рынке нефти, с начала марта цены на нефть марки WTI обвалились почти на 7%, в то время как стоимость нефти марки Brent упала примерно на 4,6%. Снижение цен было связано с наращиванием объемов добычи и увеличением запасов нефти в США, что в свою очередь нивелировало усилия членов ОПЕК, направленные на сокращение мирового переизбытка нефти. Согласно данным Минэнерго США, добыча нефти в США с начала декабря выросла примерно на 5%. Между тем, последний отчет от BakerHughes показал, что количество активных буровых установок по добыче нефти в США выросло до 652 единиц, достигнув максимума с середины сентября 2015 года. Что касается запасов нефти в США, сейчас они находятся вблизи рекордного максимума. Текущая ситуация свидетельствует о том, что соглашение ОПЕК по ограничению добычи пока не оказывает желаемого эффекта на снижение глобального переизбытка. Трейдеры отмечают, что ОПЕК нужно продлить действие соглашения или же усилить сокращение добычи, чтобы предотвратить риски дальнейшего снижения цен. Между тем, в минувшие выходные министерский комитет по мониторингу выполнения соглашения о сокращении добычи нефти странами, входящими и не входящими в ОПЕК, предложил продлить договоренности на полгода, но при этом заявил, что в апреле ожидает от секретариата ОПЕК рекомендаций по этому вопросу.

Рис. 6 График нефти (источник:TeleTrade) В апреле инвесторы продолжат анализировать сигналы от центральных банков относительно дальнейших перспектив денежно-кредитной политики. Кроме того, участники рынка будут ждать прояснения планов президента США Трампа по налогам и экономическому стимулированию. Инвесторы также будут наблюдать за развитием ситуации во Франции, где 23 апреля состоится первый тур президентских выборов. В целом, в апреле ожидается много важных событий, которые могут вызвать усиление волатильности на мировых финансовых рынках. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Технический анализ Forex EURUSD 05.04.20172017-04-05 09:49:07EURUSD: покупатели настроены на пробой трендовой линииИтоги минувшего торгового ...

Итоги минувшего торгового дня: Ожидания на сегодня: Макрон по-прежнему побеждает Ле Пен во втором туре. Участники рынка не верят в то, что Ле Пен победит на президентских выборах во Франции. Пока они так думают, у евро до 23 апреля есть шансы подняться выше 1,0900. В среду в центре внимания трейдеров находятся отчёт ADP и протокол FOMC. В Азии курс евро повышался до 1,0681. Учитывая, что на дневном периоде сформировался «молот», а в Европе отсутствуют важные новости, от курса евро по-прежнему жду рост выше 1,0700 в рамках восходящей коррекции. Новости текущего дня (время GMT+3):

Внутридневной прогноз: минимум – n/a, максимум – n/a, закрытие – n/a. Во вторник курс евро закрылся ростом. Цена не дотянула до расчетного уровня 1,0700. Активность евробыков была сдержано ростом доходности американских облигаций. В Азии покупатели смогли переписать максимумы последних двух дней – 1,0681 и 1,0677. Хороший знак для продолжения восходящего движения в раках коррекции. Стоит заметить, был пройден 22-й градус, от которого начиналось новое импульсное движение по тренду. На сегодня цель по прогнозу 1,0712, до конца недели – 1,0764. На европейской сессии трендовая линия будет проходить в зоне 1,0680-1,0686. Покупателям нужно как можно быстрее её пройти. Снижение цены ниже 1,0659 (22 гр.) поставит под сомнение пробой трендовой линии. Дневной стохастик развернулся вверх. Как только цена превысит уровень 1,0702, укрепление евро усилится. После теста 67 градуса уже можно будет целиться в 1,0764. Мой прогноз заканчивается на времени когда ФРС США опубликует протокол FOMC. Неизвестно, как на него отреагирует рынок в преддверии встречи Трампа с Си Цзиньпином. Позитивные факторы для евро (+): Фундаментальные: (+) Глава ЕЦБ Марио Драги дал понять, что ЦБ, возможно, не потребуется применять дальнейшие меры стимулирования для оживления европейской экономики. С апреля по декабрь 2017 г. ЕЦБ снижает ежемесячные покупки активов с 80 млрд до 60 млрд евро; (+) Руководители ЕЦБ обсуждали вопрос, могут ли быть повышены процентные ставки перед завершением программы количественного смягчения; (+) Представитель ЕЦБ Э.Новотны заявил, что можно повысить процентную ставку по депозитам до того, как начнется повышение ставки рефинансирования; (+) 24 марта Д.Трамп снял закон по реформе здравоохранения Obamacare с повестки заседания в Конгрессе США; Технические (краткосрочные): (+) По данным на 28.03.17, на Чикагской бирже крупные спекулянты увеличили длинные позиции и сократили короткие. Long-позиции выросли на 1,807 тыс., до 160,453 тыс. контрактов, тогда как Short-позиции уменьшились на 9,283 тыс., до 167,608 тыс. контрактов. Чистая короткая позиция уменьшилась с 18,245 тыс. до 7,155 тыс. контрактов. (+) В Азии доходность 10-летних американских облигаций упала на 0,09%, до 2,348%; (+) EURGBP (W): CCi (20), АО, АС – направлены вверх; (+) EURGBP (D): CCi (20). стохастик (5,3,3) – направлен вверх; (+) EURUSD (M): стохастик (5,3,3), АО, АС, CCI (20) – направлены вверх; (+) EURUSD (W): стохастик (5,3,3), АО, АС и CCI (20) – направлены вверх; (+) EURUSD (D): стохастик (5,3,3) – направлен вверх; Негативные факторы для евро (-): Фундаментальные: (-) Президент ФРБ в Бостоне Эрик Розенгрен – повышения возможны на каждом втором заседании. Видит еще три повышения ставки в текущем году; (-) Президент ФРБ в Нью-Йорке Д.Уильямс – возможны 2-3 повышения ставки в текущем году. Не исключает и большее число повышений. ФРС может начать уменьшать свой портфель облигаций уже в этом году, т.е. раньше, чем ожидают многие экономисты; (-) Президент ФРБ в Далласе Каплан – три повышения ставки в текущем году - хороший базовый сценарий; (-) Представитель ФРС США Местер – нужно уменьшать портфель облигаций уже в этом году; (-) Президент ФРБ в Сент-Луисе Буллард – ФРС должен немедленно уменьшить объемы некоторых видов облигаций на балансе; (-) Во вторник, 4 апреля, по данным CME Group's FedWatch, вероятность повышения ставки в мае снизилась с 6,4% до 5,3%, в июне – с 62,5% до 62,1%, в июле – с 68,2% до 66,8%; (-) Политические риски в Европе (выборы во Франции); Технические факторы (краткосрочные): (-) Мелкие спекулянты уменьшили длинные позиции на 1,095 тыс., до 64,185 тыс. контрактов, короткие позиции увеличились на 10, до 63,103 тыс. контрактов. Чистая длинная позиция сократилась с 2,187 до 1,082 тыс. контрактов; (-) По данным myfxbook cоотношение Short/Long на 7:07 мск составляет: 23%/76%, лотов: 10864/35936 (днем ранее – 9144/35234), позиций: 40718/58683 (днем ранее – 34123/55724); (-) Доходность 10-летних немецких облигаций: 0,265% (за 04.04.17: -4,67%); (-) Доходность 10-летних американских облигаций: 2,359% (за 03.04.17: +1,33%); (-) EURGBP (М): АС, АО, CCI (20), стохастик (5,3,3) – направлены вниз; (-) EURGBP (W): стохастик (5,3,3), CCi (20) – направлены вниз; (-) EURGBP (D): АС, АО – направлены вниз; (-) EURUSD (W): стохастик (5,3,3) – направлен вниз; (-) EURUSD (D): АО, АС, CCI (20) – направлены вниз; Заложено в цене: (-) Экс-премьер Франции Ален Жюппе заявил об отказе участвовать в выборах; (-) Представитель ФРС США Эванс ожидает 2-3 повышения уровня основных процентных ставок в 2017 году. Следующее повышение ставок ФРС будет принимать решение в июне; (-) Президент ФРБ Филадельфии Харкер заявил, что ЦБ продолжит постепенно повышать ставки на протяжении 2017 года; (+) Франсуа Байру — лидер партии «Демократическое движение», отказался участвовать в президентской гонке в пользу независимого кандидата Эммануэля Макрона; (+) С Марин Ле Пен сняли депутатскую неприкосновенность (решение принято из политических соображений); (+) Президент США Д.Трамп не доволен сильным долларом; (+) Порог допустимого госдолга США в $20,1 трлн. может быть достигнут уже в марте 2017 года. Это станет головной болью нового президента Д.Трампа; (+) Правительство Греции и международные кредиторы достигли прогресса на переговорах по второй оценке программы реформ; (+) Представитель ЕЦБ Э.Новотны заявил, что можно повысить процентную ставку по депозитам до того, как начнется повышение ставки рефинансирования; (+) Представитель ЕЦБ Лаутеншлэгер – необходимо готовиться к изменению политики ЕЦБ. Во вторник, 4 апреля, по итогам торговой сессии на Московской бирже курс американского доллара ...

Во вторник, 4 апреля, по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» снизился на 2,50 коп. (-0,04%), до 56,09 руб., курс евро – на 1,00 коп. (-0,02%), до 59,84 руб. Торговый объём в паре доллар/рубль составил $3,0 млрд (-9,09%), евро/рубль – 252,3 млн евро (-36,06%). Торги на внутреннем валютном рынке открылись накануне резким ростом по доллару и евро. Спекулянты провели атаку на рубль на фоне снижения цен на нефть на Brent до $52,71. В течение первого часа торгов российская валюта подешевела к доллару на 1,05%, до 56,71 руб., к евро – на 0,9%, до 60,39 руб. Цена на нефть возобновила восходящее движение с открытия торгов в Европе. В ходе американской сессии стоимость нефти марки Brent превысила уровень $54 за баррель, позволив рублю вернуть все дневные потери. По итогам торговой сессии вторника курс российской валюты закрылся в небольшом плюсе. В среду, 5 апреля, Brent стоит $54,39 (+0,41%). По последним данным Американского института нефти, запасы сырой нефти в США за неделю упали на 1,8 млн, до 533,7 млн баррелей (прогноз был -0,435 млн баррелей). Запасы бензина сократились на 2,6 млн баррелей (прогноз – -1,4 млн), запасы дистиллятов – на 2,0 млн баррелей (прогноз – -1,0 млн). Вечером аналогичные данные опубликует Минэнерго США. Нефтяные котировки держат курс к уровню $56,20, чем поддержат российскую валюту. Стоимость бочки Brent превысила уровень 3000 руб. Кроме нефтяного рынка, в среду у рубля будет поддержка от Минфина РФ. Ведомство проведет два аукциона по размещению ОФЗ на общую сумму 42,9 млрд. рублей. Учитывая основные факторы, влияющие на динамику курса рубля, по прогнозу ожидается снижение курса американского доллара до 55,75 руб., курса евро – до 59,55 руб.

Владислав Антонов Валютные рынки замерли в диапазонах, хотя доллар все же едва заметно сдает позиции почти по всему спектру рынка. Региональные фондовые рынки подрастают, несмотря на очередную геополитическую напасть: Северная Корея снова запустила ракету в сторону Японии. На самом деле ступор и диапазоны – характерное явление для азиатской сессии. В утренние часы редко что-то происходит, а сегодня вообще «день тишины» перед публикацией протокола заседания FOMC и завтрашней встречей Дональда Трампа и Си Цзиньпина. Евро стабилизировался после падения на прошлой неделе и даже пытается развить некое подобие восходящей динамики. По крайней мере, у него есть реальный шанс закончить ростом – хоть и чисто символическим - третий день подряд. Вчера во Франции Эммануэль Макрон, кандидат-центрист на пост президента, обвинил Марин Ле Пен в попытке разжечь «экономическую войну». Судя по результатам опросов, проведенных по итогам второго раунда предвыборных дебатов между кандидатами, большинство французов разделяют его точку зрения в этом отношении. Макрон явно укрепил свои позиции, что помогло на время ослабить медвежье давление на единую валюту. Марио Драги, как и предполагалось, вчера воздержался от комментариев по кредитно-денежной политике, оставив евро один на один с геополитикой. Евро/иена – весьма примечательный кросс. Единая валюта здесь падает уже седьмой день подряд, при этом вчера на короткое время она преодолела технически важный уровень 118.00 и достигла минимального уровня за последние четыре с половиной месяца. Сегодня с утра кросс снова подошел к этой отметке, уверенный прорыв которой грозит падением в середину диапазона 115.00-116.00. Падение евро в паре с иеной усиливается восходящей динамикой японской валюты на фоне анти-рисковых настроений. Доллар/иена подошел к поддержке в области 110.60-50. За последние восемь торговых дней она сдерживала нисходящую динамику в паре (по итогам дневного закрытия) уже трижды, что, с одной стороны, делает ее сильнее, но с другой – усиливает притягательность и повышает риски масштабного движения на прорыве. Упомянутые ранее геополитические риски усиливают спрос на иену, как на валюту-убежище, однако высока вероятность того, что инвесторы предпочтут подождать публикацию протокола FOMC, а еще лучше и встречу Трампа с Си, в привычном диапазоне. Кроме того, сегодня в Японии день «платежный день», соответственно может наблюдаться повышение спроса на доллар со стороны импортеров. Как правило, это не слишком значительный фактор для динамики валютного курса, но в данном случае может стать еще одним поводом для осторожности. Фунт/доллар консолидируется после двухдневного падения, очевидно, неготовый к переходу в новый диапазон. Тема Брекзита по-прежнему актуальна для британской валюты, но сейчас она отошла на второй план, уступив место другим геополитическим факторам. Скорее всего, зона поддержки 1.2400/20 будет сдерживать нисходящую динамику фунт/доллара по меньшей мере до тех пор, пока у инвесторов не появится значимых подов для покупки доллара. Напомним, что ближайшее заседание Комитета по монетарной политике (МРС) Банка Англии состоится только 11 мая, а до этого времени нам придется довольствоваться комментариями членов МРС и макроэкономической статистикой. Обзор макроэкономических событий Сегодня в календаре два ключевых события: отчет ADP по занятости в частном секторе и протокол мартовского заседания FOMC, при этом первый произведет впечатление на рынки, только если реальные значения будут сильно отличаться от прогнозных, и желательно в худшую сторону, поскольку сам по себе рост занятости уже никого не удивляет. Кроме того, в контексте ожиданий по ставке ФРС и, в целом, перспектив кредитно-денежной политики, инвесторов куда больше интересуют данные по темпам роста заработных плат. А о них мы узнаем лишь в пятницу. Протокол заседания FOMC будет поинтереснее. Инвесторы жаждут новых намеков на то, когда же Федрезерв теперь снова повысит ставку. В первую очередь их будет интересовать то, как политики оценивают экономическую ситуацию и состояние финансовых рынков – притом не только в США, но и на мировом уровне, поскольку прошлых лет показывает, что регулятор не спешит с повышениями в условиях финансовой нестабильности и не хочет снова сеять панику подобную той, что накрыла рынки в ожидании начала выхода из QE. Кроме того, есть и еще один немаловажный вопрос: не собирается ли он начать сокращение баланса, раздутого в процессе программ количественного смягчения? В общем, будет что почитать. Однако протокол выйдет лишь поздно вечером, а до этого времени, очевидно, придется маяться в диапазонах без интересных катализаторов. Татьяна Чепкова

Главная / Главные темы / Тэг «fourqui»

|

Категория «Телевидение»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog cake cardboard charm coat cosmetic currency disclaimer energy finance furniture hollywood house imperial important love lucky made money mood myfxbook new poetry potatoes publish rules salad sculpture seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2025 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |