|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

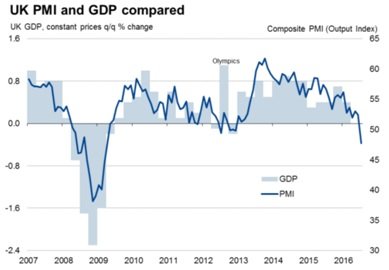

Последний месяц лета обещает быть весьма спокойным, но возможны сюрпризы2016-08-05 09:00:09... /USD (источник: TeleTrade) TeleTrade) ... WTI (источник: TeleTrade) + развернуть текст сохранённая копияВ июле ключевой темой на финансовых рынках по-прежнему оставался Брекзит и его последствия. Напомним, в конце июня в Великобритании состоялся исторический референдум, который неожиданно завершился победой сторонников выхода страны из состава Европейского Союза. Особое внимание в июле было приковано к экономической и политической ситуации в Британии. В начале месяца глава ЦБ Англии Карни заявил, что в связи с итогами референдума в ближайшее время возможно смягчение денежно-кредитной политики. Вместе с тем, он уточнил, что одних только действий ЦБ будет недостаточно для полного нивелирования последствий Брекзита. Согласно последним данным от MarkitEconomics, активность в частном секторе Великобритании сократилась в июле самыми сильными темпами с начала 2009 года. Композитный индекс PMI упал до 47,7 пункта против 52,4 пункта в июне. Тем временем, индекс PMI в секторе услуг снизился до 47,4 пункта с 52,3 пункта, достигнув 88-месячного минимума. Производственный индекс PMI достиг 49,1 по сравнению с 52,1 в июне. Последнее значение оказалось минимальным за 41 месяц.

Рис. 1 Композитный индекс PMI Британии (источник: markiteconomics.com) Кроме того, на фоне Брекзита МВФ ухудшил свой прогноз по экономическому росту британской экономики на 2016 год (до 1,7% с 1,9%) и 2017 год (до 1,3% с 2,2%). МВФ также пересмотрел в сторону снижения оценки по глобальному экономическому расширению. Теперь ожидается, что мировой ВВП увеличился на 3,1% в 2016 году и на 3,4% по итогам следующего года. Что касается ситуации на политическом фронте, последние перестановки в правительстве частично снизили неопределенность. Новым лидером Консервативной партии Великобритании и премьер-министром страны стала глава МВД Тереза Мэй, которая выступала за сохранение страны в составе ЕС, однако активно свою позицию в преддверии референдума не продвигала. Если говорить о реакции фунта на последние события, в начале месяце он обновил 31-летний минимум, и ненадолго опустился ниже уровня $1.2800, но вскоре начал постепенно дорожать. В итоге, в июле фунт снизился лишь на 1,2% после обвала на 8,06% по итогам предыдущего месяца.

Рис. 2 Валютная пара GBP/USD (источник: TeleTrade) В фокусе также была денежно-кредитная политика мировых Центробанков. Наиболее важными оказались заседания Банка Англии, ЕЦБ, ФРС, и Банка Японии. Несмотря на крайне высокую вероятность снижения процентной ставки, политики ЦБ Англии предпочли оставить ее на уровне 0,5%. Однако, в протоколе заседания отмечалось, что большинство членов ЦБ ожидают смягчения политики в августе, когда будет более ясная картина того, в какую сторону смещен баланс рисков. Но, в отличии от ЦБ Англии, многие участники рынка предвидели такой исход. Глава ЕЦБ Драги заявил, что итоги британского референдума не только дали повод для опасений, но и увеличили неопределенность перспектив. Между тем, он просигнализировал, что уже в сентябре возможное дальнейшее смягчение политики, когда выйдут новые прогнозы по росту и инфляции. На фоне растущей вероятности запуска дополнительных мер стимулирования ЕЦБ европейская валюта постепенно дешевела против доллара США, и по итогам июля зафиксировала снижение на 0,3%.

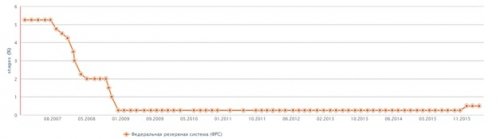

3 Валютная пара EUR/USD (источник: TeleTrade) Что касается заседания ФРС, решение о сохранении ставок на прежнем уровне было весьма ожидаемым, несмотря на сильные экономические данные, публикуемые в последнее время. Однако, инвесторы были разочарованы отсутствием явных сигналов относительно времени следующего повышения ставки, хотя вероятность такого шага и выросла. В ФРС отметили уменьшение краткосрочных рисков для экономических прогнозов, а также указали на улучшение ситуации с занятостью и расходами домохозяйств. Последний опрос Reuters выявил, что чуть более половины из 100 экономистов прогнозируют повышение ставки ФРС в 4-м квартале до 0.50-0.75 процентов. Изменение ставки, вероятно, произойдет в декабре, так как ноябрьская встреча ЦБ запланирована всего за несколько дней раньше президентских выборов. Самым ожидаемым событием месяца была встреча Банка Японии.После того, как в начале июля данные указали на очередное снижение потребительской инфляции, вероятность запуска дополнительных мер стимулирования ЦБ Японии заметно увеличилась. Кроме того, вскоре появились сообщения о том, что правительство страны разрабатывает свой план стимулирования, предусматривающий дальнейшую кооперацию действий с центробанком. Напомним, базовый индекс потребительских цен, который не учитывает цены на продукты питания, в мае упал на 0,4% годовых. Аналитики отмечают, что ближайшие месяцы цены, вероятно, продолжат падать в связи с недавним резким подорожанием иены. В поддержку такого сценария говорит недавний резкий пересмотр прогнозов по ВВП и инфляции правительством.Объясняя такое решение, правительство указало на усиление неопределенности в отношении глобальной экономики, слабое внутреннее потребление и вялые капиталовложения. Позднее, пытаясь поддержать экономику и стимулировать внутренний спрос, премьер-министр Абэ объявил о масштабной программе стимулов в размере 28 трлн. иен, что составляет почти 6 процентов от ВВП Японии. Многие аналитики полагали, что объем программы составит около 20 трлн. иен. Принимая во внимание сложившуюся ситуацию ЦБ Японии принял решение смягчить политику, но лишь умеренно, что в итоге разочаровало участников рынка. Итак, ЦБ увеличил годовой объем покупок ETF на 2,7 трлн иен, или на 26 млрд долларов США, и оставил объем покупки государственных облигаций Японии на уровне 80 трлн иен. Другие ключевые инструменты политики, включая основную процентную ставку, не изменились. Между тем, в Банке Японии указали, что последние меры стимулирования будут работать в тандеме с бюджетным стимулированием правительства. Итоги заседания привели к резкому укреплению иены против доллара, в результате чего месячные потери сократились до 0,1%.

Рис. 4 Валютная пара USD/JPY (источник: TeleTrade) Важной темой на рынке также был сезон корпоративной отчетности. До начала сезона аналитики прогнозировали, что за второй квартал прибыль американских компаний, входящих в расчет индекса S&P500, упадет в среднем на 4,5% годовых после снижения примерно на 5% в первом квартале. Однако, после того, как некоторые крупные компании опубликовали весьма хорошие результаты, оптимизм в отношении дальнейших перспектив повысился. Теперь ожидается снижение прибыли во втором квартале лишь на 3,0%. Ввиду пересмотров прогнозов и усиления тяги к риску недавно американские фондовые индексы обновили свои исторические максимумы. С начала месяца индекс DJIA вырос на 2,9%, S&P 500 - на 3,5%, а Nasdaq 100 - на 6,8%.

Рис. 5 Индекс DJIA, S&P 500, и Nasdaq 100 (источник: finviz.com) В августе инвесторы продолжат фокусировать на денежно-кредитной политике центральных банком мира.Наиболее интересными окажутся заседания ЦБ Англии, РБА, и РБНЗ. Аналитики полагают, что Банк Англии понизит ставку на 25 базисных пунктов, до 0,25%. Кроме того, вероятно новое количественное смягчение и/или дальнейшее смягчение условий кредитования. Что касается РБА, низкая инфляция в стране, вероятно, заставит чиновников понизить официальную процентную ставку еще на 0,25%, до 1,50%. Вместе с тем, аналитики прогнозируют, что ЦБ Новой Зеландии также сократит свою ставку на 0,25%, до 2,00%, учитывая недавно опубликованные экономические оценки и заявления ЦБ о присутствующей вероятности смягчения политики. Кроме того, укрепление доллара США на фоне ожиданий повышения ставки ФРС, скорее всего, продолжит оказывать давление на нефтяные фьючерсы, которые в июле подешевели на 14,8%.

Рис. 6 График нефти марки WTI (источник: TeleTrade) В целом, август обещает быть достаточно спокойным месяцем, но более низкие объемы на рынках в связи с традиционным сезоном отпусков могут спровоцировать резкие колебания. Аналитики TeleTrade Тэги: forex, teletrade, анализ, аналитика, фундаментальный Фокус рынка в июле: какими будут последствия британского референдума?2016-07-04 11:18:31... золота (источник:TeleTrade) ... BureauofLaborStatistics; график: TeleTrade) < ... + развернуть текст сохранённая копия Существенным потрясением для глобальных финансовых рынков под конец июня были итоги референдума по вопросу членства Британии в Европейском Союзе. Сразу после завершения голосования неофициальные данные социологической компании YouGov показали, что британцы предпочитают остаться в ЕС: 52% респондентов выступили за членство в блоке, а 48% - за выход.

Итак, после подсчета 100% голосов, за отделение от ЕС высказались 51,9% британцев, в то время как 48,1% жителей выступили за то, чтобы Британия осталась в блоке.Шотландия и Лондон подавляющим большинством проголосовали за членство в ЕС, но Уэльс и остальные регионы страны за пределами Лондона отдали голоса в пользу Брекзита. В связи с неожиданными итогами референдума премьер-министр Британии Дэвид Кэмерон, который активно выступал за сохранение членства Британии в составе ЕС, объявил об уходе в отставку, пояснив свое решение тем, что стране нужны новые лидеры. Кэмерон уточнил, что будет оставаться на своем посту в течение не менее трех месяцев, до ежегодной конференции своей партии в октябре. Также он указал, что процесс выхода страны из ЕС будет запускать уже новый премьер-министр. Стоит отметить, что Британия будет оставаться в составе ЕС до тех пор, пока не будут оформлены и подписаны все документы. Процесс отделения от ЕС описан в 50-й статье Лиссабонского договора, согласно которой на переговоры дается два года. До этого, британцам нужно еще будет официально уведомить власти ЕС о своем желании уйти. Аналитики уже предупреждают, что этого времени может оказаться недостаточно, чтобы выработать более сложные торговые соглашения, поэтому переговоры могут продолжаться еще долго после того, как Великобритания официально покинет состава Европейского Союза. Что касается последствий референдума, большинство экономистов сходятся во мнении, что пострадает не только экономика Британии и Европы, а возможно, и других стран. Некоторые из них считают, что краткосрочный ущерб может быть ограничен, если власти Британии и других стран будут должным образом управлять последствиями. Тем временем, рейтинговое агентство Moody`s указало, что главный риск - это долгосрочная неопределенность, которая негативно скажется на экономических показателях страны и кредитных рейтингах компаний. Также итоги референдума могут кардинально изменить политическую карту ЕС. Еще один фактор риска связан с возвращением торговых барьеров, от которого могут пострадать все представители бизнеса. Вместе с тем, японское ежедневное издание Nikkei предупредило, что от выхода Британии из ЕС также пострадают страны Центральной и Восточной Европы. Им была выгодна высокая миграцию в Соединенное Королевство, там учились и искали работу тысячи граждан региона. Итоги британского голосования также привели к тому, что глава правительства Шотландии Стерджен не исключила возможности проведения повторного референдума о независимости от Великобритании. По ее словам, Шотландия должна начать подготовку к новому референдуму по вопросу о независимости от Великобритании, чтобы регион мог оставаться в Европейском Союзе. Еще одним последствием британского референдума было повышение ожиданий того, что ФРС может снизить процентные ставки, чтобы помочь оградить экономику от любых глобальных шоков. Возвращаясь к реакции финансовых рынков на перспективу Брекзита, стоит отметить, что на фоне усиления спроса на активы-убежища стоимость золота взлетела более чем на $100, достигнув максимума с середины марта 2014 года. Кроме того, на фоне итогов голосования увеличились шансы на подорожание золота до $1400. По итогам июня цены на золото выросли на 9,2%.

Японская иена, которая также имеет статут безопасного актива, подорожала почти на 7% против доллара после оглашения итогов голосования, и впервые с конца 2013 года преодолела отметку 100. Однако, после заявлений министра финансов Японии Таро Асо о том, что Токио по мере необходимости будет реагировать на «нервные» и резкие колебания валютного курса, иена утратила большую часть позиций. C начала текущего месяца пара USD/JPY упала на 7,2%.

Обеспокоенность возможной политической дестабилизацией в ЕС после референдума также привела к резкому падению евро против американской валюты. В итоге, доллар приблизился до максимума 10 марта. Однако, по итогам месяца пара EUR/USD потеряла лишь 0,3%.

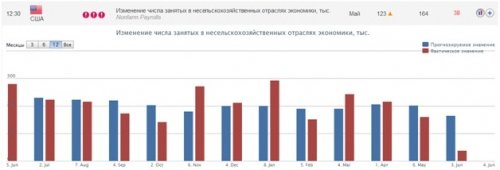

В центре внимания инвесторов также была денежно-кредитная политика мировых центральных банков. Наиболее важными оказались заседания ЕЦБ, ФРС, и Банка Японии. Напомним, Европейский ЦБ, как и ожидалось, сохранил основную ставку на рекордно низком уровне 0,00%. Депозитная ставка также осталась без изменений (-0,4%). Глава ЕЦБ Драги указал, руководство готово к дальнейшим действиям в случае, если не произойдет заметного ускорения инфляции.Впрочем, он подчеркнул, что необходимо проявить терпение и подождать, пока не подействуют ранее принятые меры. Также ЦБ повысил свой прогноз по инфляции на 2016 год - до 0,2% с 0,1%, но оставил неизменным прогноз на 2017 и 2018 года на уровне 1,3% и 1,8% соответственно. Заседание ФРС также не привело к изменению денежно-кредитной политики. Еще в конце мая фьючерсы на процентные ставки ФРС указывали, что вероятность повышения ставки в июне превышает 30%, однако крайне слабый отчет по рынку труда США снизил шансы почти до нуля. Напомним, по итогам мая занятость в несельскохозяйственном секторе выросло на 38 тыс., что является минимальным повышением с сентября 2010 года. Тем временем, уровень безработицы уменьшился с 5,0% до 4,7% (самое низкое значения с 2007 года).

Хотя решение ФРС о сохранении ставок на прежнем уровне было ожидаемым, в заявлении не содержалось никаких неожиданных сигналов, указывающих на склонность к ужесточению денежно-кредитной политики. ЦБ сообщил о понижении прогнозов по росту ВВП и указал на замедление темпов улучшения ситуации на рынке труда. Кроме того, среди политиков усилились сомнения по поводу необходимости повышать ставку два раза до конца года. Если в марте два и более повышения ставки в текущем году ожидали 7 членов FOMC, то в июне их количество сократилось до двух, а количество ожидающих одного повышения выросло до шести против одного в марте. Следующее заседание FOMC пройдет 26-27 июля, однако навряд ли ЦБ решится на очередное повышение ставок, учитывая волатильность, возникшую в связи с Брекзитом. И хотя июньский доклад по занятости, который выйдет уже на следующей неделе, может развеять сомнения относительно здоровья рынка труда, политические и экономические последствия выхода Британии из ЕС станут заметны лишь спустя месяцы и годы. Сейчас фьючерсы на процентные ставки ФРС указывают, что вероятность повышения процентной ставки в июле составляет около 1%. Что касается итогов встречи Банка Японии, объем программы покупок активов остался на уровне Y80 трлн. в год, а ставка по депозитам на уровне -0,1%. Руководители отметили, что решили не менять политику на случай, если британцы решат выйти из ЕС. В заявлении также было сказано, что годовой темп потребительской инфляции в течение некоторого времени будет немного негативным или около нуля. Вместе с тем, был подтвержден долгосрочный прогноз, согласно которому после некоторого замедления инфляция ускорится до 2%. Некоторые эксперты предупреждают, что на фоне итогов британского референдума увеличиваются шансы на дальнейшее смягчение денежно-кредитной политики Банка Японии в ходе июльского заседания. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Денежно-кредитная политика ФРС и референдум в Британии будут ключевыми темами в июне2016-06-01 10:11:26... BureauofLaborStatistics; график: TeleTrade) ... DepartmentofLabor; график: TeleTrade) ...

Последний месяц весны порадовал инвесторов своей волатильностью и важными событиями. Основными темами в мае были ситуация на рынке нефти и золота, пересмотр ожиданий по ужесточению денежно-кредитной политики ФРС, а также неопределенность, связанная с приближающимся референдумом по вопросу членства Великобритании в Европейском Союзе. Основными катализаторами повышения цен были перебои с поставками нефти из-за лесных пожаров в Канаде и беспорядков в Нигерии, а также сокращение коммерческих запасов и объемов добычи нефти в США. Однако,некоторые аналитики сомневаются в устойчивости ралли, и отмечают, что многие из перебоев с поставками являются временными. Кроме того, рост цен может побудить производителей США нарастить добычу нефти, что помешает восстановлению баланса. Если эти опасения верны, дальнейший рост цен на нефть может быть под угрозой.

Рис. 1 График нефти марки WTI(источник:TeleTrade) Что касается золота, с начала мая стоимость драгметалла упала почти на 6 процентов, достигнув самого низкого уровня с 22 февраля.Причиной такой динамики были растущие спекуляции, что ФРС повысит процентную ставку уже в июне.Золото начало активно дешеветь после того, как протокол апрельского заседания ФРС указал, что члены FOMC не исключают повышения процентной ставки на следующем заседании в июне,если экономика восстановится после замедления в первом квартале, рынок труда продолжит улучшаться, а инфляция буде расти. Последние заявления представителей ФРС также начали указывать на склонность к жесткой политике. Президент ФРБ Сент-Луис Джеймс Буллардсообщил, что видит больше факторов в пользу медленного повышения ставок, чем в пользу отсутствия дальнейшего ужесточения политики. Между тем, президент ФРБ Сан-Франциско Джон Уильямс отметил, что ожидает двух или трех повышений ставок в этом году, но точные сроки будут зависеть от экономических данных. Еще один представитель ФРС Джером Пауэлл заявил, что повышение ставок в США может произойти "довольно скоро". Однако, он предупредил, что все будет зависеть от состояния экономики, включая ситуацию на рынке труда.Свою приверженность повышению ставки также подтвердила глава ФРС Йеллен. Она отметила, что в случае дальнейшего улучшения ситуации в экономике и на рынке труда, целесообразно будет постепенно и осторожно повышать ставки.

Рис. 2 График золота (источник:TeleTrade) Внимание инвесторов также было приковано к итогам заседаний Центробанков, а именно РБА, Банка Англии, Банка Канады. Напомним, РБАпринял решение снизить ставку с 2,00% до 1,75%. Учитывая последние данные по инфляции, подобное изменение выглядело вполне оправданным, однако, рынки, видимо, недооценивали такую возможность. На фоне этого резко снизился курс австралийского доллара. По итогам мая валюта подешевела на 5,6% против доллара США.

Рис. 3 Валютная пара AUD/USD (источник:TeleTrade) В сопроводительном заявлении ЦБ последние инфляционные показатели были отмечены как неожиданно низкие. Также в РБА указали на неоднозначные сигналы по рынку труда. Кроме того, было отмечено замедление экономического роста в текущем году по сравнению с предыдущим. Что касается Банка Англии, он в очередной раз оставил процентную ставку на уровне 0,5%. Решение о сохранении ставки на прежнем значении было принято единогласно. Некоторые эксперты считали, что отдельные представители ЦБ могут проголосовать за снижение ставок, учитывая слабый рост экономики и замедленную инфляцию в последние несколько месяцев. Между тем, ЦБ понизил свои прогнозы по экономическому росту и предупредил, что выход из ЕС может ограничить рост экономики страны, спровоцировать повышение безработицы и инфляции. Последним было заседание Банка Канады. Как и прогнозировалось, ЦБ принял решение оставить свою процентную ставку на отметке 0,5%. В Банке Канады сообщили, что экономический рост в 1-м квартале примерно соответствовал более ранним прогнозам. Тем не менее, в ЦБ заявили, что рост ВВП во 2-м квартале окажется ниже ожиданий в связи с лесными пожарами в Альберте.

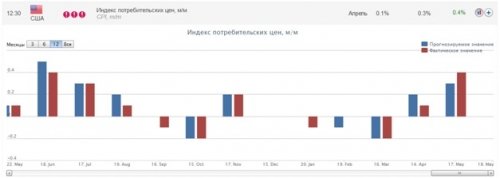

Рис. 4Индекс доллара (источник: finviz.com) Подорожанию доллара способствовала американская макростатистика. которая в свою очередь повысила вероятность дальнейшего ужесточения денежно-кредитной политики ФРС в июне. Как стало известно, объем розничных продаж заметно вырос в апреле, что является признаков ускорения потребительских расходов. Министерство торговли сообщило, что продажи выросли на 1,3%, наибольший прирост с марта 2015 года. Без учета автомобилей, продажи увеличились на 0,8%. По сравнению с апрелем прошлого года общие розничные продажи выросли на 3%. Другой отчет показал, что строительство нового жилья резко увеличилось по итогам апреля, превысив оценки, и усилив надежды на восстановление сектора. Объем закладок нового жилья вырос на 6,6%, достигнув 1.172 млн. единиц. Аналитики ожидали повышение до 1.130 млн. В фокусе также оказались апрельские данные по инфляции, показавшие, что потребительские цены в США выросли самыми быстрыми темпами более чем за три года, что было вызвано повышением цен на бензин. ИПЦ увеличился на 0,4% после роста на 0,1% в марте. Базовый ИПЦ, который поднялся на 0,2%, также ускорил темпы по сравнению с мартом (тогда показатель вырос на 0,1%). Эксперты ожидали, что общие цены увеличатся на 0,3%, а базовый индекс - на 0,2%.

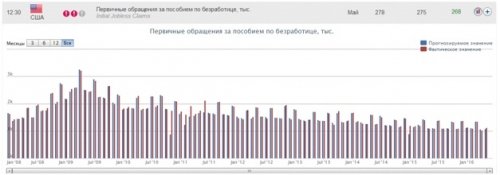

Рис. 5 Индекспотребительскихцен (источник данных:U.S. BureauofLaborStatistics; график: TeleTrade) Наблюдаемая в мае тенденция укрепления доллара может продолжитьсяв июне, но при условии, что данные по-прежнему будут указывать на улучшение экономической ситуации в США. Ближайшим событием, которое может существенно повлиять на ожидания дальнейшего повышения ставки ФРС, будут майские данные по рынку труда США, которые выйдут 3 июня.Напомним, в апреле число занятых в несельскохозяйственном секторе США увеличилось лишь на 160 тыс. Это был самый слабый прирост с сентября 2015 года. Экономисты ожидали повышение на 202 тыс. Уровень безработицы остался на отметке 5,0%, подтвердив прогнозы аналитиков. В целом, стоит ожидать стабилизации темпов роста занятости в мае после резко замедления в апреле. Одним из оснований для подобных ожиданий служат последние данные по обращениям за пособиями по безработице. Напомним, за неделю, завершившуюся 21 мая, число американцев, обращающихся за пособием по безработице, упало на 10 000, до 268 000. Экономисты прогнозировали снижение до 275 000.Отчетная неделя стала уже 64-й неделей подряд, когда число заявок оставалось ниже 300 000, что является самой длительной серией с 1973 года. Такая ситуация свидетельствует о продолжении умеренного роста занятости и силе рынка труда США.

Рис. 6 Первичные обращения за пособием по безработице (источник данных:U.S. DepartmentofLabor; график: TeleTrade) Если ожидания относительно майских данных по рынку труда оправдаются, вероятность повышения процентной ставки на июньском заседании ФРС может еще больше вырасти. Кроме того, в июне участники рынка будут следить за заседанием ЕЦБ. Эксперты прогнозируют, что ЦБ оставит без изменений свою ключевую процентную ставку - на уровне 0,00%, а также объем программы количественного смягчения, который сейчас составляет 80 млрд. евро в месяц. В фокусе также будет встреча представителей стран ОПЕК, которая запланирована на 2 июня. Обсуждение будет сосредоточено на возможностях повышения цен и стабилизации рынка. Тем не менее, большинство экспертов не ждут, что страны ОПЕК придут к какой-то договоренности. Немаловажным окажется референдум по вопросу членства Британии в ЕС, который состоится 23 июня. Пока результаты опросов не дают четкого ответа, каким будет исход голосования.В целом, в июне ожидается много значимых событий, которые могут усилить волатильность на рынке. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Основными темами на рынке в мае будут ситуация на рынке нефти и перспективы денежно-кредитной политики ФРС2016-05-06 08:53:20... AUD/USD (источник:TeleTrade) Следующим ... еврозоны (источник: Eurostat, TeleTrade) Одним ...

Четвертый месяц года оказался весьма богатым на важные события, что в итоге способствовало усилению волатильности на рынке. Самой масштабной тенденцией апреля было повышение цен на нефть. С начала месяца стоимость нефти Brent и WTI выросла почти на 20 процентов. В результате, цены оказались вблизи 5-месячного максимума.  Рис. 1 График нефти марки WTI (источник: forexpf.ru) Основной причиной подорожания "черного золота" были ожидания встречи нефтедобывающих стран 17 апреля, целью которой было обсуждение вопроса заморозки объемов добычи нефти. До начала встречи на рынке было много различных спекуляций - некоторые эксперты крайне пессимистично оценивали возможность достижения договоренности, другие отмечали, что Иран может обрушить нефтяные цены после заседания. Подводя итоги встречи, стоит подчеркнуть, что сделка по заморозке добычи нефти не состоялась. Саудовская Аравия перед началом переговоров потребовала участие всех членов ОПЕК, включая Иран. При этом Иран отказался принимать участие во встрече, пояснив это тем, что обсуждать замораживание будет только после повышения объема собственной добычи до 4 млн. баррелей в сутки. На фоне таких негативных сообщений котировки нефти упали на 7 процентов, но смогли довольно быстро восстановится из-за нескольких позитивных моментов. Во-первых, нефтепроизводители сразу запланировали новые переговоры в формате ОПЕК+ после июньского саммита картеля. Кроме того, до саммита в июне Иран успеет нарастить экспорт нефти, что позволит ему принять участие в программе заморозки. Поддержку нефти также оказали новости о забастовке нефтяников в Кувейте. На фоне этого объем добычи нефти в стране сократился до 1,5 млн. баррелей в сутки против среднего показателя за март 2,8 млн. баррелей в сутки. В целом, последние события постепенно убеждают, что худшее уже позади и глобальный процесс восстановления баланса на рынке нефти начался. Внимание участников рынка также было приковано к итогам заседаний центральных банков мира, а именно РБА, Банка Канады, Банка Англии, ЕЦБ, ФРС, ЦБ Новой Зеландии и Банка Японии. Как и ожидалось, Резервный банк Австралии оставил процентную ставку на рекордно низком уровне 2,0%. Однако, ЦБ вновь уделил внимание курсу национальной валюты. "Австралийский доллар в последнее время несколько укрепился. Отчасти это отражает некоторый рост цен на сырьевые товары, однако денежно-кредитная политика других стран также сыграла свою роль. В нынешних обстоятельствах рост валютного курса может усложнить процесс переориентации, который происходит сейчас в экономике", - заявил глава РБА Гленн Стивенс. Стоит подчеркнуть, по итогам апреля австралийский доллар подешевел лишь на 0,2% после роста на 7,2% в марте.

Рис. 2 Валютная пара AUD/USD (источник:TeleTrade) Следующим было заседание Банка Канады, итоги которого также подтвердили ожидания. ЦБ оставил основную процентную ставку на уровне 0,5%, и сообщил о повышении прогноза по росту ВВП страны на 2016 год, сославшись на новые меры налогово-бюджетной политики. Согласно новым оценкам, экономика вырастет на 1,7% в 2016 году (ранее ожидалось расширение на 1,4%) и на 2,3% в 2017 году (пересмотрено с +2,4%). Также в ЦБ предупредили, что снижение цен на сырьевые товары продолжит сдерживать рост в ближайшие несколько лет. "Слабый зарубежный спрос, пересмотренные в сторону понижения показатели по капиталовложениям компаний, а также недавнее укрепление нацвалюты – все это оказало свое влияние на перспективы экономики", - заявили в Банке. Отметим, в апреле курс канадского доллара повысился на 3,7% против доллара США, достигнув максимума 1 июля 2015 года.

Рис. 3 Валютная пара USD/CAD (источник:TeleTrade) После состоялась встреча ЦБ Англии. Напомним, ЦБ оставил процентную ставку на уровне 0,5%, а объем программы покупок активов в размере 375 млрд. фунтов. Решение было принято единогласно. Тем временем, в протоколе заседания сообщалось, что появились признаки, указывающие на то, что неопределенность, связанная с исходом приближающегося референдума по членству в ЕС, начала оказывать давление на определенные сферы деловой активности. Данные показали, что промпроизводство сократилось в феврале на 0,3% (ожидался рост на 0,1%), а темпы роста среднего заработка с декабря по февраль замедлились до 1,8% с 2,1% (прогнозировалось +2,3%). Статистика по розничным продажам также разочаровывала - в марте было зафиксировано падение на 1,3% против прогноза -0,1%. Что касается курса фунта, по итогам апреля он вырос на 1,7% против доллара США. Что касается заседания ЕЦБ, оно также не привело к изменению денежно-кредитной политики, но комментарии главы ЕЦБ Драги спровоцировали сильные колебания евро против основных валют.

Рис. 4 Валютная пара EUR/USD (источник:TeleTrade) Напомним, ЕЦБ оставил ставку рефинансирования на уровне 0,0% и ставку по депозитам на отметке -0,4%. В рамках пресс-конференции Драги ЕЦБ сообщил, что процентные ставки будут оставаться без изменений или будут понижены в течение более длительного времени. Также он отметил, что ЦБ продолжит пристально отслеживать ситуацию с инфляцией и в случае необходимости будет использовать все доступные инструменты. Драги призвал рынки к терпению, отметив, что принятых мер вполне достаточно, надо лишь подождать. Возвращаясь к инфляционным показателям, стоит напомнить, что окончательный ИПЦ не изменился в марте после падения на 0,2% в феврале. Аналитики ожидали снижение на 0,1%. Базовый индекс, который исключает цены на энергоносители и продукты питания, составил 1,0% годовых, что совпало с прогнозом. Но, несмотря на улучшение, инфляция остается намного ниже целевого уровня ЕЦБ "чуть менее 2%" с 2013 года.

Рис. 5 Изменение индекса потребительских цен еврозоны (источник: Eurostat, TeleTrade) Одним из наиболее ожидаемых событий месяца оказалось заседание ФРС. До начала встречи результаты опроса 80 экономистов, проведенного Reuters, показали, что ни один из них не верит в возможность повышения ставки ФРС в апреле. Как и ожидалось, ЦБ оставил ставку в диапазоне 0,25%-0,50%, но не исключил возможность ее повышения в июне. В заявлении отмечалось улучшение на рынке труда, но ЦБ признал, что экономический рост замедлился. В тот же день состоялась встреча ЦБ Новой Зеландии, итоги которой также совпали с прогнозами. ЦБ оставил ставку на уровне 2,25%, но предупредил, что, возможно, придется ее снизить. Это связано с тем, что замедление роста мировой экономики и укрепление местной валюты может продлить период низкой инфляции. " Желательно снижение новозеландского доллара с целью повысить инфляцию и помочь торговому сектору", - заявил глава РБНЗ Уилер. Стоит отметить, что в апреле пара NZD/USD зафиксировала повышение на 0,9%.

Рис. 6 Валютная пара NZD/USD (источник:TeleTrade) Последним свое заседание провел Банк Японии. После того, как в первой половине месяца курс иены против доллара вырос до максимума с 27 октября 2014 года, на рынке начали ходить слухи о том, что в ЦБ объявит о дополнительных мерах стимулирования. Чтобы остановить дальнейшее укрепление иены, власти решили повлиять на рынок путем вербальных интервенций, однако, эффект от данных мер оказался минимальным. Ситуация изменилась после неподтвержденных сообщений о том, ЦБ Японии может ввести отрицательные процентные ставки по некоторым целевым кредитам. На фоне этого иена начала активно дешеветь и вернулась до уровня открытия апреля. Однако, неожиданные итоги заседания ЦБ спровоцировали укрепление иены более чем на 350 пунктов. Как стало известно, Банк Японии оставил без изменений ставку по депозитам на уровне -0,1% и программу покупки активов в размере 80 трлн. иен в год. Также ЦБ пересмотрел сроки достижения целевого уровня инфляции, сообщив, что уровень инфляции 2%, вероятно, будет достигнут в 2017 финансовом году.

Рис. 7 Валютная пара USD/JPY (источник:TeleTrade) В мае участники рынка продолжат следить за экономической статистикой по США, которая может пролить свет на дальнейшие перспективы денежно-кредитной политики и увеличить вероятность повышения ставки в ходе июньского заседания. Сейчас фьючерсы на процентные ставки ФРС указывают, что вероятность повышения ставки в июне составляет 19%. В фокусе также будут заседания центральных банков, а именно РБА (3 мая), ЦБ Англии (12 мая), и ЦБ Канады (25 мая). Также в мае инвесторы будут наблюдать за динамикой нефтяного рынка. Некоторые аналитики предупреждают, что недавний рост цен на нефть не поддерживается фундаментальными факторами на физических рынках, и есть риск падения цен в ближайшем будущем. Тэги: forex, teletrade, анализ, аналитика, фундаментальный Денежно-кредитная политика Центробанков продолжит оставаться в фокусе2016-04-01 10:50:15... NZD/USD (источник:TeleTrade) Следующим ... EUR/USD (источник:TeleTrade) Заседание ...

Третий месяц 2016 года, как и прогнозировалось, оказался довольно спокойным. Почти весь март на рынке ощущалось отсутствие значимого драйвера, поэтому основные валюты торговались в диапазоне. Всплеск активности отмечался лишь при оглашении итогов заседаний Центробанков. Первым свое решение анонсировал Резервный банк Австралии - как и ожидалось, ЦБ оставил процентную ставку на уровне 2,0%.

Рис. 1 Валютная пара AUD/USD (источник:TeleTrade) После состоялось заседания ЦБ Канады, результаты которого также совпали с прогнозами. ЦБ вновь оставил базовую ставку на уровне 0,5% годовых, отметив при этом, что в целом риски для инфляции сбалансированы. Однако, Банк предупредил о вероятности роста неопределенности в финансовом секторе растет. Также в ЦБ указали, что недавнее восстановление цен на нефть и другое сырье позволило канадскому доллару отступить от многолетних минимумов, достигнутых в середине января. Стоит подчеркнуть, по итогам марта пара USD/CAD снизилась более чем на 4%. В тот же день завершилось заседание ЦБ Новой Зеландии. Итоги встречи удивили аналитиков и спровоцировали резкое падение национальной валюты. В попытке стимулировать рост цен и экономику, ЦБ снизил процентную ставку на 0,25%, до 2,25%. Около 80% опрошенных экономистов ожидали сохранения ставки. Также глава РБНЗ заявил, что может потребоваться дальнейшее смягчение политики для поддержания инфляции вблизи середины целевого диапазона. Последнее решение предполагает, что ЦБ все больше обеспокоен общими экономическими перспективами. Возвращаясь к курсу новозеландского доллара, стоит отметить, что,несмотря на резкие колебания, в марте пара NZD/USD зафиксировала повышение на 5,1%.

Рис. 2 Валютная пара NZD/USD (источник:TeleTrade) Следующим было заседание Европейского центрального банка, в ходе которого были представлены новые меры поддержки экономики и инфляции. Хотя эксперты и ждали, что ЦБ будет действовать, масштабы последних мер превысили самые оптимистичные оценки. Итак, ЦБ понизил все три основные процентные ставки (по депозитам, по рефинансированию и по маржинальному кредитованию), увеличил размерпрограммы покупки облигаций до 80 млрд. евро в месяц с 60 млрд. евро в месяц, включив в нее корпоративные облигации небанковских корпораций инвестиционного класса. Кроме того, ЦБ заявил, что с июня будет запущена новая серия из четырех целевых долгосрочных операций по рефинансирования. На фонеэтого на рынке резко усилились продажи европейской валюты. Однако, ситуация изменилась после заявлений главы ЕЦБ о том, что нет необходимости в дальнейшем снижении ставки. Эти комментарии были расценены как намек, что ЕЦБ имеет ограниченное число инструментов для регулирования политики. В итоге, участники рынка вновь начали активно покупать евро против доллара.

Рис. 3 Валютная пара EUR/USD (источник:TeleTrade) Заседание Банка Японии, состоявшееся 15 марта, было более спокойным - ЦБ не стал расширять объем программы стимулирования, указав при этом, что политикам надо оценить влияние отрицательной процентной ставки, введенной в январе. Также Банк подтвердил, что он расширит смягчение в случае необходимости. Однако, ЦБ несколько снизил оценку экономической ситуации, и заявил, что экспорт и производство демонстрируют вялость. Это свидетельствует о трудностях, препятствующих восстановлению. В целом, итоги заседания оказали лишь небольшую поддержку иене. По итогам марта пара USD/JPY снизилась почти на 0,2%. Наиболее ожидаемым событием месяца оказалось заседание ФРС. Напомним, ЦБ оставил параметры денежно-кредитной политики без изменений, сохранив процентную ставку в целевом диапазоне 0,25-0,50% годовых. Однако, политики существенно пересмотрели прогнозы по темпах повышения ставок в 2016 году - теперь ожидается лишь два повышения против четыре в декабре. Кроме того, в сопроводительном заявлении отмечалось, что глобальные экономические и финансовые события продолжают представлять угрозу для США. На фоне этого были понижены прогнозы по росту и инфляции на 2016 год: с 2.4% до 2.2% и с 1.6% до 1.2% соответственно.Обновленные прогнозы, а также комментарии главы ФРС поставили под сомнение намерения ЦБ продолжить ужесточение политики. Тем менее, уже через несколько дней после заседания чиновники ФРС начала сигнализировать о возможности повышения ставки в следующем месяце. Глава ФРБ Сент-Луиса Буллард заявил, что возможны аргументы в пользу повышения ставки в апреле, а президент ФРБ Филадельфии Патрик Харкер отметил, что для продолжения повышения ставок есть веские основания, и добавил, что он хотел бы увидеть три повышения до конца года. Тем временем, президент ФРБ Чикаго Чарльз Эванс заявил, что он ожидает еще два повышения. Сейчас фьючерсы на процентные ставки ФРС указывают, что вероятность повышения ставки на апрельском заседании составляет 7%.

Рис. 4. Изменение процентной ставки ФРС (источник:TeleTrade). На следующий день стали известны итоги встречи ЦБ Швейцарии и Банка Англии. Как и предполагали прогнозы, Швейцарский ЦБпринял решение оставить ставку по депозитам на уровне -0,75%. В своем заявлении ЦБ повторил, что курс франка остается завышенным, и он по-прежнему готов проводить интервенции на валютном рынке. Также ЦБ пересмотрел на понижение прогнозы по росту и инфляции, в качестве причины назвав снижение цен на энергию. ЦБ понизил прогноз роста экономики страны до 1%-1,5% с 1,5% в декабре. По прогнозу, потребительские цены упадут на 0,8% в 2016 году, но вырастут на 0,1% в 2017 году и на 0,8% в 2018 году. Что касается Банка Англии, члены Комитета ЦБ единогласно (9-0) решили сохранить ставку на уровне 0,5%, а размер программы покупки активов - на уровне 375 млрд. фунтов.В протоколе заседания ЦБ отмечалось, что недавнее снижение фунта во многом связано с беспокойством по поводу выхода Британии из ЕС. Кроме того, было сказано, что повышение ключевой ставки в большей степени вероятно, чем нет. В общем, результаты заседания поддержали фунт, но новости о террористических атаках в Брюсселе 22 марта заставили инвесторов вернутся к продажам валюты.По мнению экспертов, после этих атак Британия может начать стремиться к большей изолированности от других стран ЕС, а британцы будут больше склоняться к голосованию за выход страны из блока в ходе референдума 23 июня.

Рис. 5 Валютная пара GBP/USD(источник:TeleTrade) Еще одной важной темой на рынках была ситуация на рынке нефти. С начала месяца котировки нефти марки Brentвыросли более чем на 11%. Основным катализатором роста цен являются надежды на то, что ведущие нефтедобывающие страны, включая как членов ОПЕК, так и производителей вне картеля, присоединятся к соглашению о заморозке добычи нефти на январских уровнях. Стороны запланировали на 17 апреля переговоры по этому вопросу. Но пока неизвестно, какие именно и сколько членов ОПЕК и не входящих в организацию стран будет присутствовать на этой встрече. Между тем, недавно генсек ОПЕК Эль-Бадри выразил надежду , что Иран в будущем может присоединиться к обсуждению заморозки добычи. Кроме того, он сказал, что надеется на продолжение тенденции роста цен на нефть.

Рис. 6 График нефти марки Brent(источник: forexpf.ru) В апреле инвесторы продолжат ждать сигналов от центральных банков относительно дальнейших перспектив денежно-кредитной политики. Ключевыми событиями будут заседания ЕЦБ и ФРС, запланированные на 21 апреля и 27 апреля. Согласно прогнозам, ЕЦБ не станет запускать дополнительные меры поддержки экономики, и предпочтет дождаться эффекта от недавнего пакета стимулирования. ФРС, вероятно, не будет повышать ставку, если конечно экономические условия кардинально не улучшаться. Фьючерсы на процентные ставки ФРС указывают, что вероятность повышения ставки в апреле составляет 7%. Также в фокусе внимания будет встреча нефтедобывающих стран, запланированная на 17 апреля. Аналитики, однако, предупреждают, что из-за завышенных ожиданий, инвесторы могут быть разочарованы. В целом, в апреле ожидается много важных событий, которые могут привести к усилению волатильности на рынке. Тэги: forex, teletrade, анализ, аналитика, фундаментальный

Главная / Главные темы / Тэг «teletrade»

|

Категория «Бизнес»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog cake cardboard charm coat cosmetic currency disclaimer energy finance furniture hollywood house imperial important love lucky made money mood myfxbook new poetry potatoes publish rules salad sculpture seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2025 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |