|

Каталоги Сервисы Блограйдеры Обратная связь Блогосфера

Какой рейтинг вас больше интересует?

|

Все внимание на ФРС2015-09-01 15:00:21... ;P 500 (источник: TeleTrade)

TeleTrade)

Поводом ...

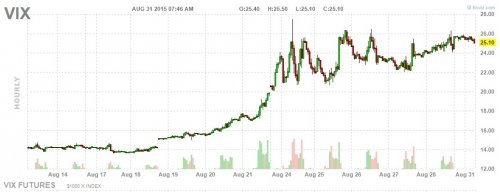

Август оказался неожиданно волатильным. Последний месяц лета, на который приходится пик сезона отпусков, ознаменовался масштабными распродажами на рынках и бегством инвесторов от риска. В течение нескольких дней все основные фондовые индексы мира погрузились на территорию коррекции (под коррекцией в данном случае подразумевается падение не менее чем на 10% от недавних максимумов), индекс волатильности VIX повысился почти в два раза (VIX часто называют «индексом страха», он отражает оценку предположений инвесторов по поводу волатильности или размаха движения фондового рынка), а золото подорожало в цене более чем на $50 за унцию.  Рис. 1 Индекс S&P 500 (источник: TeleTrade)

Рис. 2 Индекс VIX (источник: finviz.com)

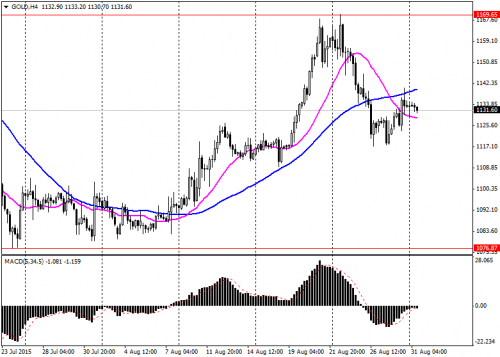

Рис. 3 Цены на золото (источник: TeleTrade) Поводом для масштабных распродаж и бегства от риска были опасения относительно ухудшения ситуации в экономиках развивающихся стран и в первую очередь – экономике Китая. Усилению подобных опасений очень сильно поспособствовали действия китайских властей, которые 11, 12 и 13 августа последовательно девальвировали юань на 1,9%, 1,6% 1,1% соответственно. В итоге, курс китайской валюты упал по отношению к доллару США до минимальных значений за более чем два года.

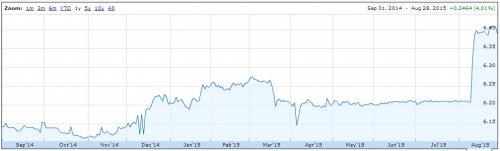

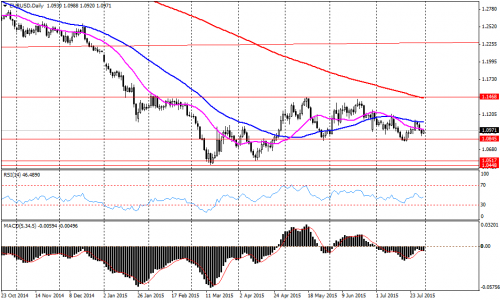

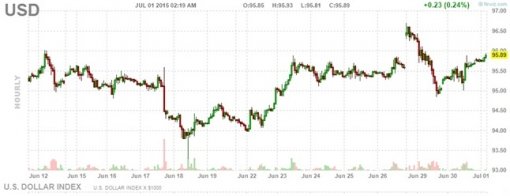

Рис. 4 Курс USD/CNY (источник: google.com/finance) После девальвации юаня на рынках выросли опасения относительно новой волны глобальных валютных войн. Но более важным было то, что действия китайского центробанка подтвердили ухудшение ситуации в экономике Поднебесной и на этом фоне выросли опасения относительно возможности нового витка глобального финансового кризиса. Эффект от подобных опасений был усилен сезоном отпусков, когда количество участников на рынках ниже обычного. Впрочем, паника на рынках царила недолго. Не смотря на наличие признаков дальнейшего замедления темпов роста экономики Китая, фундаментальные основы глобальной экономики в целом остаются достаточно сильными. Во всяком случае, риски рецессии в развитых экономиках, и в первую экономике США, сейчас являются относительно невысокими. Осознание данного факта способствовало восстановлению фондовых индексов, однако полностью вернуть утраченные позиции к концу августа они не сумели. Действия властей КНР имели еще одно очень важное последствие, а именно: девальвация юаня и последующий масштабный рост волатильности на рынках стал причиной смещения ожиданий относительно сроков повышения ставок федрезервом США. Естественно, следствием стало ослабление курса доллара, индекс которого на этом фоне потерял более 4%.

Рис. 5 Индекс доллара (источник: finviz.com) При этом стоит отметить, что толчком к ослаблению американской валюты послужил опубликованный 19 августа протокол июльского заседания Комитета по открытому рынку (FOMC) ФРС. Сопроводительное заявление к данному заседанию было достаточно жестким (содержащаяся в нем информация указывала на то, что регулятор все же проигнорировал сигналы ухудшения потребительских настроений в США, продолжив тем самым готовить рынки к скорому началу процесса ужесточения денежно-кредитной политики). Протокол же данного заседания оказался не таким однозначным. В обнародованном документе содержалось упоминание рисков укрепления доллара, способного негативно отразится на инфляции и экономическом росте экономики США, а также были отмечены опасения относительно продолжительного замедления темпов роста китайской экономики, что может представлять угрозу для экономики американской. В то же время некоторые члены Комитета выразили обеспокоенность относительно снижения потребительской активности, чего не было в сопроводительном заявлении. В итоге, протокол оказался неожиданно мягким, указывая на отсутствие консенсуса относительно сроков повышения процентных ставок, так как эксперты ФРС выразили намного более мрачные взгляды, чем руководство, относительно перспектив экономики и инфляции. В итоге, если в начале августа многие допускали возможность повышения ставок на заседании в сентябре, то к концу месяца после публикации протокола июльского заседания FOMC и событий в Китае практически никто о подобном сценарии не говорил. Более того, звучали мнения о том, что ожидать повышения ставок в текущем году не стоит и ФРС пойдет на такой шаг не ранее марта следующего года. Так как в этом году конференцию не намерены были посещать некоторые ключевые фигуры (участия не принимали Джанет Йеллен и Марио Драги), особых ожиданий относительно ее исхода на рынках в начале августа не было. Но ближе к началу конференции все больше и больше говорили о выступлении вице-председателя ФРС Стенли Фишер с речью, посвященной развитию инфляции в США. Основным тезисом речи Фишера можно назвать следующий: «ФРС не должна ждать достижения инфляцией целевого уровня прежде, чем начинать ужесточение, темпы которого являются более значимыми, нежели сроки его старта». Таким образом, второй после Йеллен человек в ФРС дал понять, что вопрос повышения ставок все еще остается на повестке дня, не смотря на все события, имевшие место в августе. Заседание FOMC пройдет 16-17 сентября и станет основным событием первого месяца осени. Каким бы ни было решения ФРС, его последствия будут иметь очень большую значимость для рынков. В начале сентября все еще можно констатировать тот факт, что большинство не ожидает принятия решения о повышении ставок на грядущем заседании. Существенное влияние на подобные ожидания могут оказать данные по рынку труда США, которые выйдут 4 сентября. В целом, ситуация с занятостью в крупнейшей экономике мира сейчас позволяет федрезерву начать процесс повышения ставок, а длительный период низких ставок даже вынуждает принять такое решение. Опасения вызывает инфляция и возможный рост доллара в случае запуска процесса ужесточения и пока не понятно, как регулятор будет решать сложившуюся дилемму. Аналитики TeleTrade Тэги: forex, teletrade, анализ, аналитика, фундаментальный Август обещает быть спокойным2015-08-03 14:03:59... USD/RUR (источник: TeleTrade) Признаков ... в США (источник: TeleTrade, Conference Board) + развернуть текст сохранённая копияГреческая драма завершилась в июле, по крайне мере временно. Опасения относительно выхода Греция из состава еврозоны не оправдались. Страна осталась в валютном союзе, что стало возможным благодаря заключению соглашения с международными кредиторами, хотя итоги прошедшего 5 июля референдума показали полное неодобрение греческим народом их условий. Достигнутое соглашение подразумевает дальнейшую финансовую поддержку Греции взамен на выполнение жестких условий. Тема Греции за последние месяцы поднадоела всем на столько, что даже сообщения о достижении соглашения с международными кредиторами и избежание выхода из еврозоны не стали причиной особого оптимизма на рынках. Тот же евро после сообщений о достижении соглашения продолжил снижаться, завершив при этом месяц умеренными потерями против доллара США.

Рис. 1 Валютная пара EUR/USD (источник: TeleTrade) Отчасти это обусловливается тем, что по условиям достигнутого соглашения госдолг Греции, равняющийся 320 млрд. евро (175% ВВП) увеличится еще больше (не менее чем на 80 млрд. евро). Конечно, жесткие условия предоставления нового пакета финансовой помощи будут способствовать определенному оздоровлению греческой экономики, но долг при этом будет повышаться и конечном итоге, рано или поздно страна вновь столкнется с проблемой неспособности погасить внешние долги. По сути, достигнутые договоренности позволят выиграть время, но не решить причину проблем. В самой Греции назревает политический кризис. Премьер-министр Алексис Ципрас оказался под огнем критики в связи с принятием условий кредиторов. С высокой долей вероятности в августе можно ожидать раскола в правящей партии, что повлечет за собой проведение внеочередных парламентских выборов осенью. Однако наврядли эти проблемы будут находить существенное отражение на глобальных финансовых рынках, в центре внимания которых в ближайшие месяцы будут находиться другие, более значимые события. Основная причина падения нефтяных котировок – риски дальнейшего повышения переизбытка сырья на рынке в связи с заключением исторического соглашения по иранской ядерной программе, переговоры по которой с разной интенсивностью проходили более чем десятилетие. Достигнутое соглашение позволяет снять с Тегерана санкции в обмен на отказ от разработки ядерного оружия. Его подписание означает, что на нефтяной рынок в полном объеме выйдет страна, обладающая четвертым в мире запасом «черного золота». Дальнейшее падение цен на нефть усилило негативные последствия для экономик стран-экспортеров сырья и одним из проявлений подобного влияния стало ослабление национальных валют последних. В частности, под давлением оказался российский рубль, который к концу июля ослаб до уровня 60 рублей за доллар.

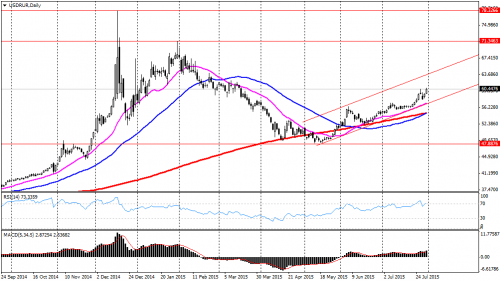

Рис. 2 Валютная пара USD/RUR (источник: TeleTrade) Признаков завершения данной тенденции пока не наблюдается, поэтому вполне вероятно, что на протяжении августа снижение цен на нефть и ослабление рубля будет продолжаться. В августе рынки продолжат готовиться к грядущему ужесточению денежно-кредитной политики ФРС. На заседании в июле Комитет по открытому рынку (FOMC) проигнорировал сигналы ухудшения потребительских настроений в США, продолжив готовить рынки к скорому началу процесса ужесточения денежно-кредитной политики. Ключевыми тезисами в сопроводительном заявлении было упоминание прогресса в отношении занятости, при этом в отношении инфляции такого сказано не было, но зато в Комитете отказались от упоминания стабилизации цен на энергоносители. Также было отмечено, что регулятор «готовится к трудному решению по ставкам в сентябре». Что касается ухудшения потребительских настроений, то на это в июле указали два очень важных отчета - данные по розничным продажам, вышедшие 14 июля, а также данные по индексу уверенности потребителей, вышедшие 28 июля. Оба показателя вышли значительно хуже средних прогнозов и значений за предыдущий отчетный период.

Рис. 3 Розничные продажи в США (источник: TeleTrade, U.S. Bureau of Labor Statistics)

Рис. 4 Индекс уверенности потребителей в США (источник: TeleTrade, Conference Board) Приближение очень важного сентябрьского заседания FOMC и связанные с его исходом ожидания продолжат в августе оказывать поддержку американскому доллару, индекс которого на этом фоне может подняться в область отметки 100 пунктов.

Рис. 5 Индекс доллара (источник: finviz.com) В целом, август обещает быть достаточно спокойным месяцем, но сниженные объемы на рынках в связи с сезоном отпусков могут быть причиной резких колебаний. Аналитики TeleTrade Тэги: forex, teletrade, анализ, аналитика, фундаментальный Вопрос июля: выйдет ли Греция из еврозоны?2015-07-01 11:21:46... /36126_69742.jpeg" alt="teletrade-01072015-1.jpg ... /36126_69743.jpeg" alt="teletrade-01072015-2.jpg ... + развернуть текст сохранённая копия Одним из главных событий июня было заседание Комитета по открытому рынку (Federal Open Market Committee, FOMC) ФРС. Заседание проходило 16-17 июня. В преддверие июньской встречи FOMC большинство участников рынка не ожидали каких-либо изменений в параметрах денежно-кредитной политики ФРС, хотя макроэкономические данные позволяли пойти на ужесточение. Но решение о повышении ставок зависит от того, как оценивают макроэкономические данные в ФРС, а судя по комментариям членов FOMC, озвученных до заседания, эти оценки были не достаточно оптимистичны. Во всяком случае, о том, что условия, позволяющие начать процесс повышения ставок, выполняются, никто не говорил. Напомним, что этими условиями являются дальнейшее улучшение ситуации на рынке труда и уверенность в росте инфляции к 2% в среднесрочной перспективе. В целом, июньские комментарии Йеллен оказались значительно мягче ожидаемого, глава федрезерва оказалась более чем сдержанной. На это соответствующим образом отреагировали рынки: курс доллара снизился, доходность казначейских облигаций также резко упала, а фондовые индекс показали рост, хотя и умеренный. Что касается доллара, то после оглашения итогов заседания FOMC его индекс упал на 1,5%, но снижение было недолгим и вскоре индекс начал снова повышаться, поскольку, не смотря на отсутствие конкретики в плане сроков, ФРС остается на пути к ужесточению денежно-кредитной политики и это будет оказывать поддержку доллару в ближайшие месяцы.

Рис. 1 Индекс доллара (источник: finviz.com) Следующее заседание FOMC пройдет 28-29 июля, однако наврядли оно станет отправной точкой для повышения ставок. На текущий момент сентябрь остается наиболее вероятным временем начала данного процесса. Существенным потрясением для рынков в конце июня был дефолт Греции, которая так и не сумела достигнуть соглашения со своими кредиторами, пропустив выплату платежа МВФ на сумму 1,538 млрд. евро. Это стало первым случаем за семидесятилетнюю историю фонда, когда страна с развитой экономикой допустила дефолт по своим обязательствам. Дефолт Греции ставит ее на одну ступень с такими странами как Афганистан, Гаити и Зимбабве, которые также не выплатили вовремя долг МВФ. Срыв переговоров с кредиторами произошел по вине греческой стороны, не желавшей выполнять условия предоставления дальнейшей помощи. Премьер-министр Греции Алексис Ципрас объявил о проведении общенационального референдума по вопросу принятия условий международных кредиторов, на которых будет выделяться финансовая помощь стране. Греческий парламент решение Ципраса поддержал и назначил референдум на 5 июня. Оглашенный референдум у всех вызывает только недоумение. Практического смысла в нем нет, так как вопрос, который на него вынесен, на момент голосования уже будет неактуальным. Кроме того, на референдум выносятся условия, о которых стороны не договаривались или которые только подразумевались как возможные. Срыв переговоров с кредиторами позволит Афинам завершить режим жесткой экономии, но при этом также заканчиваются деньги для выплат зарплат и пенсий. Греция погружается в долговой, финансовый, бюджетный и экономический кризис, последствия которого для страны будут крайне болезненными. Предвидя существенное обострение ситуации, греческое правительство официально объявило о приостановлении работы банков страны до 6 июля и введении ежедневного лимита на снятие наличности в банке на уровне 60 евро в день с одного счета на человека в каждом банке. Несмотря на допущенный дефолт, греческая драма еще не завершилась. Все только начинается. Основной вопрос июля – останется ли страна в еврозоне? Греческий премьер-министр заявил, что Греция не собирается выходить из состава еврозоны и отказывается от евро. Намерения сохранить страну в валютном союзе озвучивают и европейские чиновники. В частности, об этом говорят главы минфинов Франции и Германии. Но при этом никто не говорит, каким образом этого можно достигнуть, если Греция не располагает средствами. Наименее болезненным для Греции и еврозоны выходом из сложившейся ситуации будет новое греческое правительство, что может стать реальностью после референдума в воскресенье, но только при условии поддержки населением принятия требований кредиторов. О своем возможном уходе в отставку Ципрас уже намекнул, отметив, что его пребывание на посту главы греческого правительства полностью зависит от результатов волеизъявления греческого народа, намеченного на 5 июня. Дефолт и возможный выход Греции из состава еврозоны, безусловно, будут иметь негативные последствия для еврозоны и глобальных рынков в целом, но влияние это может быть ограниченным, так как греческая проблема известна давно и время для подготовки к такому исходу было. Достаточно ограниченно на дефолт отреагировал евро, который, не смотря на обострение ситуации вокруг Греции, в течение июня даже сумел показать положительную динамику.

Рис. 2 Валютная пара EUR/USD (источник: TeleTrade) Впрочем, причин для оптимизма в отношении единой валюты не много. Нерешенность греческого вопроса вместе с продолжением действия программы количественного смягчения ЕЦБ продолжать ограничивать ее рост. А если добавить к этому возможное скорое повышение ставок федрезервом, то к концу года вполне можем увидеть котировки евро против доллара в области паритета. Еще одной важной темой на рынках в июне, находившейся в фоне двух предыдущих, озвученных выше, был обвал фондового рынка Китая. По итогам месяца фондовый индекс Shanghai Composite потерял 8%, а снижение от максимума до минимума превысило 25%.

Рис. 3 Shanghai Composite (источник: www.google.com/finance) Причиной панических распродаж на китайском рынке были опасения относительно образования пузыря. И это опасения не были безосновательными, так как с начала года индекс Shanghai Composite вырос более чем в два раза, достигнув 15 июня максимума на уровне 5 174 пункта. При этом фундаментальных причин для столь существенного роста не было. Даже на оборот: рост фондового рынка Китая сопровождался замедлением темпов роста экономики страны и падением корпоративных прибылей. Истиной причиной роста была денежно-кредитная политика Китайского народного банка, который перестарался в своих усилиях не допустить жесткой просадки национальной экономики, наполняя ее ликвидностью и понижая ставки. Говорить о завершении падения еще рано, так как на руках у инвесторов все еще остается большое количество китайских ценных бумаг, купленных на заемные средства. Желающих спастись из тонущего корабля все еще очень много, поэтому вполне вероятно продолжение падения как минимум в область отметки 3500 пунктов, а то и дальше. Обвал китайского фондового рынка повлечет за собой замедление темпов роста экономики страны, что негативно отразится на мировой экономике в целом и может стать причиной новой глобальной рецессии. Тэги: teletrade, анализ, аналитика, форекс, фундаментальный Основными темами на рынке в мае будет Греция, а также парламентские выборы в Великобритании2015-05-03 12:16:32... EUR/USD (источник: TeleTrade) Намеченные ... GBP/USD (источник: TeleTrade) Одной ...

В мае стоит ожидать обострения ситуации вокруг Греции. В конце апреля парламент страны одобрил постановление правительства, обязывающее общественные организации и госучреждения перевести финансовые резервы в центробанк страны. Цели данной меры - срочно изыскать 3 млрд. евро, которые Афины должны выплатить в ближайшие недели. По всей видимости, подразумевается, что возмещение данных средств будет проведено за счет будущего транша от международных кредиторов, который все никак не могут разблокировать, и причин для оптимизма в этом вопросе особо нет. От греков требуется исчерпывающий и подробный перечень согласованных с кредиторами реформ и не в виде простого списка, а виде утвержденного парламентом страны пакета мер. Без этого следующие транши предоставляться не будут. Хотя инвесторы уже смирились с отсутствием прогресса в решении греческого вопроса, что позволило евро в апреле показать положительную динамику, дальнейшее ухудшение ситуации может стать причиной новой волны негатива на рынках и на этом фоне котировки единой валюты могут очень быстро вернуться в область паритета против доллара США, особенно, если дело дойдет до дефолта.

Рис. 1 Валютная пара EUR/USD (источник: TeleTrade) Намеченные на 7 мая парламентские выборы в Великобритании обещают быть самыми непредсказуемыми за многие годы. Судя по опросам общественного мнения, по состоянию на конец апреля ни одна из основных партий не набирает достаточного количества голосов для формирования большинства. Кроме того, опросы не дают однозначного ответа на вопрос, кто же является фаворитом – консерваторы во главе с нынешним премьер-министром Дэвидом Кэмероном или же оппозиционные на текущей момент лейбористы во главе с Эдом Милибэндом. Правда, в конце апреле консерваторы сумели несколько вырваться вперед, но их лидерство остается не уверенным. В любом случае, какая бы партия не пришла к власти, без создания коалиции ей не обойтись. Перспективы фунта во многом будут зависеть от итогов приближающихся выборов и вполне вероятно, что негативом для стерлинга будет как победа консерваторов, так и победа лейбористов. Одним из предвыборных обещаний первых является проведение в случае победы референдума по вопросу о выходе страны из Евросоюза (лейбористы считают выход Великобритании из Еврозоны катастрофой), вторые же выступают за резкое сокращение бюджетного дефицита, что может иметь крайне негативные последствия для британской экономики (консерваторы также намерены сократить дефицит, но более плавно и осторожно). Отдельно стоит отметить возможность получения по итогам грядущих выборов нескольких мест в парламенте Великобритании Партией независимости Соединённого Королевства, требующей выхода страны из Евросоюза и придерживающейся консервативных и правопопулистских взглядов, что также не будет способствовать политической стабильности.

Рис. 2 Валютная пара GBP/USD (источник: TeleTrade) Одной из ожидаемых тенденций, которая может начаться в мае, если уже не началась, является коррекция на фондовых рынках, в частности на американском. И дело здесь не в ожидаемом скором начале процесса ужесточения денежно-кредитной политики ФРС, хотя это также играет определенную роль. Всему виной являются слабые квартальные отчеты компаний и ожидания сохранения подобной ситуации в течение ближайших кварталов. На конец апреля свои квартальные отчеты опубликовало около половины компаний, акции которых входят в состав индекса S&P 500. Чуть более 70% отчитавшихся компаний сообщили о лучших, чем ожидалось, данных по прибыли. Но эти цифры далеко не столь радужны, как может показаться на первый взгляд. Превзойти ожидания аналитиков компании сумели за счет реализации программ обратного выкупа собственных акций, сокращения затрат и других мер, а не благодаря устойчивому росту продаж. И данные по продажам это подтверждают, так как о лучшей, чем ожидалось, выручке сообщили только немногим более 40% отчитавшихся компаний, а если говорить о тех, у которых выручка не просто оказалась выше прогнозов, но при этом и выросла, то таких будет крайне мало. И хотя сезон квартальных отчетов еще не завершился, навряд ли ситуация изменится, так как причины падения выручки у всех компаний схожи. К таким причинам в первую очередь относятся сильный доллар США и снижение цен на нефть, которые негативно влияли на результаты компаний в первом квартале и продолжат ограничивать рост их бизнеса во втором квартале. А если добавить ко всему этому перспективы скорого повышения федрезервом ставок, то можно прийти к выводу, что старое правило фондового рынка «продавай в мае и уходи» имеет высокие шансы сработать в текущем году.

Рис. 3 Фьючерс на индекс S&P 500 (источник: finviz.com) Тэги: teletrade, анализ, аналитика, форекс, фундаментальный События марта во многом определили ожидания на апрель2015-04-08 13:58:04... , г/г (источник: TeleTrade) Не ... Crude Oil (источник: TeleTrade) + развернуть текст сохранённая копия Доллар, как и ожидалось, продолжил в марте дорожать. Индекс американской валюты по итогам первого месяца весны вырос почти на 3%, хотя и существенно отступил от значений средины месяца, когда он достигнул отметки 100,39 пункта – максимум с апреля 2003 года.

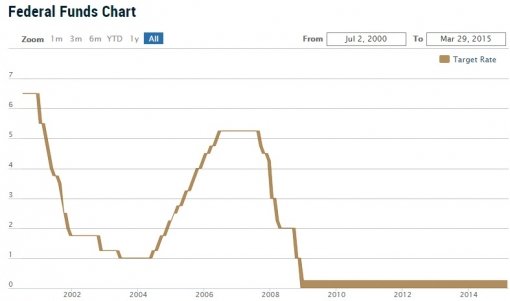

Рис. 1 Индекс доллара (источник: freestockcharts.com) Таким образом, ФРС еще на шаг приблизилась к началу процесса ужесточения денежно-кредитной политики, но вместе с тем был дан четкий сигнал, что повышение ставок, скорее всего, будет более плавным и медленным, чем ожидалось ранее. Как результат – курс доллара резко упал по отношению к основным валютам (снижение индекса доллара 18 марта в моменте доходило до 5%), выросли цены на золото и повысились фондовые индексы. Следующее важное заседание FOMC состоится в июне (заседание комитета в апреле не будет расширенным, поэтому маловероятно, что на нем будут приняты какие-либо важные решения). Именно на июньском заседании федрезерв может первый раз с 2006 года повысить целевое значение ставки по федеральным фондам (целевой диапазон ставки находится на рекордном минимуме с декабря 2008 года).

Рис. 2 Целевое значение ставки по федеральным фондам (источник: newyorkfed.org) Уже сейчас ничто не мешает ФРС начать повышать ставки, особенно если учесть, что начинает выполняться основное условие, озвученное Джанет Йеллен, при котором регулятор готов начать процесс ужесточения, а именно: «ставки будут повышены, когда буде полная уверенность в возврате инфляции к целевому уровню 2%». Данные по инфляции за февраль зафиксировали первое повышение индекса потребительских цен в США с октября. Так, показатель, отражающий стоимость услуг и товаров, потребляемых американцами, вырос с учетом сезонных колебаний на 0,2% в феврале по сравнению с месяцем ранее. Кроме того, что это был первый рост показателя с октября, это также был его самый большой рост с июня прошлого года. Рост инфляционного давления был также отмечен и по другому показателю, а именно – базовому индексу цен расходов на личное потребление, который является основной мерой инфляции в США для ФРС. Темпы роста показателя в феврале увеличились до 1,4% г/г против 1,3% месяцем ранее. То есть, инфляционное давление уже достигло верхней границы ожидаемого в 2015 году диапазона.

Рис. 3 Базовый индекс цен расходов на личное потребление, г/г (источник: TeleTrade) Не смотря на то, что шансы скорого повышения ставки федрезервом сейчас очень высоки, навряд ли доллар в ближайшие месяцы продолжит свое ралли, так как подобный шаг ФРС уже во многом учен в ценах. Если говорить об индексе доллара, то сейчас наиболее вероятным сценарием является его консолидация в пределах диапазона марта. Обновить 12-летние максимумы доллар сможет только в том случае, если ФРС начнет сигнализировать о возможном ускорении темпов повышения ставки, а это будет возможно только при росте уровня инфляции значительно выше целевого значения в 2%. В марте одной из основных тем на рынке продолжила оставаться Греция. Продление кредитного соглашения в феврале, казалось, должно было хотя бы временно решить проблемы страны, но нет. Афины не сумели выполнить выдвинутые им условия, и греческая драма разразилась с новой силой. 30 марта Греция представила новый пакет реформ, в котором снова отсутствовали важные для кредиторов детали, без которых выделение очередного транша является невозможным. Принять решение о выделении транша министры финансов стран еврозоны смогут, скорее всего, только в средине апреля, и то только при условии, что новые предложения Афин будут доработаны. Но 9 апреля Греция должна будет погасить транш МВФ в сумме 500 млн. евро, средств для чего у страны нет. Так что, шансы дефолта Греции и ее выхода из еврозоны снова повысились, а отсутствие у властей страны особого желания проводить требуемые реформы повышает эти шансы еще больше. Пикантности ситуации добавляет заигрывание Греции с Россией, что крайне не одобряют чиновники в ЕС. Таким образом, греческий вопрос продолжит оставаться на повестке дня и в апреле, держа под давлением котировки евро. Еще одной важной темой на рынке в марте стали переговоры по ядерной программе Ирана, которые начались в конце месяца в швейцарской Лозанне. Переговоры затянулись и стороны (Иран и шесть стран-посредников - США, Великобритания, Франция, Германия, Россия и Китай) не сумели в крайний срок достигнуть договоренностей по общему заявление. Преградой оказались разногласия по таким вопросам, как ограничение программы обогащения урана и сроки снятия санкций в отношении Ирана. Подписание данного соглашения в перспективе позволит Ирану получить доступ к международным рынкам в обмен на существенные ограничения по своей ядерной программе. Интересным является энергетический аспект будущего соглашения: снятие санкций откроет дорогу на рынки иранской нефти, что еще больше увеличит переизбыток сырья и окажет дополнительное давление на нефтяные котировки. Перспективы снятия санкций понизили цены на нефть почти на 10% и только сообщения о том, что переговоры зашли в тупик, позволили нефтяным котировкам 1 апреля существенно повыситься. Тем не менее, многие обозреватели все же ожидают, что соглашение в конечном итоге будет подписано в начале апреля, и, если это случится, восстановление цен на нефть сменится их снижением. Многое, конечно же, будет зависеть от деталей подписанного соглашения, но некоторые эксперты озвучивали прогнозы, согласно которым открытие рынка для иранской нефти снизить котировки «черного золота» в район $30-40 за баррель.

Рис. 4 Фьючерс Light Sweet Crude Oil (источник: TeleTrade) Тэги: teletrade, анализ, аналитика, форекс, фундаментальный

Главная / Главные темы / Тэг «teletrade»

|

Категория «Новости»

Взлеты Топ 5

Падения Топ 5

Популярные за сутки

300ye 500ye all believable blog bts cake cardboard charm coat cosmetic currency disclaimer energy finance furniture house imperial important love lucky made money mood myfxbook poetry potatoes publish rules salad seo size trance video vumbilding wardrobe weal zulutrade агрегаторы блог блоги богатство браузерные валюта видео вумбилдинг выводом гаджеты главная денег деньги звёзды игр. игры императорский календарь картинка картон картошка клиентские косметика летящий любить любовь магия мебель мир настроение невероятный новость обзор онлайн партнерские партнерских пирожный программ программы публикация размер реальных рубрика рука сайт салат своми событий стих страница талисман тонкий удача фен феншуй финансы форекс цитата шкаф шуба шуй энергия юмор 2009 |

Загрузка...

| Copyright © 2007–2024 BlogRider.Ru | Главная | Новости | О проекте | Личный кабинет | Помощь | Контакты |