|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Краткосрочная торговая идея FX NZD/USD – игра на понижение: ожидается выход вниз из усеченной формации

2016-05-30 10:07:50 (читать в оригинале)Торговые возможности по валютной паре: Недельные индикаторы АC, АО и ССI указывают на ослабление новозеландца до нижней границы канала «1» - 0.6510. Цель по модели «двойная вершина» находится на уровне 0,6545. На четырёхчасовом ТФ угол усечённой формации наклонен вниз. Индикатор CCIпринизил два предыдущих основания и находится в зоне ниже -100. На индикаторах АС и АО красные столбики. Для продавцов можно выделить целевую область 0,6510 – 0,6545. Сценарий на снижение отменится при закрытии 4h свечи выше 0,6773.

Предыстория

Последняя идея по валютной паре NZD/USD выходила 14 марта. На момент её публикации курс новозеландского доллара котировался по 0,6743. На недельном ТФ в феврале покупатели пробили трендовую линию. После сформированного пинбара ожидалось укрепление новозеландского доллара до уровня 0,7231 (38,2% от 0,6235 до 0,8834) по модели «двойное основание». В середине апреля курс повышался до 0,7054. В начале мая началась медвежья фаза.

Текущая ситуация

Новозеландец очень быстро пришёл в себя после снижения процентной ставки Резервным банком Новой Зеландии (РБНЗ) в марте. Снижение ставки на 0,25% было обусловлено слабостью спроса со стороны Китая и молочной промышленности.

Перед разворотом вниз на недельном ТФ сначала сформировался пинбар, потом на дневном периоде – «двойная вершина». 28 апреля регулятор сохранил ставку на уровне 2,25%, чем помог новозеландцу восстановить потери против доллара США до отметки 0,7053.

Следующее заседание состоится 9 июня. Ожидается, что ставка не изменится. Для новозеландского доллара положительный фактор, однако дивергенция в монетарных политиках ФРС и РБНЗ, а также последний прогноз компании Fonterra будут сдерживать покупателей от активности.

Компания Fonterra будет платить своим фермерам 4,50 nzd за килограмм сухого молочного остатка в сезоне-2016/17 по сравнению с 3,90 nzd в предыдущем сезоне. В компании считают, что курс новозеландского доллара высок и негативно влияет на цены на молоко. В течение сезона они ожидают умеренный рост цен.

Низкие цены на молочную продукцию болезненно отражаются на экономике Новой Зеландии, доходах фермеров и их покупательской способности. Молоко — основной продукт экспорта Новой Зеландии. 1 июня состоится 165-й аукцион Global Dairy Trade.

В пятницу новозеландский доллар ослабился к доллару США после выступления главы ФРС США Дж.Йеллен. Она намекнула на повышение процентной ставки в предстоящие месяцы. Согласно данным CME Group FedWatch фьючерса на ставку, вероятность её повышения в июне за пятницу не изменилась и осталась на уровне 28%. Зато в июле выросла до 61%.

Графический анализ

Теперь предлагаю рассмотреть техническую картину новозеландца на трёх временных периодах. Ситуация интересна тем, что рынок смог сформировать в середине канала модель похожую на треугольник и клин. Треугольник у нас – модель продолжения движения, клин – разворотная модель. Теперь всё по порядку начиная с недельного графика.

Курс NZD/USD отскочил вниз от верхней границы канала «1». В ожидании повышения процентных ставок ФРС США была пробита трендовая линия канала «2». Недельная свеча закрылась ниже линии, которая несколько месяцев являлась сопротивлением. Индикаторы АC, АО и ССI указывают на ослабление новозеландца до нижней границы канала «1» - 0.6545. Теперь перейдём на этаж ниже – дневной график.

На дневном графике видна недельная разметка + клин с каналом «3». По внешнему виду в середине канала «1» сформировался клин, либо нисходящий треугольник. Я больше склоняюсь к треугольнику. Он не идеален, но продавцам за счёт его наклона легче продавить курс вниз, чем вверх.

Даже, если в расчёт взять разворотную модель «двойная вершина», цель по ней находится на уровне 0,6545. Нижняя граница канала «1» проходит через уровень 0,6510. Для продавцов можно спокойно выделить целевую область 0,6510 – 0,6545.

Теперь рассмотрим усеченную формацию на четырехчасовом таймфрейме. Поскольку разметками волн я не занимаюсь, то доверюсь индикаторам со старших таймфреймов.

Что на этом графике интересного? Во-первых, угол формации наклонен вниз. Во-вторых, индикатор CCI принизил два предыдущих основания и находится в зоне ниже -100. В третьих, на индикаторах АС и АО красные столбики. Все эти факторы указывают на ослабление новозеландского доллара к доллару США.

Есть и обратная сторона усечённой формации. Если это клин, то курс NZD/USD может взлететь к 0,69. Между ценой и индикатором АО сформировалась тройная дивергенция. Поскольку значение АО находится у нулевой линии, я игнорирую бычий сигнал.

Если ловить продавцов в ловушку, то тут идеальный вариант дать возможность продвинуться цене до 0,6665 и затем выкупить NZD. В качестве контрольных уровней смены медвежьей фазы на бычью предлагаю рассмотреть два уровня 0,6745 и 0,6773. Первый, это граница формации. Второй, максимум от 25 мая.

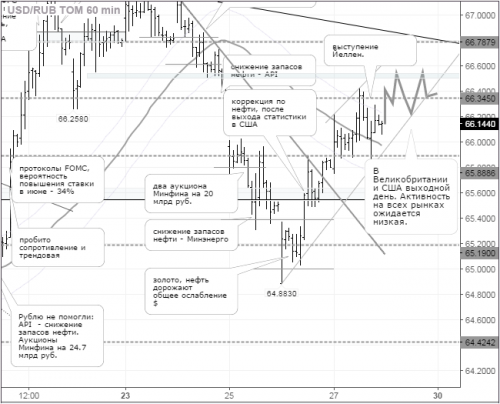

Рубль проведет день в боковом тренде

2016-05-30 10:03:15 (читать в оригинале)В четверг по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 34,30 коп. (+0,52%), до 65,80 руб., курс евро снизился на 13,20 коп. (-0,18%), до 73,51 руб. Центральный банк России с 28 мая повысил официальный курс доллара США на 83,51 коп., до 66,04 руб. Официальный курс евро был установлен на отметке 73,8474 руб., что выше предыдущего дня на 61,78 коп.

В пятницу торги по доллару и евро открылись ростом. Рубль ослаб на фоне падения цен на нефть. В первой половине дня баррель Brent дешевел до $48,67, курс доллар/рубль повышался до отметки 66,42. С восстановлением цен на нефть до $49,41 курс американской валюты снизился до 65,80 руб. После выступления главы ФРС США Дж. Йеллен рубль вновь ослабился к иностранным валютам.

Йеллен оправдала ожидания участников рынка. Она намекнула на повышение процентной ставки в предстоящие месяцы. Согласно данным CME Group FedWatch фьючерса на ставку, вероятность повышения ставки в июне сохранилась на уровне 28%, в июле – выросла до 61%. По итогам дня рубль сдал позиции доллару и укрепился к евро, так как единая валюта обновила месячный минимум против американской.

В понедельник Brent стоит $49,04 за баррель (-0,69%). Это значит, что доллар и евро откроются на Московской бирже ростом по отношению к рублю. Поскольку в Великобритании и США выходной день и биржи будут закрыты, то сегодня по рублёвым парам ожидается боковое движение. Для доллара США можно обозначить ценовой диапазон 66,14-66,55 руб., для евро – 73,20-74,09 руб.

Владислав Антонов

www.alpari.ru

Доллар незначительно укрепился перед выступлением Дж.Йеллен

2016-05-27 15:21:09 (читать в оригинале)В пятницу торги проходят спокойно. В ожидании выхода американской статистики и выступления главы ФРС США Дж.Йеллен основные пары торгуются в боковом тренде. Курс евро/доллар стабилизировался на уровне 1,1170, фунт/доллар – на уровне 1,4655. В 15:30 мск в Штаты опубликуют вторую оценку ВВП за I кв. 2016. Она оказывает слабое влияние на американский доллар, поэтому я не заостряю внимания на этом показателе. По прогнозу ожидается пересмотр ВВП до 0,9% по сравнению с 1 оценкой 0,5%.

Даже при таком пересмотре рынок может проигнорировать эти данные, поскольку заканчивается II квартал и данные за I квартал мало кого интересуют.

Трейдеров больше волнует, что скажет глава ФРС США Дж. Йеллен по ставкам в 19:30 мск. Она будет осторожна в своих высказываниях, чтобы не вызвать всплеск волатильности на рынках.

Курс евро/доллар торгуется в диапазоне 1,1160-1,1200. Курс фунт/доллар совершает колебания между уровнями 1,4620-1,4687. На часах техническая картина указывает на ослабление доллара. Перед выходом статистики пары могут обновить свои дневные минимумы.

Кто торгует по паре евро/доллар, следите за динамикой кросс курса евро/фунт. При пробое уровня 0,7604, евро попадёт под давление с долларом. Те, кто покупал евро вчера, захотят выйти с рынка, что только ускорит нисходящее движение по паре. Перед выступлением Йеллен лучше находиться вне рынка. Часовые индикаторы по британцу разгрузились, пара готова к штурму 1,48.

Forex: Доллар застыл в ожидании выступления Йеллен

2016-05-27 13:07:37 (читать в оригинале)Доллар стабилен в пятницу, отдыхая после роста до максимумов двух месяцев, поскольку инвесторы застыли в ожидании новых указаний от главы американского регулятора. Трейдеры ожидают выступления председателя ФРС Джанет Йеллен в Институте перспективных исследований Рэдклиффа (Гарвардский университет) в 20:15 мск.

Также внимание игроков привлечет отчет Бюро экономического анализа министерства торговли США о динамике ВВП страны. Согласно ожиданиям аналитиков, реальный рост ВВП США в первом квартале 2016 года, по второй оценке, составил 0.9% в годовом выражении. Помимо этого, будет опубликован индекс потребительских настроений Мичиганского университета (Michigan Consumer Sentiment Index), отражающий степень доверия домохозяйств к экономике США. В мае, по окончательной оценке, показатель вырос до 95.4 пункта с 89 пунктов в апреле, считают эксперты.

Сильные статистические данные из США уже несколько приелись рынку, и в четверг он их проигнорировал. Не исключено подобное поведение рынка и в пятницу, когда выйдут данные. Однако, думается, выступлением главы ФРС Джанет Йеллен участники рынка пренебречь не смогут. "За выступлением Йеллен будут пристально наблюдать, но ее слова о направление курса монетарной политики не являются гарантией", - отметил рыночный стратег Westpac Banking Corp. Имре Шпайцер. В случае, если ее заявления будут более мягкими, ралли доллара может закончиться, полагают аналитики. Трейдеры оценивают вероятность повышения ставки на июньском заседании в 28%, в июле - уже в 51%.

Результаты двухдневного саммита группы G7 вызвали небольшую реакцию. Ведущие промышленные державы пообещали в пятницу стремиться к сильному глобальному росту, сглаживая разногласия в сфере валютной политики и стимулирования.

Америка: проклятье сбережений

2016-05-27 11:12:25 (читать в оригинале)

Политики в США единодушно клеймят торговлю как врага среднего класса и главный источник давления на рынок труда и зарплаты. Нынешняя предвыборная кампания не исключение: и республиканцы, и демократы избрали своей целью Китай и Транстихоокеанское партнерство (ТРР), называя их бичом божьим для несчастных американских трудящихся. Хотя с политической точки зрения это объяснение может быть вполне приемлемым, истина, как обычно, находится «где-то там».

Если уж говорить о торговле, то Америка сама заварила эту кашу. Причина ее бед – большой дефицит сбережений. Страна в течение многих десятилетий жила не по средствам, без проблем пользуясь избытком сбережений за рубежом, что позволяло ей финансировать крупнейший в истории бум потребления. Конечно, политики не хотят попрекать избирателей за такую расточительность – гораздо проще обвинить кого-то другого.

Критика политики сбережений заслуживает более подробного анализа. Как показывает статистика, страны, которым свойственен дефицит сбережений, характеризуются и дефицитом торгового баланса. Аналогично, профициты сбережений и торгового баланса также идут рука об руку. Наиболее ярким примером этого являются США, где чистая норма национальных сбережений составляла на конец 2015 года 2,6% - вполовину меньше усредненного показателя за три последних десятилетия 20-го века, равного 6,3%. При этом отрицательное сальдо торгового баланса было зарегистрировано со 101 государством.

Эта корреляция верна и для других стран. В Соединенном Королевстве, Канаде, Финляндии, Франции, Греции, Португалии – во всех странах, характеризующихся дефицитом торгового баланса – уровень сбережений гораздо ниже, чем в других развитых странах. Соответственно, такие добросовестные владельцы больших сбережений, как Германия, Япония, Нидерланды, Норвегия, Дания, Южная Корея, Швеция и Швейцария, могут похвастаться положительными сальдо торговых балансов. Дисбалансы сбережений могут также приводить к дестабилизации международных потоков капитала, пузырям активов и финансовым кризисам.

Именно это наблюдалось в преддверии финансового кризиса 2008-2009, когда мировой дисбаланс сбережений, оцененный на основе разрыва между странами с дефицитами и профицитами платежных балансов, достиг максимального в современной истории уровня. Эти дисбалансы раздули пузыри на рынках активов и кредитования, что в итоге подвело мир к краю пропасти, невиданной с 1930-х г.г.

Здесь тоже отмечается активное перекладывание вины и много взаимных упреков. Страны с дефицитом стараются обвинить во всем избыток сбережений, скопившийся на мировых финансовых рынках в поисках высокой доходности. Как сказал экс-глава ФРС Бен Бернанке, если бы только страны вроде Китая больше тратили, можно было бы изначально избежать формирования пузырей наподобие тех, что едва не погубили Америку. Тем временем другие указывали, что так называемого «экономического чуда» в США, возможно, и не произошло бы, если бы не капитал, предоставляемый странами с положительным балансом.

Взвешенным и разумным подходом стало бы нахождение более оптимального баланса между сбережениями и расходами. Это особенно важно для США и Китая, которые в совокупности формируют непропорционально большую долю мирового неравенства сбережений. Попросту говоря, Америке необходимо больше сберегать и меньше тратить, а Китаю – меньше сберегать и больше тратить. А чтобы преуспеть в этом, обе страны должны вырваться за рамки устоявшихся стереотипов и образа мышления.

И на этом фронте лидирует Китай, 5 лет назад запустивший стратегию ребалансировки экономики в сторону ее ориентированности на потребителя. Результаты на данный момент пока противоречивы, однако Китай в последнее время демонстрирует готовность решать текущие проблемы. Принятый недавно 13-й 5-летний план нацелен на ослабление процесса накопления предупредительных сбережений, обусловленного страхами перед будущим, посредством либерализации процентной ставки, страхования вкладов, смягчением правил системы прописки хукоу и выдачи разрешений на проживание в городах для внутренних мигрантов (что должно повысить мобильность потоков пособий и выплат), а также отказом от жесткой демографической политики «одна семья – один ребенок».

А вот США движутся в противоположном направлении, не проявляя никакого интереса к обсуждению проблемы сбережений - что уж тут говорить о реализации каких-либо мер для ее решения! Тем временем политика США, направленная на стимулирование роста сбережений, должна включать в себя следующие пункты: долгосрочная консолидация бюджета, расширение схемы таких накопительных пенсионных программ, как индивидуальные пенсионные счета (IRA) или 401K, налоговая реформа в сфере аспекта потребления (НДС или налог с продаж) и нормализация уровня процентных ставок. Вместо этого американские политики продолжают подогревать продолжающийся бум потребления, не заботясь о том, как это отразится на показателе сбережений.

Асимметричный ответ двух крупнейших экономик мира на схожие проблемы имеет далеко идущие последствия. В зависимости от прогресса, которого Китай добьется на пути перестройки экономики и ее переориентации на потребителя, он перейдет от накопления избыточных ресурсов к их потреблению. Валовая норма национальных сбережений в Поднебесной уже снизилась в этом году от пикового значения 2008 года 52% от ВВП до 44%, а в ближайшие годы показатель должен снизиться еще больше.

США, увязнувшие во взаимозависимых отношениях с Китаем, не могут себе позволить и далее игнорировать такой сдвиг парадигмы в сторону потребления. В конце концов, помимо сокращения профицитов платежного и торгового балансов, начавшееся расходование сбережений, вероятно, повлечет за собой и менее активное накопление валютных резервов, а также замедлит процессы рециклирования этих резервов в долларовые активы, включая казначейские облигации США.

В зависимости от того, насколько сильно США провалят свои попытки стимулировать рост внутренних сбережений, нехватка капитала из Китая может заставить США платить более высокую цену за внешнее финансирование – будь то за счет ослабления доллара или повышения реальных процентных ставок (или и того, и другого вместе). Таковы классические подводные камни взаимозависимости: когда один из партнеров изменяет схему отношений, второй ощущает на себе последствия этого.

Ни одна страна не может бесконечно процветать, ничего при этом не сберегая. Пока Америке это удавалось благодаря тому, что она владела мировой резервной валютой – и, в основном, потому, что ей разрешал это остальной мир. В конце концов, пособники США в этом деле (особенно экспортно-ориентированные экономики вроде Китая), а также ресурсно-зависимая цепь поставок оказывались в выигрыше в результате потребительского бума в США, поскольку это способствовало бурному росту международной торговли.

Однако теперь эти дни сочтены. Американский электорат – особенно раздосадованные труженики среднего класса, лишенные избирательных прав – все активнее признают, что что-то не сходится. Однако политики в США все еще продолжают перенаправлять этот гнев на внешний мир, хотя настало время признать горькую правду: дефицит сбережений – главная угроза для «американской мечты».

Подготовлено Forexpf.ru по материалам Project Syndicate

|

| ||

|

+406 |

407 |

DDB's LiveJournal |

|

+350 |

441 |

Жизнь в сети |

|

+345 |

429 |

Сергей Новиков |

|

+310 |

443 |

Рояль в кустах |

|

+54 |

409 |

Сибдепо / Блоги |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.