|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

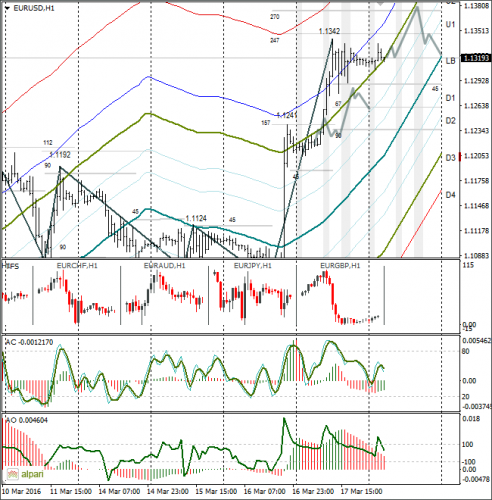

Технический анализ Forex EURUSD 18.03.2016

2016-03-18 10:36:21 (читать в оригинале)В первой половине дня ожидается укрепление евро

Итоги минувшего торгового дня:

В четверг на валютном рынке продолжилось ослабление американской валюты. Доллар попал под волну продаж из-за пересмотра ФРС количества повышений процентной ставки. Индекс доллара упал до 94,58. Курс евро/доллар встретил сопротивление на уровне 1,1342. Рост пары был ограничен падением кросс курса евро/фунт после оглашения решения Банка Англии и публикации протокола заседания.

Банк Англии сохранил процентную ставку на уровне 0,5%, а также программу покупки облигаций в объёме 375 млрд фунтов. Все девять членов Комитета по монетарной политике Банка Англии проголосовали за сохранение ставки. На американскую статистику уже никто не обращал внимания.

Индекс ведущих индикаторов в США за февраль составил 0,1% (прогноз был 0,2%, предыдущее значение -0,2%).

Индекс деловых настроений ФРБ в Филадельфии в США за март составил 12,4 (прогноз был -2,0, предыдущее значение -2,8).

Платежный баланс в США за IV квартал 2015 года в составил -$125,3 млрд (прогноз был -$118,9 млрд, предыдущее значение -$129.9 млрд).

Количество заявлений на пособие по безработице в США за неделю составило 265 тыс. (прогноз был 268 тыс., предыдущее значение 258 тыс.).

Ожидания рынка на сегодня:

В пятницу внимание трейдеров будет направлено на выход экономических данных в Германии, Канаде и США. Данных выходит мало, поэтому после обновления минимума по доллару перед выходными жду по нему коррекцию. Если это перевести на пару евро/доллар, то у меня получается рост до 1,1375 и коррекция к 1,1320 до линии lb.

Новости текущего дня:

- В 10:00 мск Германия опубликует индекс цен производителей за февраль.

- В 15:30 мск Канада представит индекс потребительских цен за февраль, а также сообщит об изменении объёма розничных продаж за январь.

- В 17:00 мск США выпустит индекс потребительских настроений от Reuters/Michigan за март.

- В 18:00 с речью выступит член FOMC Розенгрен.

- В 21:00 с речью выступит член FOMC Буллард.

Технический анализ:

- Внутридневные цели: максимум – 1,1375, минимум – 1,1300/06, закрытие – 1,1320.

- Внутридневная волатильность за последние 10 недель: 103 пункта (4 знака).

Не хотел сегодня рассматривать укрепление евро до 1,1375, так как цена находится на линии U3. С другой стороны, нет новостей, которые бы могли развернуть пару. Также нет медвежьей дивергенции между ценой и индикатором АО. В связи с этим я рассматриваю по прогнозу рост пары евро/доллар до 1,1375 с последующим откатом до 1,1320. Есть риски опуститься до 1,1290 перед выстрелом вверх.

Независимо от решения ЦБ РФ по ставке доллар упадет до 67,50 рубля

2016-03-18 10:33:31 (читать в оригинале)В четверг по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» снизился на 102,30 коп. (-1,48%), до 68,10 руб., курс евро – на 58,40 коп. (-0,75%), до 77,13 руб. Центральный банк России с 18 марта повысил официальный курс доллара США на 246,58 коп., до 68,5598 руб. Официальный курс евро к рублю был установлен на отметке 77,1572 руб., что ниже предыдущего дня на 159,60 коп.

В четверг торги по доллару и евро завершились в минусе. Валюты с открытия торговой сессии ушли в «красную» зону, отыгрывая азиатский рост нефтяных котировок и ослабление американского доллара.

Нефть подорожала на данных о снижении добычи в США и предстоящей встрече нефтепроизводителей в Дохе в середине апреля. Американская валюта попала под волну продаж из-за пересмотра ФРС количества повышений процентной ставки и прогнозов темпов роста ВВП США.

Курс доллара снизился до 67,90 руб. на общем фоне ослабления доллара. Курс евро упал лишь до 76,85 руб. Снижение евро оказалось не таким сильным, так как европейская валюта укреплялась против доллара США на рынке Forex. Курс евро/доллар повышался до отметки 1,1342 вопреки смягчению ЕЦБ монетарной политики.

В пятницу ключевым событием для российского валютного рынка станет заседания ЦБ РФ. У ЦБ есть день, когда можно снизить ключевую ставку на 0,5% без всякого риска для российской валюты и экономики.

Инфляция в стране снизилась, курс доллара опустился ниже 69 руб., ФРС США пересмотрел количество запланированных повышений ставки в 2016 году с 4 до 2 раз, нефтетрейдеры готовятся к штурму сопротивления $41,50 в ожидании предстоящей встречи ОПЕК – все эти факторы позволяют ЦБ снизить ключевую ставку.

Независимо от того, будет ли снижена ставка или нет, по доллару США ожидается падение до 67,50 руб. с последующим отскоком к 68,40 руб.

Если на рынке Форекс трейдеры откажутся выкупать доллар перед выходными днями, то тогда возрастут нисходящие риски дойти до 67 руб. Для евро цель – 76,30 руб., закрытие ожидается на уровне 76,90 руб.

Владислав Антонов

www.alpari.ru

Европейский финансовый сектор затевает опасную игру с Центробанком

2016-03-17 15:28:30 (читать в оригинале)

Второй по величине перестраховшик в мире, немецкая компания Munich Re, наращивает свои золотые резервы и денежные резервы в условиях политики отрицательных процентных ставок Европейского центрального банка. При этом агентство Reuters пишет о том, что она совсем не одинока в стремлении найти инвестиционные стратегии, которые помогут защитить свои кровно заработанные прибыли от нулевых или отрицательных ставок. Munich Re уже давно хранит золото в своей казне, при этом совсем недавно страховшик пополнил ее наличными деньгами на сумму, исчисляемую десятками миллионов евро. Об этом на последней пресс-конференции заявил исполнительный директор Munich Re Николас фон Бомхард.

«Мы пока пробуем различные возможности, однако, ни для кого не секрет, что ситуация действительно сложная», — отметил он. На прошлой неделе ЕЦБ снизил основную ставку рефинансирования до нуля, а ставку по вкладам — с -0.3 до -0.4%, повысив тем самым сумму, которую банки должны платить за размещение средств на счетах в центральном банке. Munich Re — один из лидеров мирового рынка перестрахования — контролирует инвестиции на сумму 231 млрд евро. Небольшое перераспределение активов в сторону золота, на 3%, равнозначно покупке металла на сумму 8.19 млрд евро. При текущей цене 1130 евро за унцию — это 7.2 млн унций или 225.4 тонн золота.

Интересная новость. Скорее всего, другие финансовые институты пойдут по стопам Munich Re и начнут диверсифицироваться в сторону золота, чтобы защититься от падения доходности в минус. Пока еще нет информации о том, чтобы кто-то еще кроме центральных банков диверсифицировал активы и покупал золото, однако, подобные меры кажутся вполне обоснованными для таких компаний как Munich Re.

И тут речь не только о золоте. Немецкий перестраховщик подтвердил, что если ставки продолжат двигаться вглубь на отрицательную территорию, возрастет ценность физической наличности. Он собирается хранить в реальных бумажках по меньшей мере 10 млн евро в двух валютах, таким образом, ему не придется платить за право получить свои деньги со счета по первому требованию. «Кроме того, мы будем наблюдать за тем, какие стратегии используют другие игроки, чтобы избежать необходимости платить проценты», — добавил Бомхард на пресс-конференции в среду.

Институциональные инвесторы, включая страховщиков, сберегательные банки и пенсионные фонды, обсуждают тему хранения физических банкнот и монет — стоят ли затраты на логистику и обеспечение безопасности усилий в условиях снижения ставки и сокращения инвестиционных доходов. «Как только ставки опустятся достаточно низко, это явление примет массовый характер — вопрос только в том, где находится этот болевой порог», — пояснил Кристов Кайзерер, профессор Технического университета в Мюнихе.

«Для крупных институтов этот момент может наступить скорее раньше, чем позже. ЕЦБ, несомненно, примет контрмеры, например, ограничит объем наличных денег». Между тем, если стратегию Munich Re начнут копировать другие компании, политика регулятора потеряет смысл: в конечном счете ЕЦБ придумал эту отрицательную ставку, чтобы снизить стоимость и стимулировать кредитование. Накапливание наличности может сломать механизм воздействия политики на реальную экономику.

Интересно, что совсем недавно исполнительный директор Deutsche Bank AG Джон Криан говорил о том, что лет через десять наличные деньги исчезнут и вовсе, а люди будут пользоваться кредитными картами и электронным банкингом для оплаты товаров и услуг. Похоже, что его прогнозам не суждено сбыться. По крайней мере, пока — ситуация разворачивается с точностью до наоборот.

«Эта ситуация наглядно демонстрирует трудности, с которыми приходиться иметь дело Европейскому центральному банку», — отмечает профессор финансов Бамгерского Университа в Баварии Андрэас Охлер. «Отрицательные ставки на ликвидность овернайт не может стимулировать долгосрочное кредитование. Они просто делают транзакции компаний и институтов дороже».

Вероятно, как только пройдет увлечение ФРС игрой в доктора для всея экономики, которая устремится вниз по нисходящей спирали, набирая обороты, отрицательные ставки придут и в США, а компании также начнут экспериментировать, стараясь избежать репрессивного воздействия монетарной политики, как это сейчас делает Munich Re. Так что опыт европейского перестраховщика, вероятно, придется кстати его коллегам по ту сторону Атлантики.

Британец укрепился на решении Банка Англии сохранить монетарную политику

2016-03-17 15:26:12 (читать в оригинале)После вчерашнего ослабления доллара США, на торгах в Европе он оказался опять под давлением. В среду американская валюта попала под волну продаж после решения ФРС США сократить количество повышений процентной ставки с четырёх до двух, а также снижения прогнозов на темпы роста американской экономики и инфляции. Сейчас ФРС рассматривает повышение ставки к концу 2016 года до 0,9%, к концу 2017 года – до 1,7%. Прогноз на темпы роста ВВП в текущем году был понижен с 2,4% до 2,2%, на 2017 год – с 2,2% с 2,1%.

Курс евро/доллар вырос на торгах в Европе с уровня 1,1230 до 1,1342, курс фунт/доллар – на 150 пунктов, до 1,4380. Курс евро пробился к отметке 1,1342 после публикации данных по потребительской инфляции в еврозоне.

Данные по инфляции еврозоны за февраль оказались чуть выше предварительных значений. Основной индекс потребительских цен вырос на 0,2% м/м против прогноза 0,1% м/м. В годовом исчислении показатель совпал с прогнозом и снизился на 0,2% г/г . Базовый индекс вырос на 0,8% г/г против прогноза 0,7% г/г.

В кроссе евро/фунт спросом пользуется единая валюта в ожидании результатов Банка Англии по процентной ставке.

По итогам заседания Банк Англии сохранил процентную ставку на уровне 0,5%, а также программу покупки облигаций в объёме 375 млрд фунтов. Ставка не меняется с 2009 года, программа – с 2012 года. Все девять членов Комитета по монетарной политике Банка Англии проголосовали за сохранение ставки.

Британский фунт отреагировал на решение ЦБ укреплением до 1,4396. Кросс евро/фунт развернулся вниз. Теперь евро находится под давлением, фунт покоряет новые высоты. Глава Банка Англии Марк Карни сегодня не выступает, поэтому покупатели будут чувствовать себя уверенно до закрытия торгов в Европе на фоне падения доллара США.

Коррекция по паре евро/доллар ожидается после повторного теста уровня 1,1345, по паре фунт/доллар – с 1,4425.

Российский фондовый рынок в четверг открылся ростом.

2016-03-17 12:53:23 (читать в оригинале)К настоящему моменту ведущие биржевые индексы прибавляют в среднем 1%, в утренних лидерах роста отметились бумаги «Башнефти» и «Аэрофлота». В «красной» зоне торгуются акции «Медиахолдинга» и «Полюс Золота». Внешний фон к сегодняшним торгам сложился позитивным. Американские рынки завершили предыдущую сессию в плюсе, фьючерс на индекс S&P на премаркете торгуется с повышением. Цены на нефть идут вверх.

Баррель сорта Brent стоит сейчас $40,86 (+1,3%). В пользу сырьевых «быков» сыграла совокупность факторов — от резкого отступления американского доллара минувшим вечером до релиза Минэнерго США по запасам.

Прояснились перспективы встречи «согласных» с заморозкой сырьевой добычи. Она состоится в середине апреля в Дохе, участников как минимум пятнадцать, но среди них нет ни Ирана, ни США. Участие Норвегии и Азербайджана, безусловно, прибавляет встрече веса, но пока ее итоги весьма неоднозначны даже в теории. Пока наступит апрель, пока вступят в силу, если, конечно, вступят, ограничения пройдет середина года. Подобные меры принимаются быстро, оперативно, в этом их ценность. Сейчас же никто не спешит.

Российский рубль укрепляется, используя сырьевую опору. За доллар США сейчас дают 68,54 руб. (-0,8%). Ближайший уровень поддержки в паре доллар/рубль расположен на отметке 68,25, следующий — на уровне 67,95 руб. Как только на рынке сократится эмоциональная премия, стоит присмотреться к покупкам иностранной валюты.

Индекс ММВБ проведет торги четверга в диапазоне 1860-1910 пунктов.

По информации из деловых кругов парламентские выборы в трёх землях Германии, на которых было зафиксировано серьёзное (на уровне 13-15%) снижение общественной поддержки правящей партии христианских демократов, прежде всего, по проблеме миграционного кризиса и кампании по диффамации Deutsche Bank, воспринимаются в Берлине как проявление жесткой антинемецкой линии США. Американцы традиционно стремятся максимально ослабить всех своих потенциальных конкурентов.

Приказ Путина о выводе основной части российских военных сил из Сирии — многоцелевой дипломатический маневр, позволяющий одновременно расширить переговорные процессы с США и нефтяными монархиями Персидского залива, а также оказать давление на Иран, который до сих пор не выразил желания присоединиться к новому энергетическому картелю.

Министр природных ресурсов и экологии Сергей Донской в интервью «Российской газете» заявил, что доказанных запасов нефти в России хватит лишь на 28 лет. Ранее заявлялись другие сроки — 30-40 лет. Вероятно, пересмотр прогноза связан с растущими темпами добычи и сокращением разведывательной деятельности из-за кризисной ситуации в стране и санкций. Также Донской отметил, что доля трудноизвлекаемой нефти в общей добыче увеличивается.

28 лет — срок небольшой для нефтянки, но строить пессимистичное будущее для России в связи с этим не стоит. На текущий момент ряд проектов по добыче нефти заморожены, ряд компаний сократили свои инвестиционные программы, однако эта ситуация временная. Оживление в отрасли начнется с восстановлением цен на черное золото хотя бы до отметки в $60 за баррель. Это позволит продолжить работу на арктическом шельфе, где сосредоточено более 100 млрд тонн извлекаемых запасов нефти. Активная добыча на шельфе, безусловно, увеличит сроки, за которые страна может израсходовать свой запас.

В четверг внеочередное общее собрание акционеров проведет Аэропорт «Внуково». Финансовые результаты по МСФО за 2015 год опубликуют «АЛРОСА» и «Группа ЛСР».

В Новой Зеландии вышла статистика по темпам роста ВВП в 4 квартале. Данные по безработице вышли в Австралии. Торговый баланс представит Япония. С речью выступил глава Банка Японии. Решение по процентной ставке объявит Банк Швейцарии. Статистика по инфляции будет опубликована в ЕС. Решение по процентной ставке объявит Банк Англии, а также опубликует протокол заседания по денежно-кредитной политике. В Штатах выйдет статистика по безработице.

Александр Разуваев

www.alpari.ru

|

| ||

|

+125 |

141 |

Диетические рецепты |

|

+116 |

140 |

RouxAngel |

|

+115 |

119 |

_Kicker_ |

|

+54 |

115 |

House of Pocong |

|

+51 |

109 |

Рыцарь Дорог (Knight Rider) - фан сайт сериала |

|

| ||

|

-4 |

116 |

ХоДоКи - особенное мнение... |

|

-8 |

3 |

Памятник Самому Себе |

|

-11 |

39 |

Истории звёзд |

|

-13 |

12 |

Доктор_Хауз |

|

-29 |

27 |

Лента новостей сайта bestfighters.ru |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.