|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Российский рынок акций в четверг открылся ростом

2016-05-12 12:02:40 (читать в оригинале)Российский фондовый рынок в четверг открылся ростом. К настоящему времени ведущие биржевые индексы растут в среднем на 0,2%. В лидерах утреннего спроса отметились акции «ФСК ЕЭС» и «Полиметалла». Также позитивную динамику (рост свыше 1%) демонстрируют акции «Газпрома» и «ММК». Под давлением торгуются бумаги «ФосАгро» и «КАМАЗа».

Рост акций национального достояния обусловлен новостями о дивидендных выплатах компании. В СМИ произошла утечка информации о том, что Министерство экономического развития разослало директиву представителям государства в совете директоров «Газпрома», где сказано, что компания должна направить на выплаты 50% чистой прибыли по МСФО. Это 393 млрд рублей. Так много компания не выплачивала еще никогда.

Новость о возможных барышах взбудоражила инвесторов и подтолкнула к покупкам. Однако вариант директивы не окончательный и не подписан, пока Минэкномразвития собирает мнения различных ведомств. В связи с этим 100% уверенности в том, что выплаты будут такими существенными, нет. В целом акции «Газпрома» привлекательны для покупки не только с точки зрения годовых выплат, но и с точки зрения потенциального роста. На данный момент котировки завершили нисходящую коррекцию и возобновили рост, у «быков» есть шанс подняться выше отметки 170 рублей до конца месяца.

Акции «ММК» так же, как и акции «Газпрома», растут на слухах о возможном слиянии с «Северсталью». На открытии торгов акции комбината взлетели на 3,6%, однако после опровержения слухов руководством компании перешли к снижению. Пресс-служба ММК сообщила, что ни с кем не ведет переговоров о слиянии.

В четверг реестр акционеров для участия в ГОСА закроют «АЛРОСА», «ТГК-1», «ЧТПЗ», «ТрансКонтейнер» и «АвтоВАЗ». Отчетность по МСФО за первый квартал 2016 года опубликуют VimpelCom и «Э.ОН Россия».

Внешний фон к сегодняшним торгам сложился умеренно негативным. Американские рынки завершили предыдущую сессию продажами, полностью нивелировав позитив вторника. Фьючерс на индекс S&P на премаркете ограниченно подрастает. Акции компаний потребительского сектора потянули рынок вниз. Позже ноту пессимизма внесли компании, отчитавшиеся в рамках сезона корпоративных отчетностей. Кроме того, статистика по профициту американского госбюджета оказалась слабее ожиданий, что только усилило распродажу. Получается, что ралли вторника было единичным фактом оптимизма, который подтверждения пока не получает.

Опубликованная накануне статистика по коммерческим запасам нефти и нефтепродуктам в США спровоцировала повышенную волатильность на сырьевом рынке. Данные зафиксировали снижение индикатора на 3,410 млн баррелей при прогнозе увеличения на 0,750 млн баррелей. Ранее Американский институт нефти представил абсолютно противоположные данные, свидетельствующие о росте запасов. В итоге котировки сначала упали, а потом выросли. Инвесторы тут же вспомнили о затухающих канадских пожарах (тема прошлых торговых дней, опасности для нефтеносных песков нет) и Нигерии. И вот здесь ралли состоялось. К настоящему времени за баррель Brent дают $47,7.

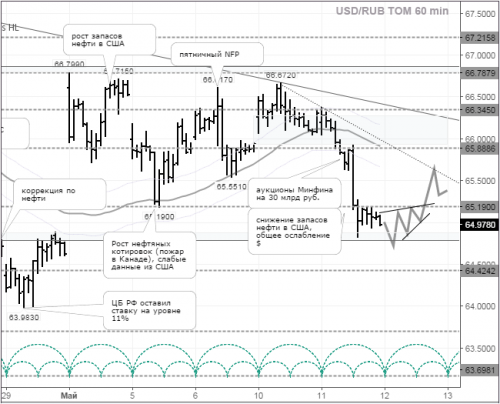

Российский рубль открыл торги четверга незначительным укреплением в парах с иностранными валютами. Доллар США сейчас торгуется вокруг уровня 64,7 руб. Пока валютный рынок неактивен, так как не в силах расставить акценты, актуальные для этого торгового дня. Предполагаемый диапазон торгов парой доллар/рубль на сегодня составляет 64,80-65,75. Цель отскока расположена в области 65,50-65,60.

Индекс ММВБ проведет торги четверга в коридоре 1890-1930 пунктов. Рубеж в 1900 пунктов стал очень подвижной границей, разделяющей пессимистов и оптимистов, но переход через него в обе стороны остается довольно информативным событием.

Анна Кокорева

www.alpari.ru

Технический анализ Форекс EURUSD 12.05.2016

2016-05-12 09:54:42 (читать в оригинале)Евро отбился от дневной трендовой линии

Итоги минувшего торгового дня:

В среду курс евро/доллар восстановился с 1,1370 до 1,1446. На протяжении всего дня евробыков поддерживал своим ростом кросс курс евро/фунт. Британец ослабился против единой валюты после выхода данных по промышленному производству и обрабатывающей промышленности Великобритании.

На американской сессии доллар ослабился после выхода отчёта Минэнерго США по запасам нефти. За неделю с 30 апреля по 6 мая запасы сырой нефти упали на 3,4 млн баррелей, до 540 млн баррелей. Ожидалось их увеличение на 0,5 млн баррелей. Добыча нефти снизилась с 8,825 до 8,802 млн баррелей.

На новостях нефть подорожала на 5,5% до 47,70. Вместе с ней и евро. По сути не было никаких фундаментальных причин для укрепления евро. Зато сработал технический сигнал – отбой от дневной трендовой линии.

Ожидания рынка на сегодня:

На дневном ТФ курс евро/доллар отскочил от трендовой линии. Пока цена находится ниже отметки 1,1494, я буду ждать реализации недельного сигнала по пинбару. Сегодня без прогноза. Думаю, четверг знаковый день для евро. В 14:00 мск Банк Англии обнародует своё решение по монетарной политике. Кросс евро/фунт в среду повышался, сегодня может снизиться. Неизвестно, что ещё скажет М.Карни. Если по итогам дня спрос на евро снизится, то в пятницу будут снова рассматривать ослабление евро к доллару до уровня 1,13.

Новости текущего дня:

- В 12:00 мск Еврозона опубликует данные по промышленному производству за март.

- В 14:00 мск в Великобритании выйдут: отчёт по инфляции Банка Англии, решение и итоги голосования по процентной ставке, объём программы покупки активов.

- В 14:45 мск выступит глава Банка Англии Марк Карни.

- В 15:30 мск в Канаде выйдет индекс цен на первичном рынке жилья за март. В США данные по рынку труда и ценам на импорт.

- В 18:45 мск выступит член FOMC Розенгрен.

- В 20:30 мск выступит член FOMC Джордж.

Технический анализ:

Вчерашний прогноз отработался зеркально. Курс евро/доллар поднялся до верхней границы канала, который был построен по трем значениям – 1,1385-1,1358 и 1,1479. На 7:18 мск пара торгуется по 1,1424. На недельном и дневном ТФ ситуация несильно изменилась после вчерашнего дня. Золото и австралиец/доллар снижаются. Евро в данный момент черпает силы от кроссов – евро/австралиец и евро/йена. Если по после выступления М.Карни фунт ослабится, то евро/доллар вернётся к уровню 1,1385. Если нет, то евробыки начнут готовиться проходить уровень 1,1480.

Снижение запасов нефти в США благоприятно сказались на нефтяных котировках и рубле

2016-05-12 09:52:10 (читать в оригинале)В среду по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 133,20 коп. (-2,01%), до 64,97 руб., курс евро – на 106,90 коп. (-1,42%), до 74,29 руб. Центральный банк России с 12 мая понизил официальный курс доллара США к рублю на 8,49 коп., до 66,2428 руб. Официальный курс евро к рублю был установлен на отметке 75,4505 руб., что ниже предыдущего дня на 9,01 коп.

Торги в среду на Московской бирже открылись незначительным ростом курса рубля по отношению к доллару и евро. С открытия биржи рынок отыграл утреннее снижение нефтяных котировок до отметки $44,78. После успешного размещения Минфином на аукционах ОФЗ объёмом 30 млрд рублей и восстановлением цен на нефть до $46, курс доллар/рубль упал до 65,63 руб., евро/рубль – до 74,87 руб.

Вчера 17:30 мск национальная валюта продолжила укрепляться к валютам после выхода отчёта Минэнерго США по запасам нефти, который придал ценам на нефть новый бычий импульс. Отчёт отразил неожиданное сокращение запасов и добычи нефти в США. За пять часов после выхода отчёта баррель Brent подорожал на 9%, до $47,71. Соответственно, курс доллар/рубль упал до 64,83 руб., евро/рубль – до 74,15 руб.

Согласно последним данным министерства энергетики США, запасы нефти в стране на прошлой неделе сократились на 3,41 млн баррелей, до 540 млн баррелей. Добыча нефти снизилась на 23 тыс., до 8,802 млн баррелей в сутки.

Позитивное влияние на нефтяные котировки также оказывали сообщения о перебоях в поставках нефти на мировой рынок из Канады и Нигерии (в Канаде – пожары, в Нигерии – террористические атаки на объекты нефтяной инфраструктуры).

Благодаря росту нефтяных котировок, поддержанному отчётом Минэнерго США и перебоями поставок нефти из Канады и Нигерии, продавцам доллара удалось закрыть все ценовые разрывы, которые образовались 4 и 10 мая.

Курс доллар/рубль вернулся к поддержке в диапазоне 64,78-64,87 руб. В Азии нефть торгуется в плюсе 0,45% на фоне незначительного снижения котировок золота и роста доллара. Высока вероятность, что до американской сессии мы увидим по нефти нисходящую коррекцию. В связи с этим, по доллару можно рассмотреть тест уровня 64,78 руб. и с возможным отскоком до отметки 65,62 руб. Курс евро в рамках коррекции приблизится к уровню 74,80 руб.

Из ключевых событий на четверг – заседание Банка Англии и выступление Марка Карни.

Владислав Антонов

www.alpari.ru

Евро укрепляется к доллару на фоне дорожающих нефти и золота

2016-05-11 14:44:34 (читать в оригинале)В Европе пара евро/доллар торгуется в узком диапазоне на уровне 1,1380. Покупатели пытались воспользоваться слабой британской статистикой и ростом курса кросс-пары евро/фунт, чтобы закрепиться выше 1,1409, но попытка не увенчалась успехом. Им не удалось с первого раза продавить курс выше 1,14.

Британская валюта попала под волну продаж после публикации отчёта по промышленному производству и производству в обрабатывающей промышленности Великобритании. На новостях курс фунт/доллар упал на 60 пунктов, до 1,4394. Техническая картина на часовом периоде опять стала «медвежьей» перед заседанием Банка Англии, которое состоится в четверг.

Отчёт продемонстрировал улучшение показателей по сравнению с февралем, но данные оказались ниже ожиданий рынка. Значения за февраль были пересмотрены на повышение. Видимо, пересмотр ограничил ослабление фунта против доллара США и евро.

В марте объём промышленного производства вырос на 0,3% против прогноза 0,5% и предыдущего значения -0,2% (пересмотрено с -0,3). В годовом исчислении объём сократился на 0,2% (прогноз был -0,4%, предыдущее значение пересмотрено с -0,5% до 0,1%).

Производство в секторе обрабатывающей промышленности выросло на 0,1% по сравнению с -0,9% месяцем ранее (значение пересмотрено с -1,1%). Данные оказались ниже прогноза в 0,3%. Годовой показатель совпал с прогнозом и составил -1,9% (предыдущее значение пересмотрено с -1,8%).

В 17:30 мск Минэнерго США представит данные по запасам нефти за неделю 1-7 мая. К этому отчёту чувствительны сырьевые валюты. В 19:30 мск с речью выступит представитель ЕЦБ Эвальд Новотны. Если до его выступления активность на рынке будет отсутствовать, то он может оказать влияние на пары с евро. Учитывая, что дорожает золото и нефть, возросли риски уйти по евро к 1,1450.

Банк России загоняет себя в угол невыполнимыми инфляционными целями

2016-05-11 13:28:33 (читать в оригинале)

Привязанность Центробанка России некоторым кажется нездоровой манией и даже фетишизмом. Экономисты считают, что сейчас у регуляторов есть более удачные способы доказать свою надежность. В частности, одна треть экспертов, участвовавших в опросе, проведенном агентством Bloomberg, считает главным показателем эффективности работы Центробанка инфляционные ожидания. Способность достичь целевых значений — на втором месте. «Устойчивое снижение инфляционных ожиданий означает, что участники экономической деятельности поверили в способность банка обеспечивать макроэкономическую стабильность», — уверен Чарльз Мовит, экономист из IHS Global Insight. «Это опережающий индикатор, а сама инфляционная цель — совпадающий».

Как оценивать работу Центробанка? Этот вопрос остается открытым, однако сам регулятор принимает свои решения, в значительной степени ориентируясь на целевую инфляцию 4%. Подобная зацикленность вызвала немало критики со стороны ряда чиновников, в частности, министр экономики Алексей Улюкаев назвал ее «числовым фетишем», не отвечающим реальным потребностям России. Он считает, что стремление к инфляционной цели не должно превращаться в идолопоклонничество. Нужно просто грамотно вести диалог с обществом и управлять ожиданиями.

Больше уверенности

В апреле Центробанк занял более осторожную позицию, намекнув на возможность стимулирования экономики. Но при этом ставка будет снижена только если инфляционные риски уйдут на второй план, а политики убедятся в достижимости своей цели.

От успеха или неудачи зависит многое, потому что Банк России не смог вернуть инфляцию нужным значениям в 2015 году, и скорее всего, ни в этом, ни в следующем году ему это также не удастся из-за волатильности на рынке нефти и девальвации рубля. Глава Центробанка Эльвира Набиуллина очень трепетно относится к проблеме ценовой динамики, поскольку в 2015 году темпы роста цен достигли 13-летних максимумов на уровне 16.9%, ослабив не только внутренний спрос, но и инвестиции. Согласно апрельским прогнозам Министерства экономики инфляция снизится к 4% не ранее 2019 года. Экономисты, опрошенные Bloomberg, считают, что в этом году средние темпы роста цен составят 8%, а в следующем — 6,8%.

Ближе к реальности

Между тем, экономика находится в состоянии рецессии уже второй год. Центральный банк за минувший год понижал ставку пять раз и практически полностью нейтрализовал повышение до 17% на экстренном заседании в декабре 2014 года. Курс рубля в этом году стабилизировался благодаря росту цен на нефть. Валюта сумела подрасти на 11% против доллара после падения на 20% в 2015 году. Форвардные контракты указывают на снижение стоимости кредитования на девять базисных пунктов в течение ближайших трех месяцев. По словам экономистов Raiffeisen Bank International, текущая инфляционная цель Центробанка слишком амбициозна и утопична.

«Исходя из имеющихся инфляционных ожиданий, регулятору следует установить новую более реальную цель на ближайшую перспективу — продемонстрировать, что россияне ждут снижения инфляции, зафиксировать это мнение и выстраивать свою экономическую политику соответствующим образом». Ксения Юдаева, первый заместитель председателя Центробанка, считает, что России нужно достигать инфляционных целей в течение 15-20 лет, чтобы добиться доверия, которым пользуется Европейский центральный банк. «Медленное снижение инфляционных ожиданий» — это один из главных факторов риска, упомянутый регулятором в своем апрельском сопроводительном заявлении.

Несгибаемые ожидания

С этой точки зрения прогнозы далеко не оптимистичны. Годовой показатель роста цен сейчас в два раза ниже, чем в ноябре, однако среднее значение инфляции, ожидаемой в этом году, за аналогичный период снизилось всего на 1.2% до 14.6%. Это отчасти объясняет, почему коммерческие банки не спешат снижать проценты по займам. Более того, по данным регулятора в январе и феврале ставки по рублевым займам в корпоративном секторе даже выросли.

А инфляция за тот же период снизилась на 1.7%. Согласно прогнозам Центробанка, в апреле следующего года годовая инфляция снизится до 5%. Однако в современной экономической истории России подобного уровня удалось достичь лишь однажды — в 2012 году — когда власти ограничили рост тарифов на коммунальные услуги. «Центробанку нужно убедить потребителей в том, что он может сдержать рост инфляции», — поясняет Кристофер Шилс, старший аналитик по развивающимся рынкам в Informa Global Markets. «От этого зависят их решения».

Подготовлено Forexpf.ru по материалам агентства Bloomberg

|

| ||

|

+344 |

353 |

ГОРОСКОП |

|

+342 |

418 |

glois-en101 |

|

+318 |

355 |

ALTAR-NIK |

|

+308 |

361 |

Кладезь информации! djrich.info |

|

+284 |

351 |

Петербуржец |

|

| ||

|

-2 |

87 |

Обойдемся без болезней |

|

-4 |

8 |

SUPER ANI - Информационно-познавательный проект. |

|

-16 |

396 |

Чтобы выжить |

|

-17 |

2 |

Красное Море Дайвинг |

|

-18 |

295 |

Marina Pletneva |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.