|

Какой рейтинг вас больше интересует?

|

Главная /

Каталог блоговCтраница блогера Азбука Инвестора/Записи в блоге |

Больше золота для развивающихся рынков!

2016-05-05 11:04:52 (читать в оригинале)

У центральных банков развивающихся рынков слишком много долларов и мало золота? Возможно, этот вопрос кому-то покажется несвоевременным, поскольку мировая экономика сбавляет темпы роста, а развивающийся сегмент благодарит судьбу, что у него есть финансовая подушка безопасности на этот случай. Однако если бы ЕМ-страны активнее накапливали золото вместо долларов, мировая финансовая система чувствовала бы себя намного лучше и давала бы меньше сбоев, что, несомненно, пошло бы на пользу всем. Сразу внесу ясность.

Я не отношусь к числу тех, кто ратует за возвращение золотого стандарта, в соответствии с которым стоимость валют выражается в золотом эквиваленте — обычно с подобными идеями выступают американские ультра-правые безумцы. В конечном счете, последний раз, в 1930-е, подобная система довела нас до катастрофы. Вряд ли есть веские причины полагать, что на этот раз события будут развиваться по другому сценарию.

Нет, в данном случае речь всего лишь о том, что развивающиеся рынки могли бы вложить значительную долю своих многотриллионных валютных резервов (только в Китае официальные валютные резервы превышают 3.3 трлн долларов) в золото. Даже если они переместят таким образом всего 10% своих активов, то все равно будут сильно отставать от многих богатых стран, где доля золота достигает 60-70% от общего объема резервов. Какое-то время назад в развитом мире было принято считать, что золото лучше не использовать в качестве платежного средства, и изъять его из обращения.

Да, у нас много золота, говорили в этих странах, но это наследие золотого стандарта, действовавшего до Второй мировой войны, тогда у Центробанков не было выбора, им приходилось накапливать этот металл. На самом деле, в 1999 году европейские центральные банки сочли, что хранить такие запасы золота больше не имеет смысла. В связи с этим они заключили соглашение о постепенном и упорядоченном сокращении своих запасов.

Тогда продажи казались логичными для большинства стран-участниц соглашения: реальным обеспечением долговых обязательств служили налоги, собираемые правительствами, институциональное развитие вышло на новый уровень, а на политическом фронте воцарилась относительная стабильность. Соглашение 1999 года периодически пересматривалось, однако в последней его редакции от 2014 года большинство богатых стран все-таки решили взять паузу, оставив себе по-прежнему обширные запасы золота.

Между тем развивающиеся рынки продолжали все это время скупать золото, но очень малыми объемами, не сопоставимыми с их волчьим аппетитом на американские гос. облигации и другие долговые бумаги развитых стран. По состоянию на март 2016 года доля золота в китайских резервах не превышала 2%, в индийских — 5%. Россия, по сути, единственная крупная развивающаяся страна, значительно нарастившая свои золотые запасы — во многом из-за западных санкций. Сейчас на долю золота в российских резервах приходится 15%. Страны ЕМ-сегмента вынуждены копить максимально ликвидные резервы, потому что у них нет возможности выбраться из финансового кризиса или кризиса гос. долга при помощи инфляции.

Иными словами, они живут в мире, где значительная доля международного долгового рынка — и еще более масштабная часть мировой торговли — тесно связана с твердой валютой. Поэтому они поддерживают у себя запасы такой валюты, в качестве копилки на черный день, или на случай фискального и финансового апокалипсиса. Конечно, было бы лучше, если бы они каким-то образом смогли объединить свои резервы в пулы, возможно, через Международный валютный фонд. Но для этого нужно доверие, которого пока нет.

Почему система будет работать лучше, если развивающиеся страны потратят часть своих долларов на золото? Ответ лежит на поверхности. Дело в том, что все ЕМ-страны конкурируют между собой за право купить облигации развитых рынков, что ведет к росту цен на эти активы и снижению получаемой ими в итоге доходности. Учитывая то, что процентные ставки в западном мире застыли на отметке, близкой к нулю, вряд ли можно рассчитывать на значительное снижение стоимости облигаций. К

роме того, объем выпускаемых развитыми странами долговых бумаг ограничен налоговыми ресурсами и уровнями допустимого риска. Запасы золота тоже не безграничны, однако оно лишено множества других проблем, в частности, его цена ничем не сдерживается. Более того, следует признать, что золото является по-настоящему безопасным активом со средней доходностью, сопоставимой с очень краткосрочным долгом. А, учитывая его высокую ликвидность — это главный критерий резервного актива — центральные банки могут позволить себе закрыть глаза на текущую волатильность и сделать ставку на долгосрочные прибыли.

Да, золото не приносит проценты, а на его хранение нужны деньги. Но этими затратами можно довольно эффективно управлять, если не держать его у себя. Например, многие страны размещают свое золото в ФРБ Нью-Йорка. Также со временем цена может вырасти. Именно по этой причине в системе в целом никогда не закончится монетарное золото. Не стоит думать, что, переключившись за этот драгметалл, развивающиеся страны каким-то образом выиграют за счет других более развитых экономик.

В конечном счете, у последних доля золота в валютных резервах сейчас значительно выше, а если ЕМ-страны постараются устранить этот разрыв, цены на золото могут заметно вырасти. Но эта проблема не относится к числу системных. На самом деле, рост цен на золото поможет сократить разницу между спросом и предложением на безопасные активы, возникшую в результате применения политики нулевых ставок. У развивающихся рынков никогда не был убедительных поводов верить в полную демонетизацию золота Западом. Нет их и сейчас.

Кеннет Рогофф

Подготовлено Forexpf.ru по материалам Project Syndicate

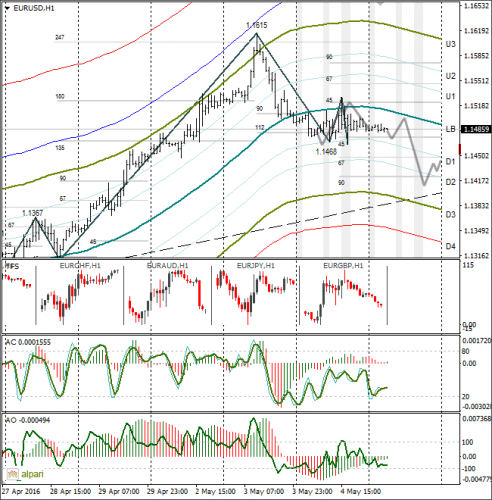

Технический анализ Форекс EURUSD 05.05.2016

2016-05-05 09:32:19 (читать в оригинале)По евро цель на четверг – 1,1415

Итоги минувшего торгового дня:

В среду по итогам торгов единая валюта закрылась снижением к доллару США. Пара не смогла продолжить рост после публикации отчёта по рынку труда в частном секторе США. Индекс ISM и производственные заказы сдержали доллар от падения. Индекс ADP оказался существенно ниже ожиданий. Слабые данные могут побудить экспертов пересмотреть прогнозы по Non-Farm Payrolls на понижение. Отчёт выходит за два дня до публикации официального отчёта по занятости в США.

Индекс производственных заказов за март в США составил 1,1% (прогноз был 0,5%, предыдущее значение -1,9%).

Индекс деловой активности в сфере услуг Института менеджмента в США за апрель составил 55,7 (прогноз был 54,6, предыдущее значение 54,5).

Ожидания рынка на сегодня:

Курс евро/доллар стабилизировался на уровне 1,1486 и двенадцать часов консолидируется в узком диапазоне. Поскольку на дневном периоде 3 мая сформировался пинбар, то после бокового движения рискну рассмотреть выход цены вниз к 1,1415.

Ключевым событием недели станет отчёт Non-FarmPayrolls. Официальные данные Минтруда США выйдут в пятницу в 15:30 мск. Ожидается, что число рабочих мест в США увеличилось в апреле на 200 тыс., а уровень безработицы снизился с 5% до 4,9%. ADP c Non-FarmPayrollsне имеет положительной корреляции, поэтому я не обращаю внимания на него.

Новости текущего дня:

- В 10:30 мск Великобритания опубликует индекс цен на жилье от Halifax за апрель.

- В 11:00 мск ЕЦБ опубликует экономический бюллетень.

- В 11:30 мск в Великобритании выйдет индекс деловой активности в секторе услуг за апрель.

- В 15:30 мск Канада обнародует данные по разрешениям на строительство за март. В Штатах выйдут данные по числу первичных заявок на пособие по безработице за неделю

- В 18:30 мск выступит президент ФРБ Сент-Луиса Джеймса Буллард.

Технический анализ:

Курс евро/доллар откатился до балансовой линии и от неё цена вернулась к 1,1485. Часовые индикаторы находятся в нейтральной зоне. Учитывая дневной пинбар от 3 мая, на четверг жду ослабления евро против доллара США до 1,1415. В моменте можем сходить до 1,1395 (до трендовой линии).

Обязательно следим за динамикой кросс курса евро/фунт. Кросс на часовом периоде откатился до линии lb. Резкий отскок вверх и евро начнёт укрепляться к доллару США. Я допускаю рост евро до 1,1507, но выше покупателей пускать не стоит, иначе курс евро в течение 2-3 часов вырастет до 1,1575.

До пятницы Brent останется торговаться в ценовом диапазоне 44,17- 46,30

2016-05-05 09:29:10 (читать в оригинале)В среду торги по фьючерсу на Brent завершились на уровне $44,91 против $45,22 на момент открытия. После трехдневного снижения цен с уровня $48,29 до $44,60 котировки восстановились до отметки $45,99 в рамках коррекционного движения. Нефть подорожала на фоне слабого индекса ADP и общего ослабления доллара США. Индекс ADP оказался существенно ниже ожиданий. Вместо ожидавшихся 195 тыс. рабочих мест, в США в частном секторе было создано 156 тыс.

На американской сессии нефть подешевела до $44,17 после выхода новой порции статистики в Штатах. Запасы нефти в США за неделю, завершившуюся 29 апреля, выросли на 2,8 млн баррелей, до 543,4 млн баррелей. Прогноз был +1,7 млн баррелей. Добыча нефти в США сократилась на 113 тыс., до 8,825 млн баррелей в сутки.

Несмотря на незначительное увеличение запасов, из-за сокращения добычи нефти, данные вышли позитивные. Участники встречи стран ОПЕК в Вене тоже отметили улучшение показателей спроса и предложения по нефти. Bloomberg сообщил, что на июньской встрече в Вене крупные нефтедобытчики не будут рассматривать вопрос об ограничении объёмов добычи на уровне января 2016 года.

После выхода отчёта по запасам нефти поддержку доллару оказали индекс ISM и производственные заказы в США. После обновления сессионного минимума баррель Brent подорожал до $44,99. В Азии котировки выросли до 45,25 (+1,15%). При повышении цен был зафиксирован ложный пробой трендовой линии берущей начало от минимума 37,27 (5 апреля 2016). Нефть нашла поддержку около 44 долларов, которая образовалась от апрельских минимумов.

В пятницу в 15:30 мск выйдет важный отчёт (Non-Farm Payrolls) для американского доллара. Можно предположить, что до пятницы Brent останется торговаться в ценовом диапазоне 44,17- 46,30.

Владислав Антонов

www.alpari.ru

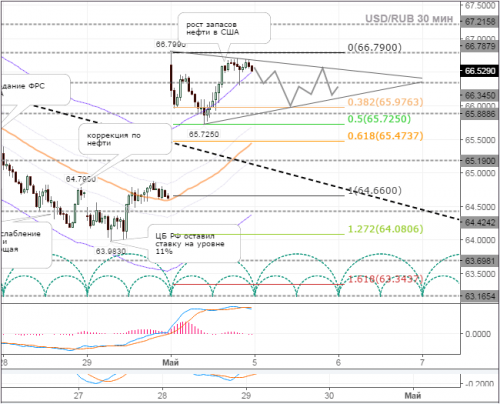

По рублёвым парам ожидается боковое движение

2016-05-05 09:19:10 (читать в оригинале)В среду по итогам торговой сессии на Московской бирже курс американского доллара расчётами «завтра» вырос на 189,90 коп. (+2,94%), до 66,52 руб., курс евро – на 240,30 коп. (+3,25%), до 76,42 руб. Центральный банк России с 5 мая повысил официальный курс доллара США к рублю на 183,84 коп., до 66,1718 руб. Официальный курс евро к рублю был установлен на отметке 76,0512 руб., что выше предыдущего дня на 274,97 коп.

В среду рубль существенно ослабился к доллару и евро на открытии торгов на внутреннем валютном рынке. Резко ослабление рубля было вызвано длинными выходными из-за майских праздников. За время закрытия Московской биржи баррель Brent подешевел на $3,34 (-6,9%), до $44,92. В связи с обвалом цен на нефть доллар/рубль открылся ростом по 66,61 руб., евро/рубль – по 75,00 руб.

На фоне восстановления нефтяных котировок до $45,99, продавцам в паре доллар/рубль удалось закрыть ценовой разрыв на 50%. Ниже сходить не успели. Отчёт по запасам нефти вызвал новую волну снижения цен на нефть и ослабление рубля к иностранным валютам.

Запасы нефти в США за неделю, завершившуюся 29 апреля, выросли на 2,8 млн баррелей, до 543,4 млн баррелей. Прогноз был +1,7 млн баррелей. Запасы несильно выросли. Учитывая, что добыча нефти в США сократилась на 113 тыс., до 8,825 млн баррелей в сутки, можно сказать, что цены на нефть снизились на фоне укрепления американской валюты после выхода индекса ISM и данных по производственным заказам.

Индекс производственных заказов за март в США составил 1,1% (прогноз был 0,5%, предыдущее значение -1,9%).

Индекс деловой активности в сфере услуг Института менеджмента в США за апрель составил 55,7 (прогноз был 54,6, предыдущее значение 54,5).

Индекс ADP оказался существенно ниже ожиданий. Низкий показатель может побудить экспертов пересмотреть прогнозы по Non-Farm Payrolls на понижение. Отчёт по рынку труда выйдет в пятницу в 15:30 мск. Учитывая, что в июне ОПЕК в Вене не будет рассматривать заморозку добычи нефти, то ситуация на нефтяном рынке становится непредсказуемой. Из-за этого стоит ожидать качели по рублёвым парам.

Как бы плохо не смотрелся рубль на фоне дешевеющей нефти, в четверг я придерживаюсь по доллару колебаний в ценовом диапазоне 65,97 – 66,60 руб., по евро – 76,00 – 76,65 руб.

Владислав Антонов

www.alpari.ru

Рынок в ожидании выхода американской статистики

2016-05-04 15:24:54 (читать в оригинале)«Евробыки» на торгах в Европе предприняли попытку закрепиться выше 1,15 на фоне восстановления кросс-курса евро/фунт. Первый раз не получилось – американский доллар продолжил укрепляться по всему рынку. Курс евро/доллар с 1,1511 снизился до 1,1468. Единая валюта укрепилась к британскому фунту после выхода разочаровывающего показателя деловой активности в строительном секторе Великобритании, который в апреле неожиданно для всех упал до 52 пунктов.

Индексы деловой активности в сфере услуг продемонстрировали неоднозначные данные. В Италии деловая активность выросла, в Испании, Франции и Германии, а также общий показатель по еврозоне – снизились. Розничные продажи в еврозоне упали сильнее прогноза.

Евро/доллар и фунт/доллар обновили свои минимумы. Дальнейшие качели стоит ожидать в самое ближайшее время. Внимание трейдеров приковано к отчёту ADP США по занятости в частном секторе. Ожидается, что в апреле показатель занятости вырос на 196 тыс. Официальный релиз по рынку труда выйдет в пятницу. Далее будет опубликованы данные по торговому балансу в США и Канаде, а затем ISM в сфере услуг и еженедельный отчёт Минэнерго США по запасам нефти.

Не стоит ожидать продолжительных движений, так как участники рынка воздержатся от открытия новых позиций до пятницы. В четверг состоится заседание Банка Англии. Рост курса евро выше 1,1530 и фунта – выше 1,4570 замедлит укрепление доллара до пейролса. Закрытие дневных свечей ниже указанных уровней даст нам возможность рассматривать падение фунта до 1,44, евро – 1,14.

Опубликованные новости:

- Индекс деловой активности в сфере услуг в Испании составил 55,1 (прогноз был 55,0, предыдущее значение 55,3).

- Индекс деловой активности в сфере услуг в Италии составил 52,1 (прогноз был 51,7, предыдущее значение 51,2).

- Индекс деловой активности в сфере услуг во Франции составил 50,6. (прогноз был 50,8, предыдущее значение 50,8).

- Индекс деловой активности в сфере услуг в Германии составил 54,5 (прогноз был 54,6, предыдущее значение 54,6).

- Индекс деловой активности в сфере услуг в еврозоне остался на уровне 53,1 (прогноз был 53,2, предыдущее значение 53,2).

- Индекс деловой активности в строительстве в Великобритании упал с уровня 54,2 до 52,0 (прогноз был 54,0).

- Индекс розничных продаж в еврозоне упал до уровня -0,5% м/м и 2,1% г/г (прогноз был -0,1% 2,5%, предыдущее значение 0,2% м/м 2,4% г/г до 0,3% м/м и 2,7% г/г).

|

| ||

|

+187 |

221 |

Yurenzo |

|

+178 |

226 |

FLL |

|

+170 |

187 |

rled |

|

+149 |

196 |

Elgrad.info - живой город - Соберемся вместе! |

|

+147 |

182 |

Vlad_Topalov |

|

| ||

|

-3 |

15 |

Nique |

|

-6 |

2 |

Евгений Гришковец |

|

-9 |

13 |

Мартышка_с_Алмазами |

|

-10 |

45 |

Детские советские композиторы |

|

-15 |

77 |

Indie Birdie Blog |

Загрузка...

взяты из открытых общедоступных источников и являются собственностью их авторов.